El comportamiento en el Euro ha cambiado, esta afirmación se ha vuelto evidente desde el Eur/Usd empezó su caída en mayo de 2014, e implica que las medidas de flexibilización que el BCE (QE) anunció en septiembre del mismo año agravará la debilidad de la moneda única para 2015. Desde la segunda mitad de 2012 hasta principios del 2014 en el Euro se podía aplicar la famosa frase "No news good news". Sin embargo, para el próximo año, el que no haya noticias no será una buena noticia para la moneda única, y las subidas en el Euro serán limitadas a menos que vengan acompañadas por sorpresas significativas en la economía europea.

Esto es consistente con una reversión completa del sentimiento de los inversores hacia el Euro y con la previsión de que el BCE vaya a implantar nuevas medidas de flexibilización cuantitativa y de la liquidez que se establece ahora para debilitar al Euro. Esto contrasta con las anteriores medidas, poco ortodoxas, del BCE. Lo que hace al Euro uno de los principales canales de transimisión de medidas del BCE.

Las medidas del BCE pueden impactar al Euro de distintas maneras:

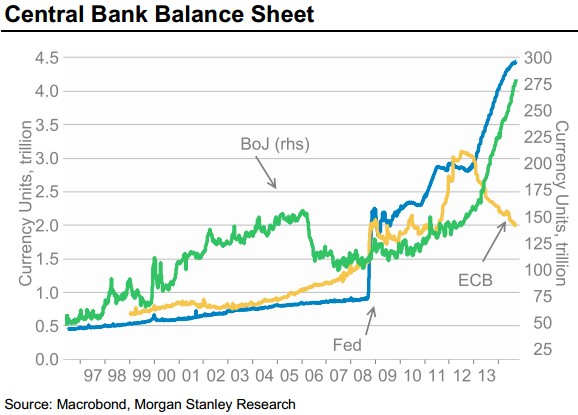

- El aumento en el Balance del BCE y el énfasis en la divergencia en la política monetaria mundial envía señales claramente negativas para el Euro.

- El aumento de la liquidez de los bancos es probable que ayude al desapalancamiento y a acelerar la vuelta a la inversión / préstamos en el extranjero.

- El menor coste de los préstamos hace que los préstamos en el extranjero sean más atractivos para los bancos europeos.

- Los rendimientos más bajos dejan a los activos de la UEM relativamente menos atractivos para los inversores extranjeros. Una desaceleración en la diversificación de las reservas del Banco Central elimina otro punto de apoyo del Euro.

- Un menor rendimiento y una mayor volatilidad de la moneda reducen la rentabilidad ajustada al riesgo, cosa que sugiere una mayor cobertura de carteras denominadas en esta divisa.

Impacto Macroeconómico

El BCE ha anunciado que tiene la esperanza de ampliar su balance de nuevo a los mismos niveles que en 2012, lo que sugiere un aumento de 1 billón de euros. Se espera que esta expansión se alcance a través de una combinación de medidas que incluyen los TLTRO's y las compras de activos (ABS y covered bonds). De hecho, los TLTROs están dirigidos a la banca y específicamente a facilitar el crédito a las PYMEs. A largo plazo, esto podría ser positivo para la economía de Europa si se tratara de aumentar la dosponibilidad de crédito para las PYMEs. Sin embargo, mientras tanto, vemos otras dinámicas resultantes de estas medidas que puedan poner al Euro bajo presión.

Analistas de Morgan Stanley preveen que es posible que se reduzca el coste del crédito y que no necesariamente se tiene que incrementar la demanda. El primer TLTRO mostró una asignación de tan sólo 83.000 millones de euros. Mientras que los ciclos crediticios y económicos están correlacionados, la demanda de crédito está retrasando el ciclo económico, lo que sugiere que la alimentación directa de préstamos a las PYME que los políticos quieren puede llevar algún tiempo. Si bien el estudio sobre préstamos bancarios del BCE mostró cierta recuperación de la demanda de crédito de las empresas en el 2º trimestre, coincidiendo con una relajación neta de los criterios de aprobación de los préstamos a empresas, la demanda sigue funcionando muy por debajo de las expectativas propias de los bancos.

Préstamos Bancarios, el Euro como moneda de financiación

Vemos cierto impacto positivo de las medidas del BCE sobre desapalancamiento bancario, pero incluso esto es probable que sea de euros negativos. Tanto la liquidez adicional como la compra de activos privados son medidas que tienen mucha probabilidad de ayudar a los bancos europeos a reparar sus balances. Este proceso de "reparación de balances" en Europa ha venido con más retraso que en otras economías. Sin este flujo de salida, ha habido poca cosa para compensar los flujos de cuenta corriente, especialmente teniendo en cuenta el volumen en euros de las carteras de los inversores extranjeros.

Ahora, sin embargo, con signos de que los balances "se están limpiando", los bancos pueden incrementar el riesgo de nuevo, y es probable que estén expuestos a fundamentales negativos subyacentes al euro. De hecho, ya hay indicios de que los bancos europeos están prestando en el extranjero otra vez. Si la demanda de crédito a nivel local sigue siendo limitada, la opción de los préstamos en el extranjero es probable que sean más atractivos para los bancos europeos, especialmente teniendo en cuenta las bajas tasas de interés en la UEM. Esto podría facilitar que el Euro fuese una moneda de financiación a nivel mundial, lo que sugiere una debilidad sostenida de la moneda única. Por otra parte, si las compras de activos del BCE también reducen el rendimiento a un nivel tan deprimido que el carry trade doméstico también resulte interesante, las inversiones en activos en el extranjero probablemente se conviertan en una alternativa cada vez más atractiva, lo que implica salidas de los inversores nacionales. Los bancos europeos podrían comenzar a prestar e invertir en el extranjero, una vez más.

Flujos de inversión

La última tendencia alcista en el Euro empezó en julio de 2012 con las famosas palabras de Mario Draghi para preservar el Euro:

Y creedme, será suficiente.

En aquel momento, las valoraciones eran atractivas. El spread de rendimiento de los bonos soberanos en comparación con el de otros países desarrollados era muy amplio, y las valoraciones de las acciones cotizaban con descuento respecto a las medias históricas. Esto dió lugar a una gran demanda de activos financieros en Europa, lo que hizo que el Euro se apreciase respecto al resto de divisas.

Sin embargo, actualmente, las valoraciones no son atractivas desde una perspectiva de tipo de cambio. En renta variable, al principio de la subida del Euro en 2012, las valoraciones de los índices europeos eran barantas en relación con sus medias históricas. Sin embargo, este descuento de valoración ya no existe, lo que sugiere que los flujos que provienen del extranjero pueden detenerse según los analistas de Morgan Stanley.

Analistas de Morgan Stanley piensan que la dicotomía entre la política monetaria de Estados Unidos y la de Europa (Draghi pretende debilitar el Euro y mantener los tipos mientras que la Fed es muy probable que suba tipos en 2015) animará a los inversores que tengan capital en euros a cubrirse del riesgo cambiario. Esto implica que el Euro se mantendrá bajo presión, y pronostican (analistas de Morgan Stanley) que para finales de 2015 el Eur/Usd se situará en niveles cercanos al 1.12.