La Reserva Federal publica esta tarde las actas de su reunión del 7 de este mes, cuando decidió rebajar tipos otros 25 puntos reconociendo falta de confianza en la evolución favorable de la inflación.

Será interesante conocer las deliberaciones de los miembros en ese Comité justo un día antes de la publicación del dato de inflación preferido por las autoridades (Personal Consumption Expenditures -CPE-).

El mercado descuenta que el PCE podría haber subido en dos décimas, elevando la tasa interanual hasta el +2,3% vs +2,1% actual y la tasa Subyacente tres décimas elevando la interanual hasta el +2,8% frente al +2,7%.

La tasa PCE subyacente dejó de caer el pasado mes de mayo desde niveles ligeramente superiores al umbral del 2% y ahora está subiendo suavemente,

PERSONAL CONSUMPTION EXPENDITURES, subyacente.

Wall Street de momento apenas ha reaccionado a la rebaja “hawkish” de tipos del 7 de noviembre, los índices cotizan en la zona de entonces, ahora está preparando a los inversores para recibir un dato de inflación contrario a sus intereses.

Los inversores siguen ajenos a cualquier adversidad, entusiasmados con sus carteras, en postura complaciente y excesivamente optimista, comprando acciones sin miedo.

Han perdido el respeto al mercado y el interés por analizar cualquier dato o tendencia que pueda generar riesgo de mercado o advertir peligro para sus inversiones como pueda ser precisamente la evolución de la inflación: Inflación y tipos en el punto de mira, “la historia no se repite pero rima”

El indicador de sentimiento de Goldman Sachs ha alcanzado niveles extremos, no visitados desde enero de 2018, registrando la tercera lectura más alta de su serie histórica.

INDICADOR SENTIMIENTO GOLDMAN SACHS

A finales de enero de 2018, coincidiendo con lecturas extremas de optimismo como las de hoy, el mercado encontró techo y comenzó una rápida pero intensa corrección que en sólo 10 sesiones de contratación se llevó cerca de un 14% de la capitalización del Nasdaq o un 10% del Dow Jones.

Según Goldman, el reciente ascenso del indicador se explica por el comportamiento de los inversores primando la compra de renta variable sobre la de renta fija y por flujos compradores de carácter tanto activo como pasivo: “The recent move has been driven by continued equity vs bond inflows, as well as active + passive fund inflows.”

Vean la evolución anualizada de las compras de acciones en Estados Unidos:

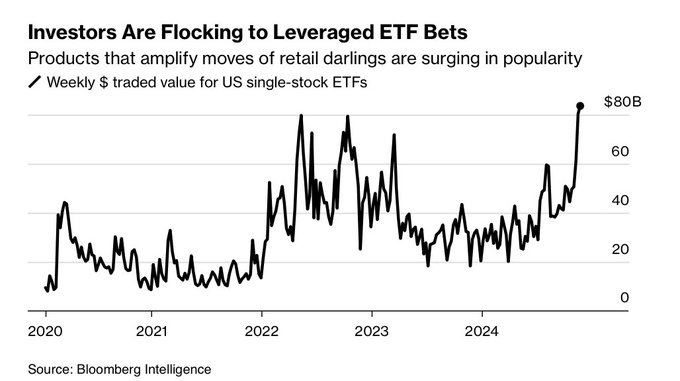

El auge de las inversiones especulativas, compras apalancadas de acciones y fondos de renta variable, de los últimos meses está siendo histórica.

FLUJOS COMPRA EFTs APALANCADOS EEUU

Compras frecuentemente realizadas a través de opciones financieras y vean el impresionante ritmo, ¿sostenible?.

Los gestores de fondos están recibiendo un aluvión de dinero nuevo que, salvo excepciones (Warren Buffett por ejemplo), invierten directamente comprando acciones y luego compran más aún con el remanente de efectivo de sus fondos, de forma que han reducido el nivel de efectivo de las carteras a niveles mínimos históricos.

Disponen de liquidez (pólvora) limitada para invertir y continuar impulsando al alza las cotizaciones pero también para acudir a comprar (buy the dip) y salvar al mercado cuando quiera que se produzca una corrección.

% EFECTIVO SOBRE TOTAL DE CARTERAS DE FONDOS DE INVERSIÓN.

Nunca antes de había producido semejante torrente de compras de acciones y en general de activos de riesgo en un estado de valoraciones tan elevado como el actual… Valoraciones y técnicos desaconsejan atender el lema “Don´t fight the FED”

No sólo Buffett está en modo extremadamente prudente, con cerca del 30% de su cartera en efectivo, algunos otros gestores también están en posición defensiva, aunque son minoría, y quienes sí están en retirada son los insiders, vean gráfico siguiente del ratio de Ventas/Compras de insiders en niveles máximos históricos, también publicado en post reciente:

RATIO VENTAS/COMPRAS DE INSIDERS

Ayer las bolsas recuperaron terreno lideradas por el Dow Jones que se anotó ganancias del +0.99%, seguido por el SP500 +0.30% y el Nasdaq +0.27%.

El Dow Jones rebasó los máximos registrados en la sesión del 11 de este m,es de noviembre y cerró en niveles máximos históricos, aproximándose a la zona objetivo que venimos esperando desde el pasado verano… Rotación sectorial, Tech momentum y objetivos techo de largo plazo

DOW JONES, diario.

El índice de pequeñas y medianas empresas Russell 2000 también cerró en niveles record, no así el SP500 y el Nasdaq que también subieron y quedaron cerca de sus máximos pero sin superarlos.

S&P500, 60 minutos.

NASDAQ-100, 60 minutos.

La caída de la rentabilidad de la deuda del mercado secundario en las últimas sesiones está jugando en favor de la bolsa, un comportamiento esperado que está siendo aprovechado por nuestros lectores a través de la siguiente estrategia, de muy sencilla aplicación de riesgo controlado y extremadamente bajo.

ETF BONOS LARGOS USA -TLT5-, diario.

También los lectores están rentabilizando el rebote en curso de distintas acciones, a través de estrategias sin apenas riesgo e interesante potencial de ganancias como la siguiente:

ORGANON -OGN-, diario

“Let the game come to you”

Stay tunned!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en [email protected]. Twitter: @airuzubieta. www.antonioiruzubieta.com