El viernes las bolsas abrieron muy débiles y con descensos cercanos al punto porcentual, antes de la apertura los futuros del mercado americano venían cayendo con fuerza hasta que Trump afirmó que se mantiene el encuentro a dos con Xi Jinping para el 29 de octubre y escribió este tipo de mensajes en su red:

- «aranceles del 100% contra China son insostenibles»,

- «tenemos que tener un trato justo”,

- “vamos a estar bien con China”,

- “China siempre busca una ventaja»,

- “no se sabe qué va a pasar”.

Mera declaración de intenciones pero suficiente para reafirmar el lema TACO (Trump Always Chickens Out, es decir, Trump siempre se echa atrás), calmar los nervios de los inversores y devolver las cotizaciones a terreno positivo.

Los índices pasaron de perder bastante a recuperar medio punto porcentual, a pesar de que en realidad reconoce no saber cuál será el desenlace final de las negociaciones y sólo restan 9 días para el encuentro entre mandatarios y 3 semanas para el fin de la tregua y la entrada en vigor de los aranceles.

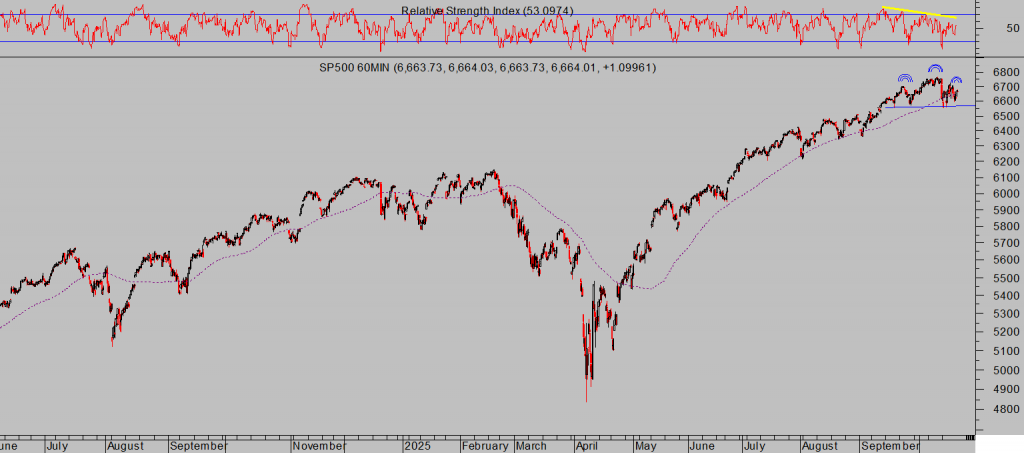

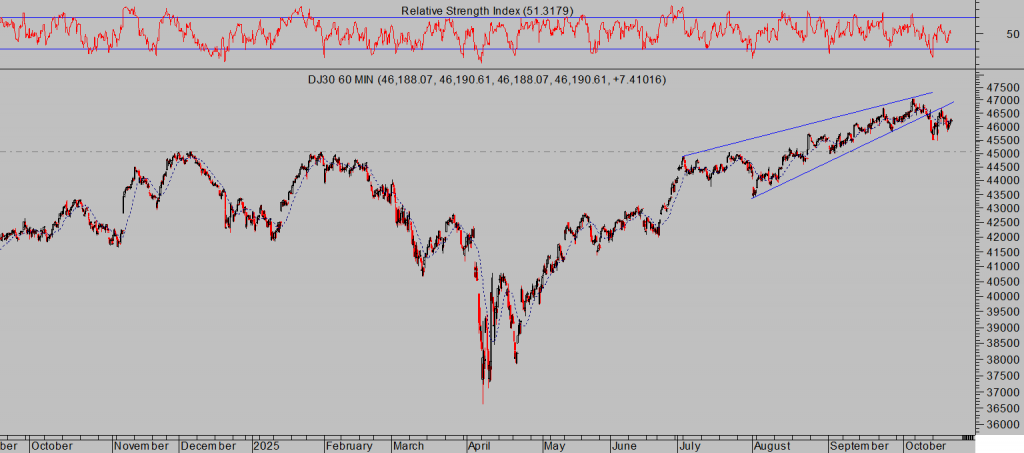

Al cierre, el Nasdaq recuperó un +0.53%, el SP500 y el Dow Jones +0.52%. El SP500 consiguió esquivar la perforación de su referencia de control (línea clavicular de la potencial formación de figura h-c-h con implicaciones bajistas) y los índices en general continuaron digiriendo el fuerte descenso de hace dos viernes, sesión desde la que las cotizaciones se han movido dentro del rango establecido ese día por la amplia vela roja desplegada.

NASDAQ-100, diario

S&P500, 60 minutos,

DOW 60 minutos

Es probable que el viernes sea publicado el dato de inflación americana a pesar del cierre de la administración americana o «shutdown». Se espera un repunte de 4 décimas, elevando hasta +3,1% la interanual desde +2,9% anterior, y 3 décimas para la Subyacente que dejaría su tasa interanual sin cambios y también en +3,1%.

Un dato incómodo que podría introducir sospechas sobre la evolución de bajadas de tipos de la FED, sobre su idoneidad, y provocar debilidad en las cotizaciones al final de esta semana.

Los temores causados por las advertencias sobre morosidad de los dos bancos regionales americanos, Zions Bancorp y Western Alliance, a finales de la semana pasada, de momento, están siendo orillados en favor de unos «twits» de Trump que lo pueden todo.

El mercado parece interpretar de las palabras de Trump que las negociaciones USA-China serán exitosas conscientes de que, tal como reconoce Trump, nadie sabe el desenlace final ni cómo quedarán los aranceles. Siguen en el aire asuntos clave con implicaciones de máxima importancia para, por ejemplo, la inflación y el consumo y como consecuencia para las decisiones de bajadas de tipos de interés de la FED.

A fecha de hoy el nivel medio de aranceles impuestos por EEUU asciende al ~17.3%, el nivel más alto desde hace 90 años -1934-, frente a un promedio de las últimas décadas y hasta la llegada de Trump del ~$2.7%, motivo por el que se estima (previsiones de Yale Budget Lab y otros analistas) que el gasto medio por adulto se puede encarecer este año en ~$2.300.

Ante una coyuntura en la que alrededor del 60% de la población no puede afrontar un gasto imprevisto de $2.000 con recursos propios, como es la actual en EEUU, es más que previsible que los aranceles provoquen enfriamiento del consumo y además inflación.

Si, por ejemplo, China optase por insistir en el control de exportaciones de las tierras raras, ¿cómo respondería Trump después de haber afirmado que aranceles del 100% son insostenibles?.

Un acuerdo comercial del todo favorable con China probablemente dejaría el promedio de aranceles en niveles próximos a ese 17.3%. Si las negociaciones son sólo normales entonces los aranceles ahora en tregua aumentarían al finalizar pero si resultasen en un enfrentamiento, todo iría a peor.

Aunque el mercado presenta una resistencia técnica de acero, no conviene subestimar la incertidumbre creciente en diversos frentes, (debilidad de los bancos, IPC, FED, negociaciones USA-China, etc…) con el contexto técnico actual.

El entorno de mercados es aparentemente robusto pero inestable, con los inversores muy invertidos pero también aumentando significativamente sus posiciones de cobertura ante un potencial aumento de la volatilidad, tal como se demostró el comportamiento de la volatilidad y de los mercados de derivados durante la semana pasada.

La actividad y el coste de las coberturas anti caída ha aumentado considerablemente en las últimas sesiones, advirtiendo que los nervios han empezado a aflorar y que la robustez de las bolsas puede fallar en cualquier momento.

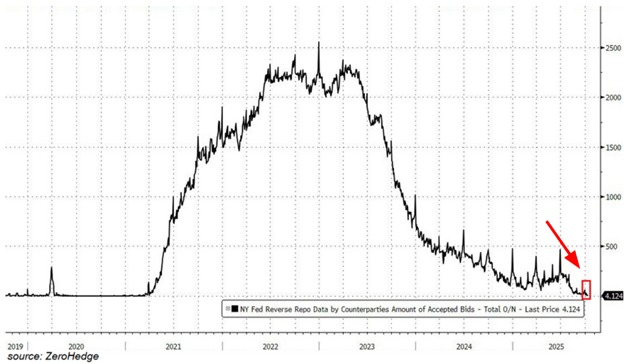

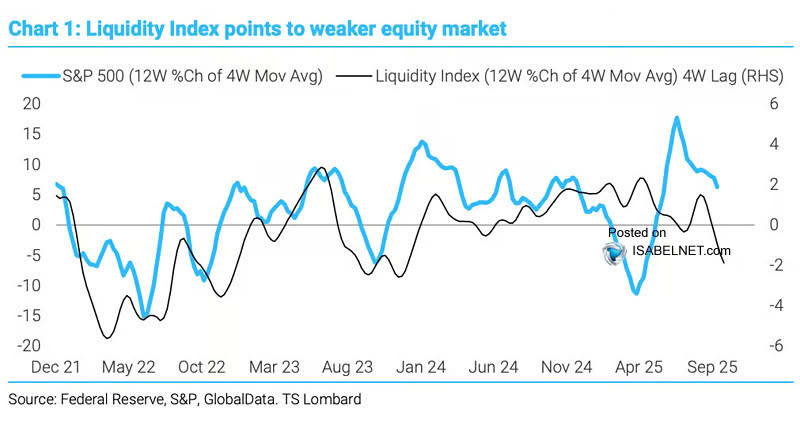

Por otra parte, el nivel de liquidez excedentaria del sistema, medido a través de las operaciones de Repo Inverso -RRP- en cuenta de la FED continúa descendiendo y ha caído hasta sólo $4.100 millones, frente al extremo de $2.5 Billones alcanzado en 2022 tras el rescate de la FED al sistema para evitar un colapso post pandemia.

Reverse Repurchase agreement o RRP es un métrica clave de liquidez y su nivel es muy bajo, el menor de los últimos 4.5 años.

Mientras tanto, las reservas bancarias en la FED también han caído y se sitúan por debajo de $3 billones, un nivel que distintos funcionarios de la FED consideran umbral que distingue entre reservas abundantes y escasas.

Niveles de escasez pueden generar tensiones en el sistema financiero, dificultando a los bancos reacciones de liquidez si se presenta una urgencia o prestar dinero, es decir, mermando la capacidad de reacción ante picos de volatilidad en el mercado.

El presidente de la FED, Powell, apuntó la semana pasada que el fin del programa de reducción del balance, restricción cuantitativa (QT), podría estar cerca y a medida que las condiciones de liquidez se endurecen estará cada vez más próximo. La liquidez del mercado podría estar en un momento delicado, crítico.

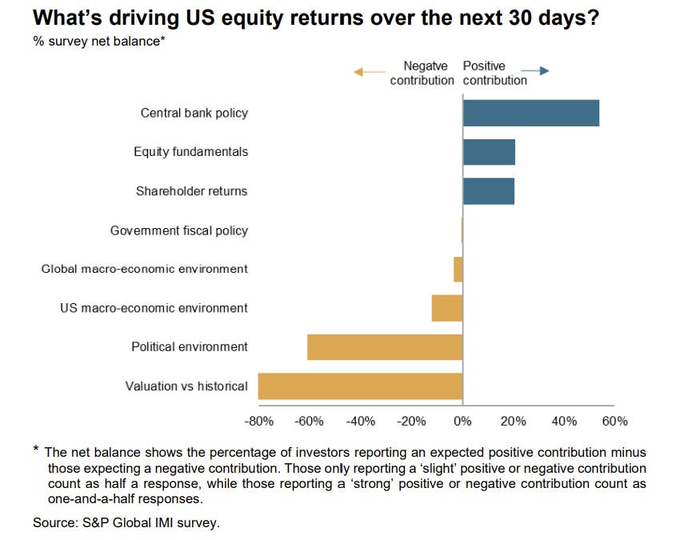

Los mercados confían ciegamente en la capacidad de la FED para comandar el destino de las bolsas, a pesar de que la evidencia empírica demuestra que los mercados eventualmente terminan corrigiendo muy a pesar de los esfuerzos de las autoridades.

Frente a la confianza en la FED, los expertos reconocen que las valoraciones, el clima político o la macroeconomía pueden contribuir negativamente al comportamiento del mercado en los próximos 30 días.

La liquidez del mercado está decayendo claramente en las últimas semanas y anticipando un comportamiento débil de las cotizaciones para próximas fechas y vulnerabilidad ante cualquier evento adverso que pueda detonar (fundamental, macro, técnico, arancelario…).

Las bolsas europeas abren la semana con fuerzas renovadas, subiendo alrededor de un 1%, celebrando (ironía) la rebaja de rating de la deuda francesa y tratando de zafarse de un movimiento lateral en zona de máximos de varias semanas de duración, incapacidad para superar referencias técnicas y soportando lecturas técnicas que vienen tiempo descubriendo divergencias bajistas.

DAX-40, semana.

IBEX-35, semana

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento, recibirán claves para invertir y ganarán dinero con sencillas estrategias de probada eficacia.

Twitter: @airuzubieta