Cualquier persona o institución interesada en hacer trading en los mercados financieros tendrá que definir los mercados sobre los que va a operar: contado, futuros sobre bonos, índices o divisas, commodities, Forex, opciones, etc. También se debe decidir el broker con el que vamos a trabajar, los países en los que vamos a operar y un conjunto de decisiones entre las que se encuentra la de hacer trading sistemático, esto es, mediante sistemas de trading o hacer trading discrecional. Veamos a continuación un par de definiciones que nos van a servir para introducir el contenido de este artículo.

Barclay Group es una empresa americana dedicada a clientes institucionales y orientada a la investigación sobre hedge funds y gestión de portfolios. Fundada en 1985, sus bases de datos cuentan con los resultados de 4.201 hedge funds y programas de inversión mediante futuros. Con toda la información sobre esta gestión, Barclay elabora tres tipos de informes cuyo público son las instituciones financieras, además publica en su web de forma gratuita un conjunto de índices entre los que vamos a destacar dos que nos van a servir como Benchmarking para nuestra operativa y como forma de comparar la gestión discrecional de la gestión sistemática.

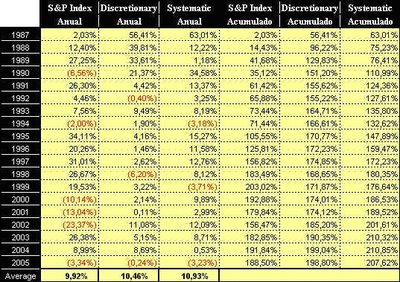

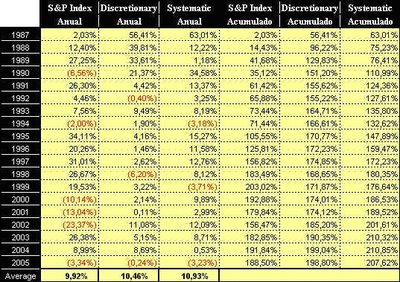

Figura 1. Rentabilidades Netas anuales y acumuladas, sin capitalizar los retornos, de los Indices de Barclay Group y del Indice americano S&P 500. Los datos de 2005 son a 24 de Marzo.

Figura 1. Rentabilidades Netas anuales y acumuladas, sin capitalizar los retornos, de los Indices de Barclay Group y del Indice americano S&P 500. Los datos de 2005 son a 24 de Marzo.

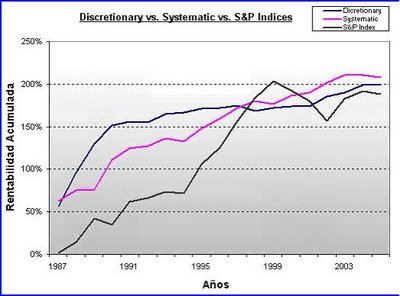

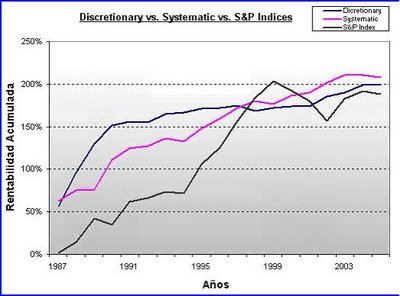

Figura 2. Rentabilidades netas acumuladas, sin utilizar capitalización compuesta, de los Indices incluidos en la figura 1. Los datos de 2005 son a 24 de Marzo.

Figura 2. Rentabilidades netas acumuladas, sin utilizar capitalización compuesta, de los Indices incluidos en la figura 1. Los datos de 2005 son a 24 de Marzo.

En la figura 1 aparecen las rentabilidades Netas de los gestores clasificados según su operativa, ya sea discrecional o sistemática. Como podemos ver en la propia definición de los índices de Barclay Group, el número de gestores que opera mediante programas mecánicos es muy superior al de los discrecionales y los gestores incluidos en el Systematic Index son totalmente mecánicos mientras que los incluidos en el Discretionary Index sólo necesitan que un 65% de sus programas de trading sean discrecionales, por lo tanto, las rentabilidades de los discrecionales también dependen de programas mecánicos, aunque no existe forma de saber si este efecto es positivo y o negativo para el índice. La figura 2 muestra una gráfica comparativa de ambos índices desde 1987 con el retorno porcentual acumulado sin capitalizar los importes generados. También se incluye un índice de referencia, el S&P 500 para verificar una estrategia de comprar y mantener. Tras el análisis de ambas figuras podemos extraer las siguientes conclusiones:

■ El año 2004 y el primer trimestre de 2005 están siendo nefastos para los programas de trading mecánicos, en el mismo periodo el comportamiento del índice discrecional fue superior. Este bajón en los rendimientos de los sistemas de trading se debe a la baja volatilidad que ha mostrado el mercado y a la falta de tendencias. La mayoría de los sistemas de trading siguen tendencias, ya sean tendencias a corto plazo (gráficos intradiarios) o a largo plazo y ante una ausencia de tendencias claras y a una baja volatilidad es muy difícil conseguir que un sistema de trading arroje resultados positivos. Esto no implica que los sistemas de trading hayan dejado de funcionar. La tendencia y la volatilidad volverán a los mercados, sólo hay que esperar y aguantar el Draw, a largo plazo los sistemas seguidores de tendencias nos harán ganar dinero.

■ Es posible generar dinero de forma consistente a lo largo de los años mediante una operativa basada en sistemas de trading. No sólo es posible batir al mercado, en este caso al Indice S&P500, sino que además lo conseguimos con unos resultados anuales mucho más estables. El DrawDown de nuestra equity es mucho menor como podemos observar en la figura 2. Comprar y mantener es una estrategia que nos expone a unos riesgos excesivos como se puede ver en los ejercicios 2000, 2001 y 2002. Los números nos dicen que con un trading basado en sistemas hemos obtenido mayor rentabilidad que ante la estrategia ‘Buy and Hold’ y ante la estrategia discrecional y además, lo hemos conseguido con un menor riesgo.

Autor: Alexey de la Loma, director de CursosBolsa.com

Conoce el Curso de introducción a la bolsa y el trading y el Curso de sistemas de trading con Visual Chart que imparten Alexey de la Loma y Mario Somada.

Trading Discrecional vs. Trading Sistemático

El trading sistemático es aquel que se canaliza mediante sistemas de trading, mediante reglas concretas y bien definidas de nuestras entradas y salidas. Lo contrario del trading sistemático es el discrecional, en el que no existe ninguna regla definida, el trader decide sobre la marcha y en base a su propio criterio cuando entrar y cuando salir de una posición. Si decidimos operar de forma discrecional no tendremos forma de testear nuestra estrategia antes de comenzar a aplicarla y nuestro trabajo se centrará en las horas de negociación. Si por el contrario operamos de forma sistemática podremos hacer todas las pruebas que consideremos necesarias antes de lanzarnos a operar con nuestro dinero y el verdadero trabajo se centra en la investigación de nuestros sistemas de trading.Trading System vs. System Trading

"System Trading" consiste en operar en los mercados con un conjunto de sistemas de trading con baja correlación de resultados con objeto de reducir el riesgo del portfolio. Algunos sistemas serán a corto plazo, otros a largo, tendremos sistemas tendenciales y anti-tendencia, etc. Podríamos traducirlo como Trading Sistemático y su fuerza reside en el conjunto de sistemas. “Trading System” o Sistema de trading es una de las piezas que componen la estrategia mediante sistemas. Es un conjunto de reglas de entrada y salida aplicados a un determinado mercado o mercados.BENCHMARKING MEDIANTE BARCLAY GROUP

Una vez tomada la decisión sobre que tipo de trading vamos a hacer – aunque lo normal es que nos lancemos a operar sin tomar esta decisión y lo hagamos de forma discrecional hasta que los números rojos nos indiquen que estamos haciendo algo mal y nos decidamos por aprender algo sobre eso que algunos llaman sistemas de trading – lo siguiente será establecer un marco de referencia o benchmarking para evaluar nuestros resultados, para esto existen muchos índices que nos pueden servir de referencia y en este artículo vamos a hacer referencia a los índices de Barclay Group (www.barclaygrp.com).Barclay Group es una empresa americana dedicada a clientes institucionales y orientada a la investigación sobre hedge funds y gestión de portfolios. Fundada en 1985, sus bases de datos cuentan con los resultados de 4.201 hedge funds y programas de inversión mediante futuros. Con toda la información sobre esta gestión, Barclay elabora tres tipos de informes cuyo público son las instituciones financieras, además publica en su web de forma gratuita un conjunto de índices entre los que vamos a destacar dos que nos van a servir como Benchmarking para nuestra operativa y como forma de comparar la gestión discrecional de la gestión sistemática.

Barclay Systematic Traders Index

Formado por programas cuyo porcentaje de gestión es mecánico en, al menos, el 95% del total gestionado. En el año 2004 este índice estaba compuesto por 333 programas, con igual ponderación.Barclay Discretionary Traders Index

Formado por programas cuyo porcentaje de gestión es discrecional en, al menos, el 65% del total gestionado. En el año 2004 este índice estaba compuesto por 85 programas, con igual ponderación. Figura 1. Rentabilidades Netas anuales y acumuladas, sin capitalizar los retornos, de los Indices de Barclay Group y del Indice americano S&P 500. Los datos de 2005 son a 24 de Marzo.

Figura 1. Rentabilidades Netas anuales y acumuladas, sin capitalizar los retornos, de los Indices de Barclay Group y del Indice americano S&P 500. Los datos de 2005 son a 24 de Marzo. Figura 2. Rentabilidades netas acumuladas, sin utilizar capitalización compuesta, de los Indices incluidos en la figura 1. Los datos de 2005 son a 24 de Marzo.

Figura 2. Rentabilidades netas acumuladas, sin utilizar capitalización compuesta, de los Indices incluidos en la figura 1. Los datos de 2005 son a 24 de Marzo.En la figura 1 aparecen las rentabilidades Netas de los gestores clasificados según su operativa, ya sea discrecional o sistemática. Como podemos ver en la propia definición de los índices de Barclay Group, el número de gestores que opera mediante programas mecánicos es muy superior al de los discrecionales y los gestores incluidos en el Systematic Index son totalmente mecánicos mientras que los incluidos en el Discretionary Index sólo necesitan que un 65% de sus programas de trading sean discrecionales, por lo tanto, las rentabilidades de los discrecionales también dependen de programas mecánicos, aunque no existe forma de saber si este efecto es positivo y o negativo para el índice. La figura 2 muestra una gráfica comparativa de ambos índices desde 1987 con el retorno porcentual acumulado sin capitalizar los importes generados. También se incluye un índice de referencia, el S&P 500 para verificar una estrategia de comprar y mantener. Tras el análisis de ambas figuras podemos extraer las siguientes conclusiones:

■ El año 2004 y el primer trimestre de 2005 están siendo nefastos para los programas de trading mecánicos, en el mismo periodo el comportamiento del índice discrecional fue superior. Este bajón en los rendimientos de los sistemas de trading se debe a la baja volatilidad que ha mostrado el mercado y a la falta de tendencias. La mayoría de los sistemas de trading siguen tendencias, ya sean tendencias a corto plazo (gráficos intradiarios) o a largo plazo y ante una ausencia de tendencias claras y a una baja volatilidad es muy difícil conseguir que un sistema de trading arroje resultados positivos. Esto no implica que los sistemas de trading hayan dejado de funcionar. La tendencia y la volatilidad volverán a los mercados, sólo hay que esperar y aguantar el Draw, a largo plazo los sistemas seguidores de tendencias nos harán ganar dinero.

■ Es posible generar dinero de forma consistente a lo largo de los años mediante una operativa basada en sistemas de trading. No sólo es posible batir al mercado, en este caso al Indice S&P500, sino que además lo conseguimos con unos resultados anuales mucho más estables. El DrawDown de nuestra equity es mucho menor como podemos observar en la figura 2. Comprar y mantener es una estrategia que nos expone a unos riesgos excesivos como se puede ver en los ejercicios 2000, 2001 y 2002. Los números nos dicen que con un trading basado en sistemas hemos obtenido mayor rentabilidad que ante la estrategia ‘Buy and Hold’ y ante la estrategia discrecional y además, lo hemos conseguido con un menor riesgo.

Autor: Alexey de la Loma, director de CursosBolsa.com

Conoce el Curso de introducción a la bolsa y el trading y el Curso de sistemas de trading con Visual Chart que imparten Alexey de la Loma y Mario Somada.