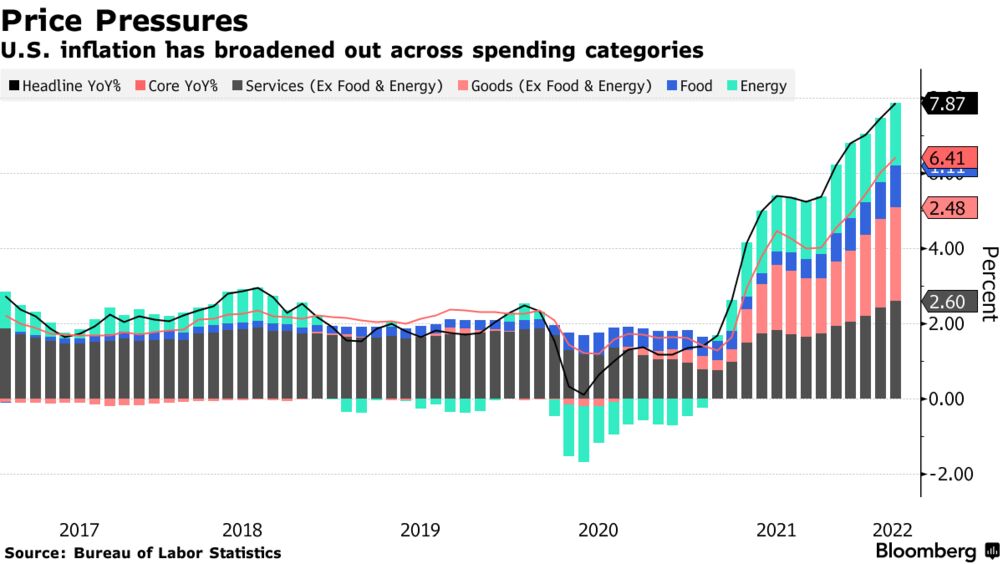

La inflación en los EEUU parece haber empujado cambios en todo el mundo.

Si has leído mi post sobre macroeconomía (Entendiendo la economia de un país en forma simple), te habrás dado cuenta de que la inflación es un exceso de demanda en el mercado de bienes (commodities) y eso debe compensarse de algún modo.

Si has leído mi post sobre macroeconomía (Entendiendo la economia de un país en forma simple), te habrás dado cuenta de que la inflación es un exceso de demanda en el mercado de bienes (commodities) y eso debe compensarse de algún modo.

Primero hablemos de EEUU

Lo mejor habría sido que buscaran las causas de los precios altos para eliminar el exceso de demanda, pero el gobierno decidió no hacer eso, así que la Reserva Federal se come el pleito y decide que subirá los tipos, con todas las consecuencias negativas que trae no atender la causa de un problema.

Al haber inflación, significa que se necesita más dólares para comprar lo mismo. Entonces para comprar lo mismo se encarece el dólar porque sube la demanda de dólares. Y si tienes que pagar deudas en dólares, al subir el dólar, se devalúa tu moneda porque aumenta la demanda de dólares. Entonces ya de por sí miras un encarecimiento del dólar, que no es lo mismo que dólar fuerte, porque la inflación no fortalece nada.

EEUU no sólo enfrenta una crisis, sino que encima un reventón de la nueva crisis inmobiliaria, pero esta vez no es con bienes inmuebles, sino con coches. Más del 85% de los coches son financiados, por lo que hay que ver hasta donde lleva el efecto dominó. Es la tercera categoría de crédito más grande después de hipotecas y préstamos para estudiantes en EEUU. Es casi el 10% de la deuda de todos los consumidores en EEUU. Muchos van a perder su coche, como antes se perdían los pisos. Lo peor es que a diferencia de los pisos, los coches se devalúan por lo que a veces la venta del coche no alcanza para pagar el préstamo, y muchos tenían entre sus ingresos cheques de estímulo. Un 2008 revisitado.

Si no hay derivados apostando a esos créditos automobilísticos subprime, o deudas corporativas de dealers y automotrices, entonces no será un problema mayor para el mundo.

Pero no viniste a ver la situación de EEUU, sino de Japón.

Hablemos de Japón

Miramos el yen empezando a desplomarse en diciembre 2020 y en febrero 2022 se hace más profunda la caída con las sanciones.

Esto es consistente con la inflación de los EEUU. Es que si importas cosas de los EEUU necesitas comprar dólares y vender yenes, lo que empuja al yen hacia abajo porque hay mayor oferta, y al dólar hacia arriba porque hay más demanda.

Pero además de eso, la Reserva Federal sube tipos de manera agresiva, y encima el gobierno de Japón sigue imprimiendo dinero. Con tipos más altos, recibes mayores intereses en dólares, lo que empuja a vender yenes y a comprar dólares. Si se imprime dinero, se diluye su valor, y se devalúa.

Naturalmente, el valor del yen se vino abajo.

- Y como hubo devaluación, las empresas reciben más yenes por cada dólar por concepto de exportaciones.

- Y la rentabilidad de Toyota se fue al cielo.

Cuando la pandemia termine, el turismo florecerá. Es que el turismo no se puede automatizar como lo fabril, y eso ayudará a los ciudadanos japoneses a tener una tajada del pastel. Sólo deben aprender un idioma extranjero. La entrada de divisas aumenta la oferta de dólares y abaratará el dólar y encarecerá el yen.

Claro, esto saca de su zona cómoda a los japonese acostumbrados al statu quo.

- En una economía deflacionaria como la que tenían, el empleo empieza a escasear, algo que ya había cubierto en un post anterior (Crisis de desempleo y la infelicidad en Asia (Japón, Corea del Sur e India)). Es que son trabajadores muy caros debido a lo caro que era el yen.

- Si querías ingreso pasivo, comprabas bonos de gobierno y así ahorrabas en yenes.

- Al haber deflación es mejor postergar las compras.

A como venga inflación a Japón, que ya ha superado la inflación esperada, esas costumbres se quiebran. Deberán comprar bienes antes de que suban de precio, lo que va contra la cultura de ahorro japonesa. Y eso estimulará la economía de manera orgánica (no como Europa y EEUU que tienen inflación importada), por lo que el Banco de Japón deberá subir tipos para compensar el recalentamiento económico. Ese recalentamiento en la calle también debería traer algo de empleo, porque no serán sólo los grandes conglomerados los que vean mayores ingresos, sino los pequeños negocios también.

Pero hay un problema. Los pobres serán aún más pobres porque verán el costo de la vida subir. Para gente acostumbrada a una economía deflacionaria, la inflación es una pesadilla. Y para la gente pobre, la inflación significa que el agua subirá de nivel y deberá pasar algo para que no se ahoguen. Pero así es la realidad. No la inventamos ni tú ni yo.