Hay veces que uno no sabe por dónde empezar a meterle mano a ciertos asuntos, a ciertos análisis, porque por donde entras - en mi caso con el formato que ya tengo definido - no llegas a estar plenamente satisfecho. Así que tengo uno de estos problemas con el análisis de los resultados del Grupo DIA de su cierre de ejercicio. Lo he empezado varias veces, y no, que no "me sale".

El blog me permite escribir más desenfadamente y es por ello que desde ahí lo voy a abordar, en lugar de con un análisis de veinte páginas.

DIA presentó un cierre de ejercicio donde básicamente cumplía sus objetivos de beneficio, y hasta los mejoraba ligeramente (+5,1%). Había abierto un número de tiendas en el rango superior de la banda comprometida, cuatrocientas sesenta. El pero más importante era que no alcanzaba las ventas netas comprometidas en su plan de negocio (el registrado en CNMV para su salida a Bolsa), cerró con +2% frente al +3,99% previsto. No alcanzar las ventas netas para un negocio de distribución es perder circulante operativo que se genera por el diferencial existente entre los plazos de cobro, de gestión de almacén y de pago a proveedores (financiación espontánea y gratuita):

Cuando escribí DIA ¿una inversión de valor? , allá por el mes de septiembre, este hecho quedó reflejado en la pág.98. Las ventas de 2011 alcanzaron los 9.779 millones de euros, muy próximos a la estimación que hice de 9.788 millones. Las consecuencias aproximadas son las descritas en la imagen superior, pérdida de 24 millones de euros de financiación gratuita en 2011.

Para este ejercicio de 2012 ya se nos ha anticipado que "las ventas brutas bajo enseña a divisa constante" (¡menudo galimatías!) se espera aumenten entre un 4% y un 6%, siendo inferiores a las previstas en su plan de negocio comprometido con sus accionistas.

Esta expresión "ventas brutas bajo enseña a divisa constante", no son nuestras ventas netas. Son brutas por llevan impuestos sobre el consumo (es gasto o pago que realiza el cliente) y a divisa constantes es como si las monedas no cambiasen de valor fuera de la Zona EU.

Mi estimación, sin ser agorero, es que la venta neta sólo crecerá entre el +1,3% y el +3,3% si persisten los efectos perniciosos que hasta ahora han perjudicado a DIA con los tipos de cambio. Hay que reflexionar un momento sobre la imagen siguiente:

Las ventas realizadas en Turquía en 2011 se vieron depreciadas un 22,6% al transformarse en euros en el proceso de consolidación, respecto al tipo de cambio estimado en el plan de negocio. En 2012 el diferencial ha mejorado, estando en el 15,8%. Respecto a la variación respecto del 31-12-2011, se deprecian ARS (4,2%), BRL (4,2%), CNY (1,8%) y aprecia TRY (5,5%). Os recuerdo que el préstamo sindicado está nominado en euros.

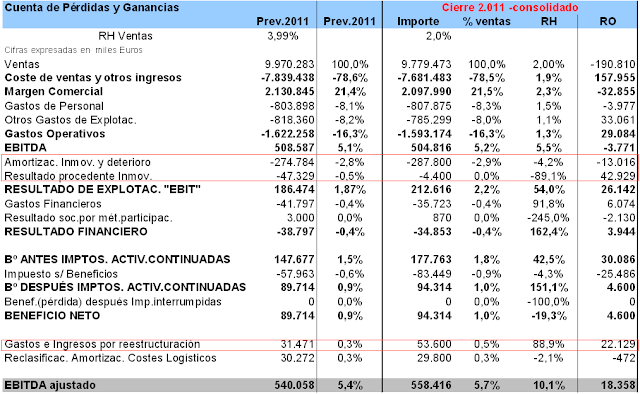

Ahora, pasemos a comentar brevemente la Cuenta de Pérdidas y Ganancias. Os pongo en esta primera imagen el ejercicio cerrado de 2010 y el 2011 para que apreciéis claramente las variaciones (RH):

Un aspecto, a mi parecer muy relevante, de este ejercicio pasado fue la poca consistencia de sus resultados en su calendario, su timing de generación de beneficios netos. No es normal que una empresa de distribución genere en el primer semestre del ejercicio 4.694.000 euros de beneficio, en el tercer trimestre 27.681.000 euros y en el último trimestre 61.939.000 euros. Aquí huele a "cocina", o bien los cierres trimestrales no fueron contablemente bien ejecutados, o bien se dio orden en el último trimestre (práctica común en el sector cuando vas corto) de "vaciar los cajones" o pedir a proveedores hasta conseguir el objetivo.

Vamos a comentar brevemente las partidas que llamaron mi atención:

En el presupuesto de 2011, a la luz pública el 13 de mayo de 2011 al ser depositado e inscrito en CNMV, se prevé una partida de 47.329.000 euros de gasto destinada a recoger las pérdidas contables de las bajas de inmovilizado motivadas por el cambio de modelo de negocio. Estas partidas no se presupuestan al "tuntun", son partidas evaluadas por el departamento técnico, el de operaciones y el financiero, así que no llego a comprender cómo se presupuesta y luego en parte no se consume. Cabría pensar que hubo algún cambio de criterio contable, o que se reutilizaron en mayor medida algunas instalaciones, o que dejaron de realizarse los remodelings presupuestados. Lo cierto es que nada se nos dijo en la presentación de resultados, y aunque agrupemos las partidas de Amortización y Resultado Procedente de Inmovilizado el diferencial es de un menor gasto de 29.913.000 euros.

Lo del Ebitda ajustado queda muy bien para algunas empresas, pero el Ebitda de verdad es el de 504.816.000 euros. Esto de "ajustado" proviene de la creencia de que hay gastos que no son recurrentes, cuando lo cierto es que una empresa de distribución está continuamente remodelando activos, actualizando su modelo de negocio. No digo que no haya una cantidad residual que sea verdaderamente no recurrente, pero para mí los remodelings forman parte de la vida de estas empresas, y por ello se dice que son grandes consumidoras de recursos aunque no abran establecimientos.

La partida de Impuestos sobre Beneficios sufre un fuerte varapalo sobre lo presupuestado para el ejercicio, la desviación fue de 25.486.000 euros. Posiblemente se deba a que los beneficios se generaron mayormente en España y Portugal, con ligera aportación de Brasil y Argentina, y no era lo previsto. La mejor información disponible es la de su presentación de resultados donde se expresa que el Ebit ajustado de Iberia era de 256,2 millones de euros, el de Francia de 11,3 millones de euros y el de Emergentes de 20,2 millones de euros, cuando el Ebit ajustado consolidado es de 266.216.000 euros.

No podría acabar de hablar de estos resultados sin comentar LAS PROVISIONES, con mayúsculas. En la pág. 66 de "DIA ¿una inversión de valor?" se expresa el volumen tan importante de litigios y recursos que tiene abiertos por distintos motivos (al cierre de 2010 el valor de las reclamaciones era de 231,2 millones de euros, siendo su saldo de provisiones de 184,43 millones y de éstos 176 millones corresponderían a "provisiones fiscales, legales y sociales"). La empresa estimó que todo era pasivo no corriente y que no habría que hacer frente a desembolso alguno en el ejercicio de 2011.

Lo cierto es que en la presentación de resultados del primer semestre, el 30 de agosto, se informa que hubo que ampliar en "EUR16.3m la provisión a raíz de la decisión dictada por un Tribunal Administrativo en Francia sobre el cálculo erróneo por parte de Carrefour en el IVA entre los años 2004 a 2008". Este gasto y desembolso no estaba presupuestado.

Reflexión: Carrefour (Norfin Holder S.L.) podía como socio único dictar las políticas sobre declaraciones fiscales, laborales, etc... pago o no, recurso,... que estimase; pero desde el momento en que decide vender sus acciones a unos nuevos propietarios que se denominan "mercado", las decisiones que aquellos tomaron no deberían influir en el valor del patrimonio de sus actuales propietarios. Si fuese un contrato de compraventa entre particulares habría pactos sobre reclamación de derechos que afectan a una de las partes contratantes, por decisiones tomadas por el anterior propietario ¿Y aquí?

Así es que para mí, luces y sombras en esta presentación de resultados, aunque tengo claro que fueron bien recibidos por el conjunto de analistas.

La mejor información la tendremos una vez tengamos acceso a sus cuentas anuales depositadas en el Registro Mercantil.

Es de esperar que el 11 de mayo de 2012 nos den una auténtica sorpresa en su presentación de resultados del primer trimestre. Será señal de que el "timing" empieza a funcionar adecuadamente.

Francisco Fernández Reguero