Lyn explica con claridad la inflación, la oferta monetaria y la política de la Fed

El retroceso contra la inflación

Bien, ahora tenemos una inflación de precios generalizada por múltiples razones. El número de inflación oficial es alrededor de 4 veces más alto que el objetivo de inflación del 2% de la Reserva Federal.

Los funcionarios de la Fed dijeron repetidamente que esta inflación de precios sería transitoria, pero luego se disparó mucho más y durante más tiempo de lo que esperaban.

Y la inflación de precios es principalmente un fenómeno global en este momento, porque las materias primas son un mercado global. Si EE. UU. imprime mucho dinero y se lo da a la gente, y esa gente compra productos básicos escasos, eso también hace subir los precios para todos los demás, incluso para los países que no imprimieron tanto dinero. Lo mismo es cierto para la capacidad de envío y cosas por el estilo. Algunos tipos de inflación de precios son relativamente locales, como la crisis del gas natural en Europa, mientras que la mayoría de los tipos de inflación de precios se propagan por todo el mundo como un virus.

Entonces, ahora viene el contraataque del banco central, para tratar de contener la inflación de precios que antes subestimaron.

El problema, por supuesto, es que los bancos centrales como la Fed no pueden imprimir petróleo, cobre, barcos, puertos o instalaciones de fabricación. No pueden mejorar el suministro de bienes y servicios del mundo real. Todo lo que pueden hacer es tratar de debilitar la demanda de esas cosas. Tienen que tratar de hacer que usted y yo gastemos un poco menos, permitir que mejore el equilibrio entre la oferta y la demanda y ralentizar la tasa de creación de dinero nuevo.

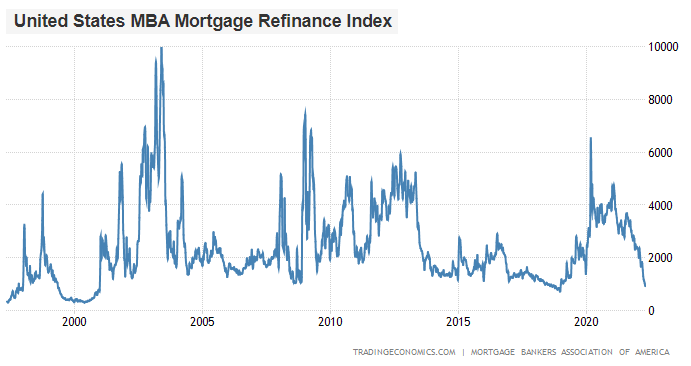

Para hacer esto, pueden aumentar las tasas de interés para aumentar el costo de los préstamos. Si las tasas hipotecarias suben mucho, por ejemplo, conduce a menos solicitudes de hipotecas y refinanciaciones. Menos personas se mudan, menos personas sacan capital de su casa para comprar cosas, y así sucesivamente.

Además, pueden detener la flexibilización cuantitativa "QE" y comenzar a hacer un ajuste cuantitativo "QT". Durante QE, la Fed crea nueva base monetaria y la usa para comprar bonos de varias instituciones financieras, lo que luego les permite a esas instituciones financieras usar esa liquidez para comprar más bonos o comprar acciones, y tiende a debilitar la moneda. Durante QT, la Fed deja que los bonos venzan fuera de su balance (o los vende directamente) y destruye la base monetaria, lo que significa que las instituciones financieras o el sector extranjero tienen que comprar más bonos. Si esto tiene éxito en hacer bajar un poco los precios de las acciones y los bienes raíces, nos dará un efecto de riqueza inverso y nos convencerá a algunos de nosotros de apretarnos un poco el cinturón financiero.

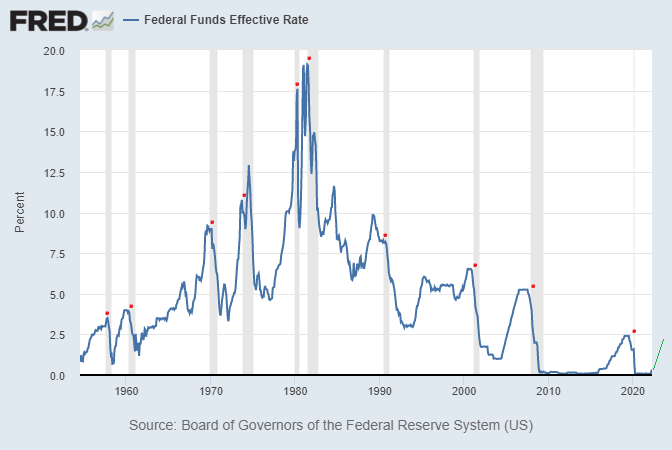

En la década de 1970, Paul Volcker (entonces presidente de la Fed) aumentó las tasas de interés a dos dígitos, muy por encima de la tasa de inflación, y puso a EE. UU. en recesión para estabilizar el dólar. Combinado con varias políticas para subcontratar mano de obra a nivel mundial a mercados más baratos y, por lo tanto, mantener bajos los salarios, EE. UU. entró en un largo período de aumento de los precios de los activos, caída de los costos laborales como parte del PIB y disminución de los niveles de inflación.

El problema, sin embargo, es que la deuda pública y privada como porcentaje del PIB era muy baja en la década de 1970 y ahora es muy alta. La economía podría tomar tasas más altas sin entrar en una crisis financiera en ese entonces. La concentración de riqueza era relativamente baja en ese momento, y desde entonces ha alcanzado niveles récord.

En otras palabras, las palancas que usaban en ese entonces son mucho más débiles ahora, con puntos de ruptura más bajos.

Entonces, ¿qué pasa si la Fed sigue ajustando la política?

A partir de la última reunión de la Fed la semana pasada, aumentaron las tasas en un 0,50% y anunciaron un plan para realizar QT por valor de hasta $ 47,5 mil millones por mes, que aumentará a $ 95 mil millones por mes después de tres meses.

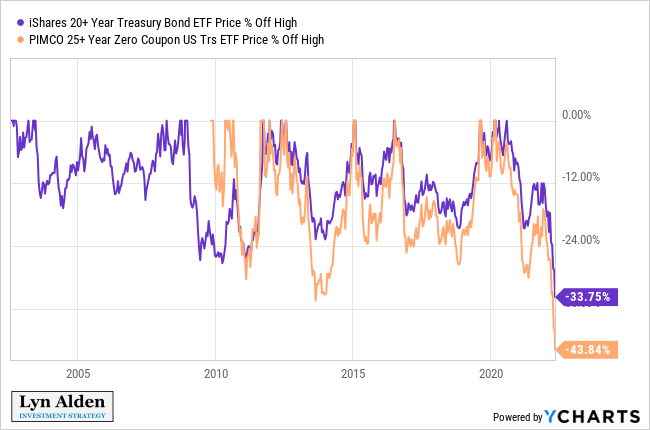

Están elevando las tasas de interés y comenzando a reducir su balance. Los mercados se han opuesto bastante seriamente a esto, con la venta de acciones y bonos. La caída de las acciones hasta ahora ha sido leve en relación con las principales caídas de la historia, pero los bonos este año tuvieron su mayor liquidación en muchas décadas.

Es probable que la Fed pueda ajustar durante un período de tiempo más largo. Sin embargo, si la Reserva Federal eleva las tasas al 3%, 4%, 5%, etc., cuando la deuda como porcentaje del PIB es tan alta, el gasto de intereses anual del Tesoro de EE. UU. superaría el billón de dólares, y muchas empresas y hogares tienen problemas para refinanciar sus deudas. Y al reducir persistentemente su balance con QT, será un lastre negativo para la creación de dinero y los precios de los activos.

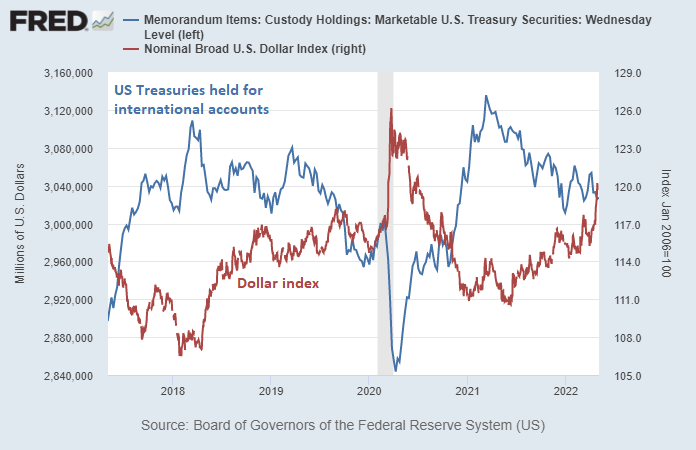

El dólar probablemente se fortalecería aún más en ese escenario, lo que exprimiría a todos los países que tienen una gran cantidad de deuda denominada en dólares (que se debe principalmente a lugares como Japón, Europa y China). El sector extranjero en conjunto probablemente dejaría de comprar bonos del Tesoro y podría tener que vender bonos del Tesoro para obtener dólares, como lo hicieron durante marzo de 2020:

Fuente del gráfico: St. Louis Fed

Las corporaciones estadounidenses tendrían tipos de cambio desfavorables en sus exportaciones y los volúmenes de exportación probablemente disminuirían.

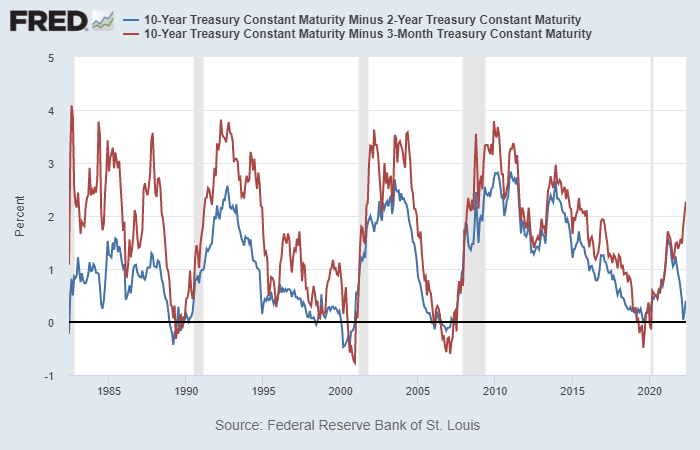

Las diversas curvas de rendimiento probablemente se invertirían, el mercado del Tesoro probablemente perdería liquidez, el mercado de crédito de alto rendimiento probablemente perdería liquidez y los indicadores de recesión probablemente empeorarían. Se habrá reducido la demanda, pero a costa de una recesión, y el sistema financiero empezaría a paralizarse.

En ese momento, independientemente de cuál sea el número de inflación, es probable que la Fed tenga que relajar la política monetaria nuevamente y que el Congreso tenga que brindar estímulo fiscal nuevamente o enfrentar una recesión prolongada.

Por lo tanto, creo que la Fed probablemente recibirá algunas señales para dejar de endurecer la política monetaria antes de alcanzar niveles muy altos, una vez que algo se rompa en los mercados financieros. Y creo que eso sucederá antes de que alcancen las tasas de interés a corto plazo del 3 %, y/o antes de que $1 billón quede fuera del balance general, pero ya veremos.

Deterioro de las condiciones económicas

Cuando la Fed endurece la política monetaria en una economía en alza, los precios de los activos generalmente funcionan bien y pueden seguir endureciendo la política durante bastante tiempo. Las cosas tienen que ponerse bastante tensas antes de que la economía realmente comience a "sentirlo" cuando comienzan lo suficientemente temprano en el ciclo.

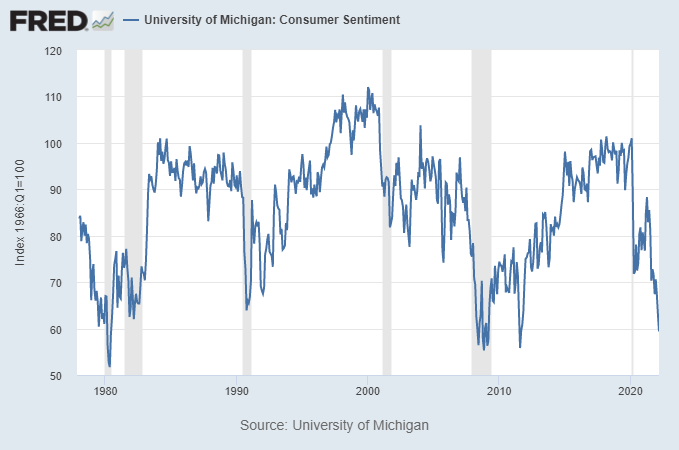

Sin embargo, si la Fed espera demasiado y se ajusta a una economía en desaceleración, ahí es cuando las cosas tienden a complicarse. Y eso fue lo que sucedió esta vez.

Fuente del gráfico: St. Louis Fed

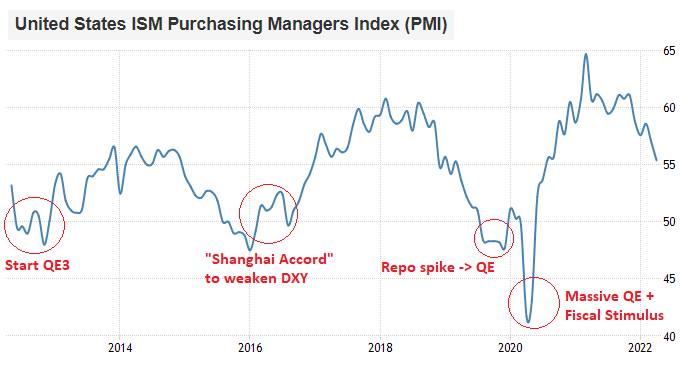

El índice del gerente de compras se está acumulando, lo cual es una medida de la aceleración/desaceleración económica general. Cuando cae por debajo de 50, significa que se está contrayendo y, por lo general, durante esos mínimos, la Reserva Federal o el Tesoro se ven obligados a hacer algún estímulo para reactivarlo nuevamente:

Fuente del gráfico: Trading Economics, anotado por Lyn Alden

La relación cobre/oro, que sigue muy de cerca al PMI, también se está acumulando:

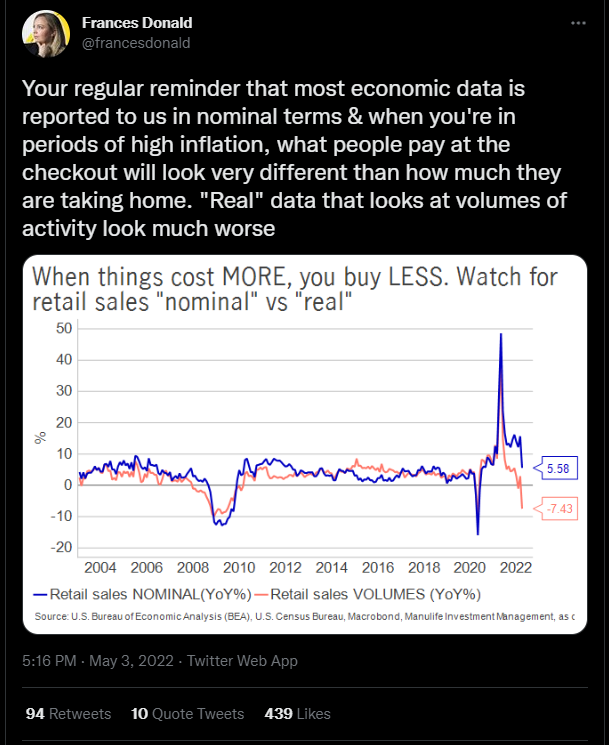

Los volúmenes de ventas minoristas han disminuido año tras año, lo que ha sido enmascarado por aumentos de precios inflacionarios:

Fuente del gráfico: Frances Donald

El fuerte aumento de las tasas hipotecarias ha llevado a que los refinanciamientos de hipotecas se agoten, de manera similar a fines de 2018:

Fuente del gráfico: Trading Economics

La curva de rendimiento del Tesoro a 10 años-2 años se invirtió brevemente, y es probable que la curva de rendimiento a 10 años-3 meses la alcance si la Reserva Federal sigue aumentando las tasas de interés a corto plazo:

Fuente del gráfico: St. Louis Fed

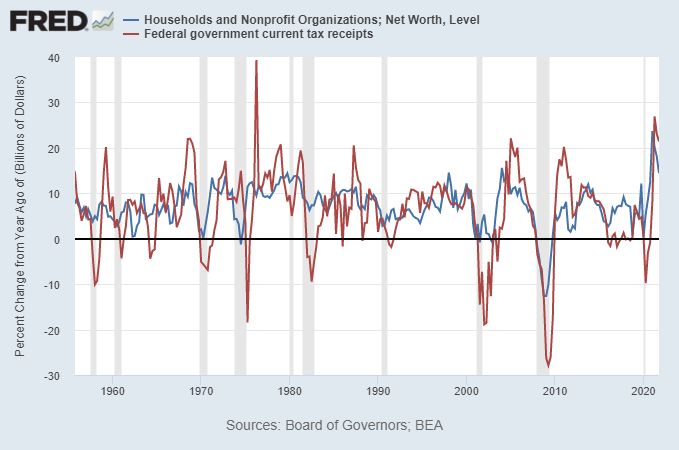

Los precios de las acciones y los precios de los bienes raíces se han estancado durante el último año. Los precios de los bonos tuvieron la peor liquidación en décadas. Históricamente, los ingresos fiscales siguen los precios de las acciones y otros precios de activos, lo que significa que a medida que la economía de EE. UU. se enfría y los precios de los activos dejan de subir, es probable que también se produzca una desaceleración en el crecimiento de los ingresos fiscales:

Fuente del gráfico: St. Louis Fed

En general, la Fed espera un "aterrizaje suave", lo que significa que quiere enhebrar la aguja y reducir la demanda marginal "lo suficiente" para que se desacelere desde niveles sobrecalentados pero no provoque una recesión total.

Si bien es técnicamente posible, su historial de lograrlo es bastante pobre. Por lo general, ajustan la política monetaria hasta que se forma una recesión. Este gráfico muestra la tasa de interés de la Reserva Federal, con las recesiones sombreadas en gris con puntos rojos para mayor claridad: