Hace algo más de un año publiqué un artículo en Rankia relacionado con el estudio que estaba realizando para comprobar si era posible conocer el suelo del mercado en las crisis utilizando criterios fundamentales.

He terminado el estudio y pensé que debía publicar las conclusiones como cierre de aquel post.

Desde 15/Marzo/2020 he estado publicando un estudio para determinar el suelo del mercado utilizando conceptos fundamentales. Los datos abarcan el período comprendido entre el 15/2/2020 hasta el 27/3/2021. A partir de ahora doy por cerrada la publicación de las actualizaciones y este artículo es una especie de resumen y final de las publicaciones.

He terminado el estudio y pensé que debía publicar las conclusiones como cierre de aquel post.

Desde 15/Marzo/2020 he estado publicando un estudio para determinar el suelo del mercado utilizando conceptos fundamentales. Los datos abarcan el período comprendido entre el 15/2/2020 hasta el 27/3/2021. A partir de ahora doy por cerrada la publicación de las actualizaciones y este artículo es una especie de resumen y final de las publicaciones.

No se trata de un estudio hecho a posteriori contando lo que sucedió en el pasado, lo he publicado en tiempo real desde el día 15/3/2020 en la web, explicando la metodología empleada, la lógica y las matizaciones y el primero de la serie fue publicado en el mismo momento en que la bolsa estaba tocando el suelo por primera vez en 2020. También fue publicado en Rankia el día 21/3/2020.

En la primera publicación de la serie decía que estábamos en el suelo del mercado y explicaba por qué. De la misma forma, señalé en su día las otras veces que durante 2020 la bolsa estaba tocado suelo:

Semana terminada en 21/3/2020 (0,00%)

Semana terminada el 16/5/2020 (0,02%)

Semana terminada el 31/10/2020 (-1,36%)

Los porcentajes indican la relación entre la capitalización y el valor contable en la fecha correspondiente, conforme se señala en la tabla del final del post.

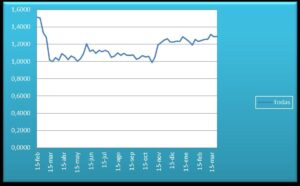

El gráfico donde se reflejan los resultados del estudio es éste:

Vemos que la capitalización de la bolsa ha tocado tres veces la línea 1 que determina el suelo del mercado y en la cual se iguala la capitalización de la bolsa con el valor contable de las empresas cotizadas. También podemos ver que en ningún momento la línea ha sido traspasada. Esto ha estado sucediendo al menos, durante los últimos 30 años en todas las crisis habidas.

Los datos han sido recogidos semanalmente, con los precios de cierre de cada viernes para calcular la capitalización y los he ido comparando con el valor contable de la muestra. Capitalización/Valor contable = resultado que pasa al gráfico.

Los resultados del estudio han estado publicados permanentemente en mi web. Al principio lo publicaba cada 15-30 días en la web y se puede acceder a ellos en las fechas correspondientes (del 15/3 al 14/6) desde el icono que dirige a los “precios objetivo” y a partir de entonces, el estudio quedó fijado en la primera página de la web y se ha actualizado permanentemente cada semana.

La web me da estadísticas de las entradas a las páginas y sé que ha habido gente que ha estado siguiendo el estudio. Yo lo he utilizado para entrar en suelo y espero que los inversores que lo han seguido les haya sido útil para comprar sin miedo cuando el pánico era el dueño del mercado.

La lógica en que se basa el estudio la vengo utilizando y depurando desde hace muchos años para gestionar mi cartera y la he explicado en diversos artículos en Rankia, específicamente lo hice en este artículo el 28/12/2014.

Ya en 2009 utilicé esta lógica para comprar a lo largo del mes de Enero y principios de Febrero conforme llegaba cada empresa al precio que había calculado. Lo he explicado en varias ocasiones en diversos artículos en Rankia. En 2009 lo tenía poco depurado y le di un margen al cálculo, de forma que, para calcular el suelo utilicé el valor contable más un año o dos de resultados dependiendo de la empresa. Esto provocó que comprara antes de que la bolsa llegara al suelo en el mes de Marzo. En este mes y medio, la cartera recién creada llegó a perder más de un 15%. No obstante mantuve la confianza y aguanté, terminando el año 2009 con una rentabilidad del 45,6%.

En inversión hay muy cosas imposibles, pero en general, cuando no sabes que algo es imposible tienes más probabilidades de conseguirlo.

La lógica en las empresas señala que debes tener una planificación que te permita saber las acciones que te acercan a los objetivos deseados y las que te separan. Necesitas tener una referencia que te indique si las decisiones que tomas están bien encaminadas o no lo están.

La lógica en inversión apunta a que, si consigues calcular, aunque sea de forma aproximada un precio objetivo, cuando lo comparas con el precio en bolsa, puedes saber si una acción es cara o barata. Tienes que disponer de buenas referencias para invertir y aunque muchas veces te equivocarás, se trata de equivocarte las menos veces posible.

Si quieres obtener resultados superiores a la media debes operar de forma distinta, pero no se trata de hacer lo contrario ni algo distinto sin más, debes tener herramientas propias para hacer los cálculos que te interesan y verificarlas continuamente, contrastándolas, corrigiéndolas y adaptándolas a la realidad que se vaya produciendo con los años, de forma que cada vez sean mejores y con el tiempo puedan ser utilizadas en la toma de decisiones de inversión.

Cada uno debe utilizar sus armas, si David hubiera utilizado la espada para luchar con Goliat, nunca hubiera vencido.

Utilizo varias herramientas propias. En las empresas siempre he utilizado herramientas propias porque, a pesar de que tienes muchas dadas y más o menos estandarizadas, debes desarrollar propias para disponer de instrumentos de gestión adaptados a las circunstancias concretas y específicas de tu empresa. En inversión se trataría de adaptar las herramientas a tu estilo y forma concreta de gestionar tus inversiones.

Todos los meses cuelgo un artículo sobre “precios objetivo” de todas las empresas que sigo. Es una hoja que tiene más columnas de las que publico y, aunque su publicación es mensual, la mantengo actualizada permanentemente con el seguimiento de las previsiones a partir de las publicaciones periódicas y, de vez en cuando compruebo el potencial de cada empresa y la rentabilidad por dividendos en función de la evolución de los precios, además de hacer el seguimiento de las previsiones de crecimiento, resultados y valores.

El seguimiento del suelo del mercado es algo que también lo tengo actualizado permanentemente en mi cartera con la misma lógica que en el estudio, aunque lo tengo más automátizado, de forma que siempre y en todo momento, tengo referencias que me relacionan los precios y los valores de la bolsa para estimar las posibilidades de evolución de los precios.

De cada empresa que sigo y de forma especial de las que están en cartera, tengo actualizados permanentemente con los seguimientos periódicos, las previsiones sobre la evolución de los resultados. Un resumen de las mismas está colgado en la web, en un cuadro que publico y actualizo de forma permanente. Está situado al principio de cada empresa.

La web es un subproducto de mi trabajo como inversor y la mayoría de las herramientas (excepto las de análisis) las tengo publicadas. Las puede utilizar cualquiera, aunque la percepción de la situación no es la misma si las trabajas tú mismo que si te basas en estudios realizados por otros. Lo importante no está en la conclusión, sino en el camino que recorres y las reflexiones que vas haciendo y contrastando con la realidad a través del tiempo.

Estos estudios y otros que hago parece que sean pérdidas de tiempo porque no van dirigidos a actuaciones concretas, son laboriosos y los resultados no son inmediatos, pero son los que proporcionan las sensaciones que quedan grabadas en el subconsciente y permiten tener una visión personal de la situación para actuar en consecuencia sin depender de los movimientos aleatorios de la bolsa y tomar tus propias decisiones.

En bolsa se dice que en mínimos solo compran los mentirosos, bien, yo también lo digo, pero la evidencia lo contradice y se puede afirmar que el suelo del mercado se puede calcular de forma muy aproximada.

Cada mercado es diferente, el tipo de empresas que cotizan condiciona los resultados de este tipo de estudios, a mayores expectativas de las empresas, mayores dificultades para calcularlo. A mayor volumen de dinero, también más dificultades. Posiblemente este tipo de estudios sobre el suelo tengan menor difusión porque EE.UU. marca el ritmo de todos los estudios de mercado y allí cotizan las mejores empresas del mundo con grandes resultados y grandes expectativas, además los volúmenes que se manejan son enormes, lo que implica una gran demanda que influye en gran medida en la formación de los precios y es prácticamente imposible que la capitalización llegue a bajar tanto como para igualarse al valor contable de las empresas cotizadas.

En el mercado español, es evidente que puede calcularse el suelo y la igualdad entre la capitalización y el valor contable suele llegar con las crisis. Seguramente hay otros mercados en que ocurre lo mismo que en España y otros muchos que no, habría que estudiar las características de cada mercado. Este estudio lo he realizado sobre el mercado español porque es en España donde invierto y aquí ha estado funcionando el valor contable como suelo desde hace más de 30 años y en todas las crisis habidas. Solo se trataba de utilizar esa “característica” que tiene el mercado español y aprovecharla.

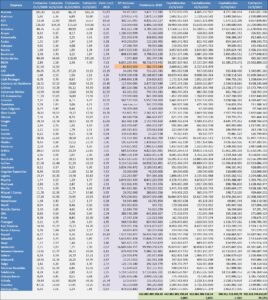

Los resultados del estudio no los voy a poner completos porque necesitaría una pantalla de cine pues, lo materializo en una Excel y voy por la columna FE y la fila 73 de la primera hoja de la Excel y por la CF y fila 83 de la segunda hoja de la Excel. No obstante, voy a incluir aquí los datos de las fechas en que hizo suelo el mercado y los del último seguimiento publicado el día 27/3/2021.

Si alguien quiere comprobar los datos ahí están.

Como recordatorio y aclaración, hay que tener presente que estos datos no han sido tomados a posteriori, se han recogido en tiempo real, al cierre de cada viernes y han sido publicados permanentemente y siguen estando ahora.

La oportunidad de comprar en mínimos ha estado ahí, a la vista de todo aquel que ha querido mirar y el que lo haya hecho lo habrá podido aprovechar.