Hay autores que explican con claridad la situación surrealista por la que atravesamos en nuestros dias. El Dr. Tim Morgan es uno de ellos, utilizando su blog "surplusenergyeconomics" para analizar con precisión, la deriva financiera que protagonizan los Bancos Centrales en su empeño por mantener la ficción del crecimiento.

El Dr. Morgan es muy consciente de que la creación de dinero no genera riqueza, sino que es un medio para elevar el precio de los activos, mientras los sueldos permanecen estancados, contribuyendo a la desigualdad. Los costes energéticos se han disparado, porque la energía neta entregada a la sociedad ha atravesado las lineas rojas y la prosperidad tiende a la baja. Para resolver ambos problemas, la FED específicamente ha diseñado un plan de incremento en la impresión de dinero, que distorsiona la realidad. Estamos en un extremo y el efecto péndulo debe llevarnos al otro lado, lo que requiere un reajuste de los activos o de los salarios. En el primer caso tenemos un colapso de los activos y en el segundo, la llegada de la inflación.

En palabras del Dr. Morgan, "Si la Reserva Federal retira el apoyo monetario incremental a los mercados, los precios de las acciones, bonos y propiedades volverán a equilibrarse con los salarios, dividendos y rendimientos de los ahorros. Si, por otro lado, la Reserva Federal persiste con la distorsión monetaria de los precios de los activos, la inflación resultante empujará los salarios nominales y otras formas de ingresos hacia el restablecimiento del equilibrio."

En un artículo sensacional, el Dr. Tim Morgan analiza las distorsiones generadas por la FED y su inevitable ajuste pendiente.

https://surplusenergyeconomics.wordpress.com/2020/06/15/174-american-disequilibrium/

En un momento en que decenas de millones de estadounidenses están desempleados, con millones más luchando para llegar a fin de mes, se ha notado que la respuesta de la Reserva Federal ha sido arrojar $ 2.9 billones en subsidios financieros, no a la economía misma, sino a Una pequeña élite de los más ricos del país. Otro observador astuto ha expuesto las razones por las cuales la intervención de la Fed no pudo, incluso si así fuera previsto, sacar a la economía estadounidense de su grave malestar.

La discusión que sigue evalúa la situación estadounidense desde una perspectiva que reconoce que la economía es un sistema energético. Concluye que EE. UU. Ha respondido particularmente mal al inicio del decrecimiento , algo que ha sido inducido, no por elección, sino por una ecuación energética en deterioro.

La insistencia en utilizar la manipulación financiera como una forma de negación del decrecimiento ha aumentado el riesgo sistémico al tiempo que exacerba las diferencias entre los "que tienen" y los "que no tienen".

El crecimiento ha sido, por supuesto, una tendencia pan-occidental, que ahora también ha comenzado a extenderse a las economías de mercados emergentes (EM). Pero pocos o ningún otro país ha viajado tan lejos como Estados Unidos por el camino de la negación inútil y peligrosa.

Cualquiera que sea la opinión que se tenga de la política de apoyo al mercado de la Fed por razones de equidad, el gran inconveniente práctico es que este enfoque ha creado un desequilibrio peligrosamente insostenible entre los precios de los activos y todas las formas de ingresos .

Si la Reserva Federal retira el apoyo monetario incremental a los mercados, los precios de las acciones, bonos y propiedades volverán a equilibrarse con los salarios, dividendos y rendimientos de los ahorros. Si, por otro lado, la Reserva Federal persiste con la distorsión monetaria de los precios de los activos, la inflación resultante empujará los salarios nominales y otras formas de ingresos hacia el restablecimiento del equilibrio.

De cualquier manera, la aparente determinación de mantener los precios de los activos a niveles inflados solo puede dañar la economía de EE. UU. A través de un eventual proceso correctivo que no puede escapar de ser enormemente perjudicial.

La ironía es que, ya sea que el resultado sea una caída del mercado o una espiral inflacionaria, los mayores perdedores incluirán a la misma minoría adinerada cuyos intereses la Fed parece tan decidida a defender y promover.

En una encrucijada

Los críticos han pasado la mayor parte de dos siglos escribiendo obituarios prematuros para los Estados Unidos, y esa ciertamente no es la intención aquí. En el camino, varios candidatos han sido nominados como posibles herederos de la ascendencia económica, financiera y política mundial de Estados Unidos, pero la última nominada, China, no parece ser un sucesor más creíble que cualquiera de los otros, teniendo graves problemas propios. Estos se encuentran fuera del alcance de este análisis, pero pueden considerarse tan agudos como los que enfrenta Estados Unidos.

Dicho esto, sería una tontería negar que Estados Unidos enfrenta desafíos posiblemente sin precedentes en su historia de tiempos de paz. La pandemia de coronavirus de Wuhan ha dado un duro golpe a una economía que ya era muy disfuncional. La ira en las calles es un sombrío recordatorio de que, 155 años después de la abolición de la esclavitud, y medio siglo después del movimiento de derechos civiles de la década de 1960, la sociedad estadounidense sigue afectada por el antagonismo racial. En el ámbito político, la puntuación de los puntos del partido sigue teniendo prioridad sobre la acción constructiva, mientras que incluso el oponente más empedernido de Donald Trump sería difícil nombrar cualquier pregunta para la que "Joe Biden" sea una respuesta.

El enfoque aquí está firmemente en la economía, y aborda cuestiones que, aunque de ninguna manera exclusivas de los Estados Unidos, son quizás más agudas allí que en cualquier otra economía importante. A modo de ilustración, las últimas dos décadas han visto cada dólar adicional de producción manufacturera reducido por $ 11.60 de mayor actividad en los sectores de FUEGO (finanzas, seguros y bienes raíces). Además, cada dólar de crecimiento reportado ha tenido un costo, no solo de $ 3.80 en deuda nueva, sino de un empeoramiento de quizás $ 3.40 en el déficit de la provisión de pensiones.

Lo más sorprendente de todo es que los procesos económicos de Estados Unidos ya no se ajustan a ninguna definición razonable de economía de mercado . En ninguna parte es esto más evidente que en los mercados de capitales, que han sido despojados de sus funciones de descubrimiento de precios y calibración de riesgos mediante la manipulación sistemática de la Reserva Federal.

Otra forma de decir esto es que Estados Unidos ha sido financiado , con la obtención de dinero ahora casi totalmente divorciada de la producción de bienes y servicios. Existen precedentes históricos para este proceso de financiarización, y ninguno de ellos ha terminado bien.

La economía - en busca de la realidad

¿Cuál es, entonces, la realidad de una economía que, al agregar un PIB incremental de $ 7 billones (+ 51%) desde 1999, se ha sumido en una deuda más profunda por la suma de $ 27 billones (+ 105%), y es probable que tenga ¿Ha hecho un agujero de aproximadamente $ 25 billones en su provisión agregada para la jubilación?

Para responder a esto, debemos reconocer que las economías son sistemas energéticos. Son no - al contrario de asunción generalizada - construcciones monetarios, que puede ser entendido y gestionado en términos financieros.

Para aquellos que no están familiarizados con esta interpretación, solo tres observaciones deberían ser suficientes para aclarar las cosas.

El primero es que todos los bienes y servicios que constituyen la producción económica son productos de la energía. Nada de ninguna utilidad se puede producir sin ella.

El segundo es que, siempre que se accede a la energía para nuestro uso, parte de esa energía siempre se consume en el proceso de acceso (un componente conocido aquí como el Costo de Energía de la Energía, o ECoE ).

El excedente de energía (el total, menos el componente ECoE) impulsa toda actividad económica que no sea el suministro de energía en sí . Este excedente de energía es, por lo tanto, colindante con la prosperidad .

El tercero es que, al carecer de un valor intrínseco, el dinero impone el valor solo como un "reclamo" sobre la producción de la economía "real" (energética). Crear 'nuevo' dinero no hace nada para aumentar el conjunto de bienes y servicios contra los cuales se pueden ejercer tales reclamos. Si, como ha sido el caso en los Estados Unidos, el dinero recién creado se inyecta en los mercados de capitales, el resultado es la creación de una escalada insostenible en los precios de los activos.

Una vez que se aprecian estos procesos, la mecánica de la prosperidad económica se hace evidente, al igual que la inutilidad de tratar de abordarlos con trucos financieros. Este entendimiento proporciona ideas negadas al pensamiento económico 'convencional' por su obsesión con el dinero y su tratamiento de la energía como 'solo otro insumo'.

La vacilante dinámica

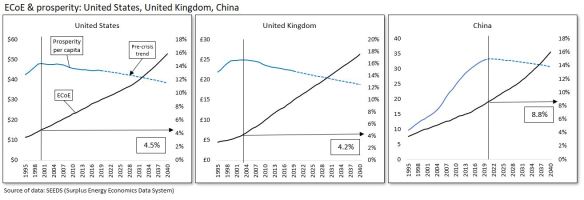

Desde su punto más bajo en las dos décadas posteriores a 1945, las tendencias mundiales de las ECoE han aumentado exponencialmente, un proceso que refleja las tasas de agotamiento de la energía de bajo costo del petróleo, el gas y el carbón. El análisis de SEEDS indica que, en economías avanzadas altamente complejas, la prosperidad deja de crecer y luego se vuelve a la baja, en ECoEs entre 3.5% y 5.0%. En virtud de su menor complejidad, los países de mercados emergentes (EM) son más tolerantes a la ECoE, alcanzando el mismo clima de prosperidad en las ECoE de entre 8% y 10%.

Estas tendencias se ilustran en los siguientes cuadros, cada uno de los cuales compara las tendencias económicas de las economías con la prosperidad per cápita, calibradas en miles de dólares, libras o renminbi a valores constantes (2018).

En los Estados Unidos, la prosperidad se ha deteriorado desde que ECoE alcanzó el 4,5% en 2000. Un destino similar superó al Reino Unido en 2003 (cuando ECoE era del 4,2%) y, antes de la crisis, se esperaba que afectara a China durante 2021- 22, cuando se proyectó que ECoE alcanzaría el 8,8%.

Críticamente, no hay nada que se pueda hacer para sortear esta ecuación física . La prosperidad, por supuesto, puede manejarse de manera más efectiva y distribuirse de manera más equitativa, pero no puede aumentarse una vez que la ecuación de energía se vuelva contra nosotros. Aunque su desarrollo es altamente deseable, las fuentes de energía renovable (RE) no van a restaurar los ECoEs en general a los niveles ultra bajos en los que los combustibles fósiles baratos impulsaron aumentos previos en la prosperidad.

La tecnología, como las técnicas de fracking utilizadas para extraer petróleo y gas de las formaciones de esquisto bituminoso de los Estados Unidos, no puede anular los parámetros de costo establecidos por las características físicas del recurso. La idea de que de alguna manera podemos "desvincular" la actividad económica del uso de la energía es un absurdo definitorio, y los esfuerzos para demostrar lo contrario se han descrito correctamente como "un pajar sin aguja".

Por estas razones, el inicio del "estancamiento secular" en las economías occidentales desde mediados de la década de 1990 tuvo una explicación perfectamente directa, aunque totalmente perdida para aquellos que, habiendo acuñado este término, no pudieron comprender los procesos involucrados.

La narrativa durante los siguientes veinticinco años, en los Estados Unidos como en otros lugares, ha sido de tratar de fabricar el "crecimiento" donde la capacidad de aumentos continuos en la prosperidad ha dejado de existir .

Luchando en una trampa

La situación desde mediados de la década de 1990, entonces, era que la teoría y la realidad se estaban separando. El pensamiento convencional afirmaba que el crecimiento podía continuar a perpetuidad, pero este pensamiento nunca había tenido en cuenta la base energética de la actividad económica. Hasta ahora, ECoE había sido lo suficientemente pequeño como para pasar desapercibido dentro de los márgenes normales de error, y solo ahora estaba comenzando a actuar como un bloque insuperable para la expansión. En su afirmación de que el mundo nunca se quedaría sin petróleo, los opositores a la tesis del "pico del petróleo" habían proporcionado la respuesta correcta a la pregunta incorrecta .

Esto, además, fue un período de notable arrogancia. El colapso del comunismo soviético parecía demostrar la victoria final del modelo económico "liberal" sobre su rival colectivista, tanto que algunos incluso opinaron que la historia ya había "terminado". Se argumentó que la "desregulación" podría equipararse a la vitalidad económica y, junto con una política monetaria ilustrada, podría prolongar, a perpetuidad, la "gran moderación" que, en un breve punto óptimo a principios de la década de 1990, aparentemente crecimiento robusto combinado con baja inflación.

Los que permanecieron críticos tenían, en cualquier caso, otro objetivo para su invectiva: la globalización. De hecho, este era un modelo defectuoso, y siempre estaba obligado a utilizar crédito barato para llenar el vacío entre la producción occidental (que había sido subcontratada) y el consumo (que no). Pero la globalización siguió siendo un síntoma, mientras que el malestar en sí mismo, que era una dinámica energética en deterioro, pasó casi desapercibido.

En consecuencia, se buscaron "soluciones" al problema del "estancamiento secular" en la política monetaria y regulatoria. Desde finales de la década de 1990, la Fed se embarcó en un proceso de aventuras crediticias , manteniendo bajas las tasas y haciendo que el crédito sea más fácil de obtener de lo que nunca antes se había visto.

Entre 1999 y 2007, el PIB estadounidense creció a tasas cercanas al 3%, lo que parecía bastante satisfactorio. Desafortunadamente, los préstamos crecieron mucho más rápido que la producción registrada . Durante el período comprendido entre 1999 y 2019 en su conjunto, cuando el crecimiento promedio de los EE. UU. Fue de 2.1%, los préstamos anuales promediaron 7.8% del PIB, mientras que la deuda agregada aumentó en $ 27bn para respaldar un crecimiento económico de solo $ 7.1bn.

En el camino, la desregulación debilitó y, en muchos casos, cortó por completo los vínculos necesarios entre riesgo y rendimiento. El riesgo se convirtió en un precio erróneo y cada vez más opaco, lo que condujo directamente, por supuesto, a la crisis financiera mundial (GFC) de 2008.

Esto presentó a las autoridades dos cursos de acción alternativos. Una de ellas, que fue rechazada, fue aceptar un "restablecimiento" de las condiciones que precedieron al auge alimentado por la deuda de los años anteriores a GFC. La otra, adoptada con entusiasmo por la Reserva Federal y otros bancos centrales, consistió en agravar el aventurerismo crediticio con su contraparte monetaria . Además de reducir las tasas de política a todos menos a cero, se utilizó QE para aumentar los precios de los bonos y, por lo tanto, forzar los rendimientos a la baja. El resultado fue ZIRP (política de tasa de interés cero), efectivamente negativa (NIRP) en términos ex inflación.

Sorprendentemente, nadie en una posición de autoridad parece haber pensado de ninguna manera extraño que a las personas y las empresas se les pague para pedir prestado .

El resultado, inevitablemente, ha sido aumentar el absurdo financiero y económico. El necesario proceso de destrucción creativa se ha visto obstaculizado por el suministro de crédito lo suficientemente barato como para mantener a las empresas 'zombis' técnicamente extintas, mientras que los inversores y prestamistas han visto el mérito de utilizar capital ultra barato para financiar 'quemadores de efectivo', confiando en que cualquier pérdida será devuelta a ellos por una Fed benéfica.

Otra consecuencia, apenas notada, ha sido la aparición de enormes brechas en la adecuación de la provisión de pensiones. En un informe apropiadamente denominado Global Pension Timebomb , el Foro Económico Mundial calculó que el déficit en la provisión de jubilación de los EE. UU. Era de $ 28 billones a partir de 2015, y se prevé que alcance un alucinante $ 137 billones para 2050.

Aunque otros factores han estado involucrados, un colapso en los rendimientos del capital invertido ha jugado un papel crítico. El WEF declaró que los rendimientos reales futuros de las acciones estadounidenses se habían desplomado a 3.45% desde un histórico 8.6%, mientras que los retornos de bonos habían caído de 3.6% a solo 0.15%. Sobre esta base, podemos calcular que una persona que hasta ahora había invertido el 10% de sus ingresos en una pensión ahora necesitaría ahorrar alrededor del 27% para lograr el mismo resultado al jubilarse, una proporción de ahorro que, para la gran mayoría, Es totalmente imposible.

Fingiéndolo

Sin embargo, analíticamente, con mucho, el aspecto más importante de la mala gestión económica de los Estados Unidos ha sido la fabricación del "crecimiento" mediante la inyección de crédito barato y dinero más barato . El corolario directo de este proceso ha sido la creación de una brecha entre los precios de los activos y todas las formas de ingresos.

Este proceso va mucho más allá del simple "gasto de dinero prestado", que crea una actividad que no podría haberse realizado si los gastos de los consumidores se hubieran limitado a sus propios recursos. Dado que los precios de los activos son, en gran medida, una función inversa del costo del dinero, los ingresos en todas las actividades relacionadas con los activos, más obviamente en servicios financieros como la banca, los seguros y los bienes inmuebles, se han inflado, directa y artificialmente. por políticas monetarias ultra flojas. Incluso los pocos que no han sido absorbidos por este atracón de préstamos están casi seguros de haberse beneficiado de los empleadores o clientes que sí lo han hecho .

Utilizando el modelo SEEDS, los siguientes gráficos ilustran cómo la manipulación monetaria ha generado una brecha entre el PIB informado y los niveles de producción subyacentes o "limpios". En ausencia de esta manipulación, el crecimiento entre 1999 y 2019 no habría promediado 2.1%, sino solo 0.8%.

A nivel del hogar, esto significa que los aumentos en el ingreso promedio de los estadounidenses han sido excedidos por una escalada en sus responsabilidades. Estos pasivos abarcan no solo el crédito personal, sino también la parte individual del endeudamiento corporativo y gubernamental, e incluyen también la brecha de pensiones.

Este proceso ayuda a explicar por qué se han disparado los préstamos hipotecarios, de consumo, de automóvil y estudiantiles, y por qué la deuda barata (pero inflexible) se ha utilizado para destruir el capital más costoso (pero absorbente) en el sector corporativo.

La idea popular de que estos aumentos en los pasivos se han compensado con aumentos en los valores de las viviendas y las acciones es totalmente errónea, porque ignora el hecho de que estos son valores agregados calculados sobre la base de transacciones marginales .

Un individuo puede vender su casa o descargar una cartera de acciones, pero la totalidad de las acciones de vivienda, o la totalidad del mercado de valores, no se puede monetizar, porque los únicos compradores posibles son las mismas personas a las que estos activos ya pertenecen. .

Al aplicar la deducción ECoE al nivel de producción 'limpio' (C-GDP), podemos identificar lo que realmente ha sucedido con la prosperidad del estadounidense promedio en las últimas dos décadas. En 2019, antes de la actual crisis pandémica, su prosperidad anual era de aproximadamente $ 44,385, que era $ 3,660 (8%) más baja que en 2000. Durante el mismo período, los impuestos per cápita aumentaron en $ 3,485, por lo que que la prosperidad discrecional de la persona promedio ('dejado en su bolsillo') es más baja ahora en más de $ 7,100 (22%) que en 2000.

Mientras tanto, la participación de cada persona en la deuda de los hogares, las empresas y el gobierno de los Estados Unidos ha aumentado de $ 94,000 a más de $ 160,000 (a valores constantes), y nadie ha propuesto todavía una solución viable para una brecha de pensiones en rápido aumento que probablemente sea de más de $ 35bn. o $ 107,000 por persona.

Esta situación, que se resume en el conjunto final de gráficos, es más que incómoda, e incluso esto, por supuesto, precedió al huracán económico de la pandemia de coronavirus.

El desequilibrio letal

Además de comprender lo que significan estas circunstancias en términos prácticos, debemos tener en cuenta otra consecuencia del uso del aventurerismo financiero frente al deterioro de la prosperidad. Esta es la forma en que la relación entre ingresos y activos se ha deformado por completo .

Es un prerrequisito esencial de una economía que funcione correctamente que exista un equilibrio estable y viable entre, por un lado, todas las formas de ingresos y, por otro, la valoración de los activos, incluidas las acciones, bonos y propiedades. El problema al que se enfrenta cualquiera que intente calcular esta relación es que el aventurerismo financiero ha falsificado algunas formas de ingresos de la misma manera que ha distorsionado el PIB. Aquí es donde la prosperidad, calibrada utilizando un modelo basado en energía como SEEDS, es particularmente importante.

Esencialmente, los precios de las acciones deben ser lo suficientemente bajos para dar a los accionistas un retorno real satisfactorio de su inversión, y lo mismo se aplica a los bonos. Mientras tanto, si los precios típicos de las propiedades se vuelven demasiado altos en relación con las ganancias medianas, el mercado se vuelve disfuncional, ya que los precios de los nuevos compradores quedan fuera, lo que deja a los propietarios vulnerables a cualquier debilitamiento en el apoyo monetario.

Cuando, como ha sucedido en los Estados Unidos y en otros lugares, la manipulación monetaria distorsiona estas relaciones, debe suceder una de tres cosas . Primero, las autoridades deben continuar, indefinidamente, haciendo adiciones incrementales a su generosidad monetaria. En segundo lugar, y si alguna vez dejan de hacerlo, los precios de los activos deben corregirse a la baja en equilibrio con todas las formas de ingresos. Tercero, los ingresos nominales deben incrementarse para restablecer el equilibrio, algo que, con la prosperidad que ya no aumenta, solo puede ocurrir a través del aumento de la inflación.

Mientras continúe el desequilibrio entre los precios de los activos y los ingresos, el efecto es beneficiar a los propietarios de los activos en detrimento de aquellos que dependen de los ingresos (que pueden ser salarios, dividendos, ganancias, pensiones o rendimientos del ahorro). En consecuencia, una élite rica se convierte en beneficiaria de procesos cuyos resultados son negativos para aquellos con poca o ninguna propiedad de los activos.

Dicho de otra manera, las desigualdades continuarán ampliándose , incluso si las autoridades no adoptan políticas dirigidas deliberadamente a tal resultado, hasta que un efecto de péndulo financiero restablezca el equilibrio .

¿Ahora que?

De lo anterior, será evidente que la situación actual de Estados Unidos no es en absoluto una función de la pandemia de coronavirus, o del último aumento de las tensiones raciales. Más bien, Estados Unidos se encuentra en el punto culminante de una serie de tendencias adversas:

Primero, la dinámica energética que determina la prosperidad ha disminuido, y el hecho de no reconocer este climaterio ha llevado a las autoridades, en los EE. UU. Y en otros lugares, a una reacción en cadena de políticas equivocadas.

En segundo lugar, la financiarización de la economía ha ocultado los fundamentos subyacentes a la vista, al tiempo que crea un enorme riesgo sistémico.

Tercero, las políticas monetarias fallidas han generado una brecha entre quienes poseen activos y quienes dependen de los salarios o de otras formas de ingresos.

Cuarto, y lo más peligroso de todo, la política ha creado un desequilibrio peligroso entre los precios de los activos y los ingresos. No es exagerado decir que este desequilibrio está sobre la economía de los Estados Unidos como la Espada de Damocles.

En el camino, Estados Unidos ha permitido que los principios del mercado sean gobernados por la ingeniería financiera, algo tipificado por la forma en que los mercados se han convertido en extensiones de la política monetaria.

El peligro implícito en este último punto, en particular, es que se dependerá de la manipulación monetaria para resolver los problemas que se encuentran fuera de su competencia. Existen fuertes razones para creer que EE. UU. Ha alcanzado un punto de "agotamiento del crédito", después del cual los hogares se niegan a contraer más deuda, por barata y accesible que sea. Ese es el punto en el que la política monetaria se vuelve similar a "empujar una cuerda".

Esta inutilidad implica que (a) las autoridades abandonan el estímulo monetario, en ese momento el colapso de los mercados de activos o, y más probablemente, (b) aumentan las inyecciones de liquidez a un punto en el que la credibilidad del dólar implosiona .

Esto crea una posibilidad muy realista de que las presiones deflacionarias empujen a la Fed a la creación de nuevo dinero a una escala tal que la inflación se acelere.

Es particularmente preocupante que una combinación de interés propio y la polarización de opiniones impida la adopción de políticas pragmáticas que, incluso en esta etapa muy tardía , podrían hacer que la economía vuelva al equilibrio.