La percepción que la población tiene de la situación económica mundial era hasta hace bien poco (antes de Febrero) muy positiva. En USA, pleno empleo, bolsas por las nubes en permanente sucesión de máximos históricos, consumo creciente y unas buenas perspectivas, basado en la independencia energética recientemente conseguida y una inflación muy controlada.

Esta visión totalmente superficial exige una revisión buscando capas más profundas.

Primero veamos que razones subyacen para evidenciar esa mejoría económica en tres gráficos reveladores.

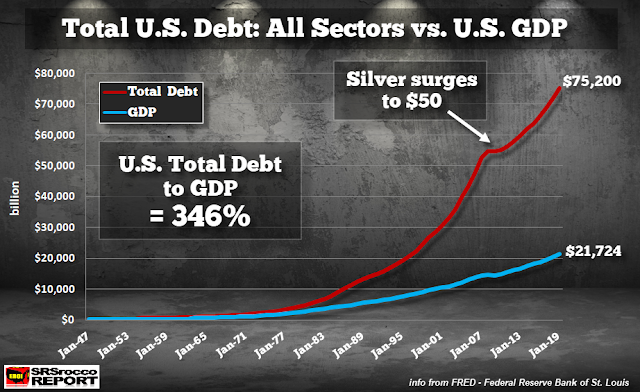

Deuda frente a crecimiento, antes de la pandemia.

Aquí tenemos la primera clave que nos indica como se ha producido el crecimiento, sobre todo a partir del año 2000. El incremento de la deuda ha sido vertiginoso, muchísimo mayor que el crecimiento del PIB. No cometemos un error si decimos que sin aumento de la deuda el crecimiento no hubiera sido tal.

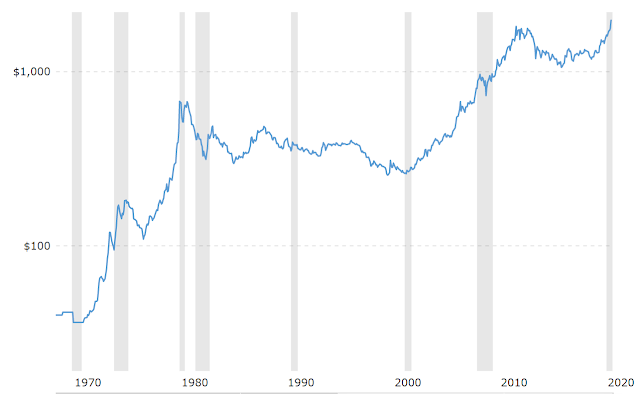

Tipos de interés.

Ante las sucesivas crisis, la respuesta siempre ha sido la misma, bajar los tipos de interés para revitalizar la economía. Pero tenemos un problema. Desde la crisis de 2008, los tipos han bajado a cero y el breve periodo de 2017-2018, donde se pretendía normalizar los tipos, se saldó con un fracaso total, ante la evidencia de un deterioro muy rápido, para volver a cero otra vez.

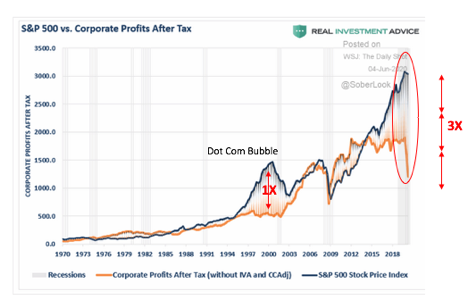

Comparativa beneficios-bolsa.

La bolsa ha subido desde 2008, mientras que los beneficios no han acompañado, entrando en una clara burbuja por extensión de los multiplos. Si el consenso dictaminó que el año 2000 fue el de la burbuja.punto.com, ¿como denominar el año 2020?.

Estos tres primeros gráficos ya nos avisan que la situación no era tan boyante como parecía superficialmente, pero ¿qué sucede a partir de ahora?.

El comercio mundial que ya cayó en 2019, se ha hundido en 2020 tras la pandemia. El PIB mundial ha colapsado y no se espera retornar a cifras de 2019 hasta 2022-2023. Por supuesto la deuda se va a disparar y el crecimiento del PIB caerá en picado. , durante algún tiempo.

¿Qué remedios han puesto en práctica las autoridades?.

En realidad solo uno, imprimir tanto dinero de papel cuanto sea necesario para salvar todos los frentes.

Dinero para financiar las depauperadas cuentas públicas, dinero para rescatar empresas en problemas, dinero para los ciudadanos que no tienen trabajo con cheques al portador o ingresos mínimos vitales, dinero para los bancos en un intento desesperado de salvar al sector financiero de la quiebra (sector que todavía no se ha recuperado de la crisis de 2008) y por supuesto dinero para comprar todo tipo de bonos, rediciendo el tipo de interés a cero o negativo , en un movimiento que nunca existiría en un mercado real.

Por ejemplo la M2 USA presenta esta gráfica.

Una pregunta que se nos ocurre viendo el gráfico, ¿se puede seguir así indefinidamente?. Los responsables de los BC han afirmado repetidas veces que las herramientas no convencionales son infinitas, aunque ya hemos visto que su principal arma, el descenso de los tipos de interés está agotada. Solo les queda inyectar dinero sin límites, que es lo que están haciendo.

Además entre sus criterios tienen restricciones, como la de no poder monetizar la deuda de un estado de forma directa. Pero recurren a otros métodos indirectos para salvar este veto. Los bancos compran deuda estatal en las colocaciones primarias y unos días después se la venden al BC de turno, como deuda secundaria. Todos los programas de reconstrucción, tanto en EE.UU. como en Europa, utilizan este sistema u otro similar para que el dinero de papel fabricado por los BC, llegue a las arcas de los estados y puedan repartirlo entre los agraciados.

¿No debería causar inflación monetaria esta emisión sin límites?.

Por supuesto, pero dado que todos los principales BC del mundo utilizan ampliamente este sistema, al mismo tiempo o con rotaciones pactadas, las principales divisas no se devaluan entre ellas. naturalmente el impacto debería centrarse en los activos. Tanta inyección se ha desviado hacia la inversión inmobiliaria durante años, hacia las empresas que utilizan estas emisiones en forma de prestamos para recomprar acciones, hacia la bolsa directa o indirectamente, provocando un inflación de activos , que no computa en el IPC.

Una forma histórica de comprobar los excesos, ha sido la cotización del oro en dólares (al ser la moneda de reserva mundial) como referencia final. Los BC han estado siempre muy atentos para controlar la cotización, porque el oro es un indicador de la fortaleza o debilidad del dólar. Durante mucho tiempo, han usado su control en el Comex (centro de fijación de precios) para mantener el oro en niveles aceptables. Como ya he comentado en otras entradas, a mediados de 2019 el oro rompió la zonade control en torno a 1360$ y antes de la pandemia , comenzó a subir con fuerza, reflejando una desviación importante. La ruptura de las cadenas de suministro y la decisión de la FED de emitir QE de forma indefinida, dieron el pistoletazo de salida a mediados de Marzo de 2020.

Actualmente el oro ha superado con claridad los máximos históricos y también la cifra mágica de los 2000$, señalando como el canario de la mina, problemas si los BC prosiguen en su emisión infinita. La desconfianza de grandes inversores, les empuja a cambiar sus dólares por oro, ante una previsible inflación que no sabemos donde puede terminar.

Las tendencias en deuda y el aumento de la masa monetaria, ponen en una difícil situación a los BC y los estados.

Ante esta perspectiva, desde importantes estamentos como el FMI, llevan tiempo hablando del gran reinicio. Se trataría de una reestructuración basada en tres pilares. La transición renovable, la revolución digital y un sistema que llaman más justo, donde la cohesión social sea un referente universal.

De forma indirecta, porque no se menciona explícitamente, se trata la cuestión de la excesiva deuda, proponiendo una dilución mediante procesos inflacionistas. Se admite desde la FED por ejemplo, que no verían con malos ojos una inflación más alta, mientras los tipos de interés permanecen largo tiempo en niveles muy deprimidos, lo que ayudaría a ir diluyendo la deuda. Desde este punto de vista, se propone emitir ingentes cantidades de dinero para financiar las transiciones renovable y digital, y ayudar con una renta básica el proceso de transformación con su impacto en el empleo, mientras dejan aumentar la inflación y controlan los tipos , para evitar la quiebra por pago de intereses, del sistema en su conjunto.

Lo que quizás se les olvida, es que para mantener los tipos pegados a cero, van a tener que comprar todala deuda, porque nadie en su sano juicio, va a comprar deuda al 0% y una inflación del 5%. Esto a su vez, supone una inyección de proporciones extraordinarias y una generación de desconfianza tal, que puede provocar episodios de hiperinflación. Por todo ello, la cotización del oro se vuelve muy importante, para detectar el grado de desconfianza de la población.

Independientemente de la solución de la pandemia (bien sea con una vacuna efectiva, una cura adecuada o el simple método de acostumbrarnos a convivir con ella), el paro continuará elevado, el turismo se verá muy afectado, el teletrabajo ha llegado para quedarse, menos viajes de negocios y más teleconferencias, y una revolución digital, empezando por la compra por internet y continuando por el dinero electrónico, para terminar con un chip de control , con la excusa de tener controlada a la población para evitar rebrotes, una renta básica universal para evitar el descontento social, un menor consumo de combustibles fósiles porque los viajes caerán bastante, una potenciación de la inversión en renovables y un decrecimiento más o menos visible, son las perspectivas que nos acompañaran en los próximos años.

En este punto me gustaría hacer un inciso comentando las "ayudas" que desde el estado nos venden como generosidad de los dirigentes hacia el pueblo. Cuando dicen hemos preparado una partida de 16.000 millones para las comunidades autónomas, o hemos entregado 1000 millones a la ONG XXX, o planeamos un programa de un "ingreso mínimo vital", parece que tenían remanentes en una caja fuerte gigantesca, de la que sacan esos fondos que tan fácilmente prometen. En realidad no tienen ese dinero, y lo único que hacen es endeudar al estado, para que las generaciones venideras se hagan cargo de la deuda. Es muy populista vender desde una posición de poder una generosa entrega de fondos que no tienen. Cuando los deudores reclamen la deuda, no quedará ningún responsable para justificar su actuación. Lo que deberían hacer, es ajustar los gastos a los ingresos y reducir de una vez por todas, esa pléyade de servidores del estado en un sistema elefantiásico, donde cada euro se reparte entre la burocracia estatal de comisiones sin fin y solo las migajas llegan al afectado. La demografía con tendencia clara al envejecimiento, un sistema de pensiones insostenible por la inversión de la pirámide de población, un estado del bienestar donde unos pocos sostienen a la mayor parte de la población, los impuestos confiscatorios producto de la necesidad de mantener un gasto desorbitado, forman una visión de una economía que solo puede recurrir al endeudamiento creciente y perpetuo, para mantenerse. Los BC en su emisión infinita están evitando un ajuste sano e imprescindible, que tarde o temprano llegará con peores consecuencias cuanto más tarde llegue.

Estos puntos son la previsión de los entes supranacionales que nos dirigen, pero también hay que tener en cuenta otros puntos que nos pasan al lado oscuro y no tienen una visualización tan placentera.

Hiperinflación, colapso de las bolsas, escasez de alimentos, agua, minerales y combustibles, paro demasiado elevado, revueltas sociales, guerras, hambre, son la cara oculta de las previsiones optimistas de los organismos mundiales.

No sabemos que opción triunfará, pero parece claro que hemos llegado a una encrucijada y el futuro no será una continuación del presente.

Saludos.