En los últimos años, la inversión en materias primas como clase de activo se ha ido popularizando. Entre otros productos, los futuros proporcionan una forma relativamente sencilla de tomar exposición sobre la evolución de la materias primas.

Así, los futuros de materias primas ofrecen a las empresas que trabajan con ellas (sea vendiéndolas o utilizándolas en su producción) una posibilidad de cubrir el riesgo sobre posibles variaciones en los precios. Su contrapartida, los inversores, reciben una prima en compensación por asumir el riesgo de cambios en los precios en el corto plazo.

En este sentido, han ganado muchísima popularidad, especialmente en las dos últimas décadas, a pesar de que se han venido negociando desde hace más de 100 años (aunque hay indicios de productos más o menos similares que se negociaron antes, los mercados de futuros de materias primas tal y como los conocemos nacen en Japón en el siglo XVIII).

No ha sido tampoco hasta recientemente que han surgido estudios respecto a los beneficios y riesgos de la inversión en materias primas. Probablemente, uno de los mejores en este sentido es el que Gary Gorton y K. Geert Rouwenhorst publicaron en junio de 2014: Facts and Fantasies about Commodity Futures, revisado 10 años después por los mismos autores y Geetesh Bhardwaj, publicado en junio de 2015 (Facts and Fantasies about commodity futures ten years later).

En estos estudios, los autores analizan el histórico de los futuros de materias primas desde 1959, sirviéndose de un índice equal-weight y colateralizado completamente (esto es, que simulan una inversión no apalancada, cuyo colateral son Treasuries del Tesoro estadounidense). En el primer estudio analizan el histórico desde 1959 hasta 2004, y en el segundo estudio comprueban que la mayoría de conclusiones alcanzadas en 2004 se siguen manteniendo entre los años 2004-2014.

Dejando de lado los aspectos más técnicos (cómo construyen el índice y por qué, la explicación de los futuros de materias primas, etc) vamos a resumir las principales conclusiones de ambos trabajos en las próximas líneas.

Respecto a los retornos, lo más destacable es sin duda que existen importantes diferencias entre la evolución de las materias primas que actúan como subyacentes y los futuros sobre las mismas. Lo anterior cuadra con la teoría, que defiende que los futuros de materias primas, dado su uso económico, deben ofrecer una prima frente al precio de los subyacentes.

Es interesante también que el retorno obtenido es superior a la inflación en ambos casos, tanto en los futuros de las materias primas como en los subyacentes.

Cuando lo compramos con otras clases de activos, destaca que el índice de futuros de materias primas mantuvo una rentabilidad similar a la de las acciones pero con una desviación típica inferior (imagen sacada del primer estudio y publicada en este link).

Así mismo, respecto a otras medidas estadísticas, la distribución de los retornos del índice de futuros de materias primas mostró una simetría positiva (frente a la simetría negativa mostrada por las acciones) y una mayor curtosis (cuadro sacado del primer estudio y publicado en el mismo link que el anterior, muestra retornos mensuales).

Como explicamos en su momento, una distribución con asimetría positiva muestra un menor riesgo de eventos de cola. La mejor distribución posible, a priori, para un activo es una que muestre una curtosis elevada y simetría positiva. Ya hablamos de todo esto en este otro artículo.

Es interesante así mismo que haya poca correlación entre los retornos de las tres clases de activos, lo que indica que la inversión en un índice de materias primas como el del artículo tiene efectos diversificadores sobre la cartera (cuadro sacado del primer estudio y publicado en el mismo link que el anterior, muestra retornos mensuales).

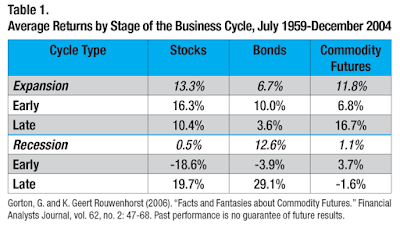

Lo anterior es interesante además porque materias primas y otros activos muestran comportamientos diferentes según la parte del ciclo en la que nos encontremos.

De hecho, el primer estudio hace mucho hincapié en todo lo relacionado a las ventajas diversificadoras de las materias primas como clase de activo. En cambio, en el segundo artículo, si bien se siguen manteniendo esas ventajas se recuerda algo muy importante: la correlación entre activos aumenta durante periodos de crisis, haciendo que la diversificación no funcione como esperábamos a priori justo cuando más falta hace.

Un claro ejemplo de lo anterior fue el aumento de la correlación entre los retornos de los activos durante la crisis de 2008.

Con todo, en el segundo estudio se muestra como el incremento de las correlaciones se situó en medidas dentro de lo normal y ha venido cayendo desde entonces.

Los estudios muestran por tanto que introducir en nuestro asset allocation estratégico un índice equal weight de futuros de commodities mejora la diversificación de la cartera, manteniendo el retorno con un menor volatilidad.

Así mismo, ambos estudios son consistentes con la teoría desarrollado por Keynes de "normal backwardation". Normalmente, en la terminología de futuros se entiende por backwardation cuando el precio del futuro está cotizando por debajo del precio del spot. Cuando por el contrario el precio del futuro está sobre el spot, se denomina contango. Esto es diferente del concepto keynesiano de normal backwardation, que no está relacionado con la base de los futuros (diferencia entre precio del spot y precio del futuro) sino con el precio del futuro y el precio esperado del spot. Un futuro puede estar en contango y a la vez en "normal bakwardation".

Keynes sostenía que los productores y consumidores de materias primas quieren evitarse la volatilidad del cambio de los precios de las materias primas en el corto plazo. Los productores quieren asegurarse un precio de venta futuro, por lo que son vendedores de futuros de materias primas. Para recompensar a los inversores que asumen el riesgo, deberán vender algo más barato del precio esperado del spot. Los consumidores en cambio son compradores de futuros de materias primas. Para recompensar a los inversores, deberán comprar algo más caro de lo que se espera para el spot. Todo lo anterior permite que el mercado esté en situación de "normal backwardation". Los estudios que hemos comentado muestran que existe una prima de riesgo positiva en los futuros de commodities, lo que implica que efectivamente, cotizan en normal backwardation.

En conclusión, vale la pena tener en cuenta los futuros de commodities como clase de activo. En este sentido. es importante destacar la creación de muchos instrumentos que están popularizando y facilitando la inversión en este tipo de productos, como los ETC, ETFs y fondos de inversión de futuros de materias primas.

Tomás García-Purriños, CAIA

@tomasgarcia_p