J. Jonah Jameson es el director del Daily Bugle. El Daily Bugle no destaca por ser un periódico especialmente antisuperhéroes, ni siquiera antimutante. De hecho, suele tener buenas palabras para Los Vengadores o los 4 Fantásticos. Sin embargo, casi desde el principio muestra un odio visceral por Spiderman, tildándolo de villano una y otra vez hasta el punto de calar en muchos lectores, que de tanto oirlo temen al héroe y dan por hecho que el hombre araña es un malvado villano.

Por ejemplo, en el mítico The Amazing Spiderman número 90, mientras nuestro amistoso vecino pelea en la azotea de un edificio contra el malvado Doctor Octopus, la gente que lo ve desde abajo afirma que lo mejor que podría pasarle a Nueva York es que se mataran mutuamente.

Del mismo modo, como cada año por estas fechas, empieza el bulo de que depende de cómo cierren las bolsas en enero, así cerrarán el año. Algunos hablan hasta de un 75% de certeza (por ejemplo, la Investopedia). Otros disminuyen la cantidad de días asegurando que depende de cómo cierren enero (o sus primeras cinco sesiones en otras variantes), así será el año ("as goes january..."). Este tipo de fakes de mercados financieros se expanden como la espuma, curiosa y lamentablemente con bastante más éxito que hechos comprobados o correlaciones reales.

Y ya de tanto oirlo, se da por hecho que es cierto, hasta el punto de que algunos analistas (sí, sí, incluso analistas serios) lo citen en conocidos medios de comunicación.

Para justificar la causalidad de que si enero es alcista el año también lo será, se suele argumentar que los gestores preparan sus carteras en base a sus expectativas sobre el año. Pero el hecho es que los gestores hacen eso todo el año. Negarlo significaría negar el movimiento de los mercados y su validez como indicador adelantado de la economía, ampliamente demostrada.

De hecho, es un argumento que me indigna porque algunos trabajamos todo el año, y muchas horas, no sólo unas pocas durante el primer mes. ¿O qué se piensan que es trabajar en bolsa? ¿Echar un par de horitas en la apertura USA y luego hacer un poco de running, cenar langosta, conducir un rato un porsche y subir a instagram las fotos de todo a 10.000 followers mientras un mentorpsicocoacher cita en el oído profundas frases que preparán psicológicamente para el día siguiente?

Otra justificación es que si el primer mes es alcista, deja cierto colchón para caídas el resto del año y viceversa. Argumento algo absurdo también, porque invalidaría su utilidad (si todo el año se hace en enero, ¿para qué comprar o vender?).

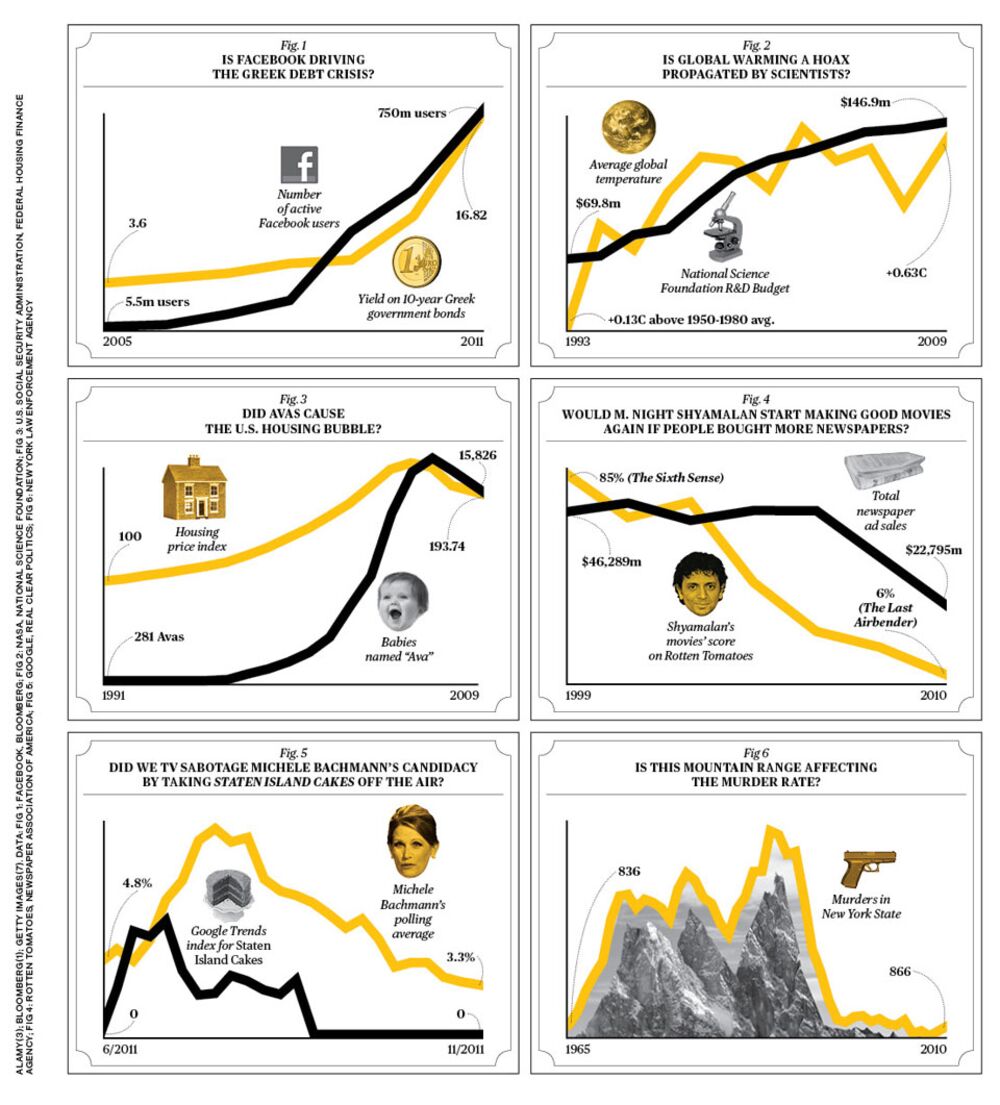

En realidad, como hemos comentado muchas ocasiones, el "barómetro de enero" no es sino un muy buen ejemplo de correlación espuria. En este caso, una que se aprovecha del efecto enero y de que la mayoría de los años en bolsa son alcistas.

Pero vayamos por partes. En castellano, espuria significa falso, engañoso o que degenera de su origen o naturaleza. Así, una relación espuria es, en matemáticas, aquella en la cual dos acontecimientos no tienen conexión lógica, a pesar de que objetivamente se pueda implicar que la tienen.

En teoría, para concluir objetivamente que A causa B, se debe cumplir que:

- A precede a B.

- Que si no ocurre B, entonces A no ocurre.

- Que B ocurre cada vez que ocurre A.

Una forma de medir la fortaleza de lo anterior es el coeficiente de correlación, que se sitúa entre -1 y 1 y mide la relación lineal entre dos variables. Cuanto más se acerca a 0, menor será la fuerza de la causalidad lineal objetiva entre dos eventos.

Sin embargo, la conclusión objetiva, por fuerte que sea, sigue sin significar causalidad real si no se cumple una condición subjetiva: tiene que existir una lógica para que A cause B.

La relación tiene que existir un sentido, en el caso de los mercados financieros, un sentido económico.

Hay que decirlo más: correlación no implica causalidad.

Esta infografía publicada por Bloomberg ofrece algunos ejemplos relacionados con mercados financieros:

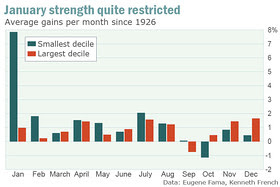

En cuanto al "efecto enero", consiste en una anomalía muy documentada y conocida en diferentes estudios que muestra como, en media, las bolsas suelen registrar una mayor rentabilidad en el mes de enero que la media del resto del año (también lo explican en la Investopedia, pero me quedo con la explicación de Alpha Arquitect).

Hay muchas explicaciones (causas) posibles de lo anterior. La explicación más conocida es fiscal: a final de año muchos inversores venden valores para realizar pérdidas y recompran los títulos en el mes de enero. Sin embargo, lo anterior también ocurre en países con temporadas fiscales diferentes a la de Estados Unidos (como por ejemplo, Australia). Por otro lado, también ocurría en países sin imposición a las ganancias patrimoniales (como en Canadá hasta 1972, donde sí se produce efecto enero).

Psicológicamente, el efecto enero podría explicarse por una mayor disposición de gestores y operadores al gasto, tras una época de celebración y de nuevas intenciones. Una explicación más, parecida a la anterior, aunque menos consistente como explicaré luego podría ser el reajuste de carteras: puesto que todos los gestores se baten año frente a año, aprovecharían enero para reajustar las carteras y por lo tanto este sería un mes de compras.

Pero ninguna de las explicaciones es plenamente satisfactoria y probablemente tenga un poco que ver todo y otras explicaciones aún no encontradas.

El hecho es que el efecto enero se produce año tras año incluso en años bajistas, aunque cada vez con menor fuerza y parece que centrado en las compañías más pequeñas. Y sea como sea, en general la mayoría de estudios parece indicar que no ofrece oportunidades de arbitraje, una vez descontadas las comisiones y gastos de la operativa.

En fin, que si enero es un mes generalmente de los más fuertes del año y además la mayoría de años en bolsa también son alcistas lo lógico es que la probabilidad de que el año sea alcista y enero sea también alcista sea alta.

¡De hecho, los meses que enero termina negativo y después el año finaliza negativo son muchos menos que los que enero es positivo y luego el año termina en verde!

Fuente: Bloomberg y www.LaVueltaAlGrafico.com

En concreto, analizando 92 años de S&P 500 (1928-2019), el barómetro de enero acierta en 66 ocasiones (71,7%). Pero con diferencias dependiendo del signo:

Hay 58 eneros positivos. En 47 de ellos (81%) coincide que el año sea también positivo. Sin embargo, hay 33 eneros negativos y sólo en 19 de ellos (57,6%) el año es también negativo. Esto justifica nuestro argumento de que sencillamente son hechos que coinciden, no causa uno del otro (un indicador fiable debe funcionar en ambos sentidos).

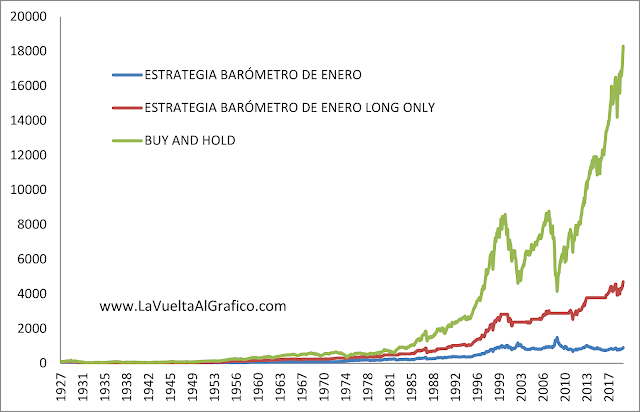

Otra forma de medir la utilidad de este indicador es hacer un backtest de este tipo de estrategias. Por ejemplo, vamos a probar tres estrategias:

En la primera (azul en el gráfico), pongamos que desde los años 20 en el S&P 500, me quedo en cash durante el mes de enero. Depende de cómo termine el mes, tomaré una posición. Si enero termina en verde, compro el S&P 500 a cierre de mes y lo mantengo hasta el 31 de diciembre. Si enero termina en rojo, hago la estrategia contraria.

En la segunda (roja), sólo tomo posiciones alcistas. Espero en cash hasta final de enero. Si es positivo, compro hasta final de año. Si es negativo, me quedo en cash.

En la tercera, sencillamente compro el S&P 500 y mantengo.

Fuente: Bloomberg y www.LaVueltaAlGrafico.com

La imagen habla por sí misma. Esto me hace preguntarme qué interés habrá en promover indicadores que no funcionan.

En resumen, para que se entienda mejor, nada como otro ejemplo. La probabilidad de que el Real Madrid sea campeón de liga o subcampeón y que la bolsa sea alcista en ese año es de casi el 70%. Esto es por el mismo motivo: lo normal es que el Madrid quede por arriba de la tabla (más les vale con el presupuesto que manejan) y como hemos visto, la mayoría de años la bolsa sube. Por lo que es habitual y probable que ocurran ambas cosas a la vez.

Pero sacar una relación causal de esto es una locura (o no tanto, no hay más que ver el indicador de la Superbowl, de nuevo en la Investopedia otro de los mucho indicadores fake de mercados).

Honestamente, no tengo ni idea (ni nadie) de si la bolsa subirá o no este año. La verdad es que no me importa mucho intentar adivinarlo. Por suerte mi trabajo no consiste en adivinar el futuro sino en crear escenarios probables y gestionar sus riesgos.

Lo que sí sé con seguridad es que haga lo que haga el mercado tendrá poco que ver con el "barómetro de enero". Si tuviera que apostar, sería a que sube, independientemente de lo que haga en enero, porque subir es lo que "suele" hacer la mayoría de años. Pero, por suerte, en mercados financieros tampoco tengo que apostar, sino invertir.