#1

La Curva de tipos y el Eurodolar

/shutterstock_151894871-5bfc320546e0fb0083c1a809.jpg)

Hola amigos

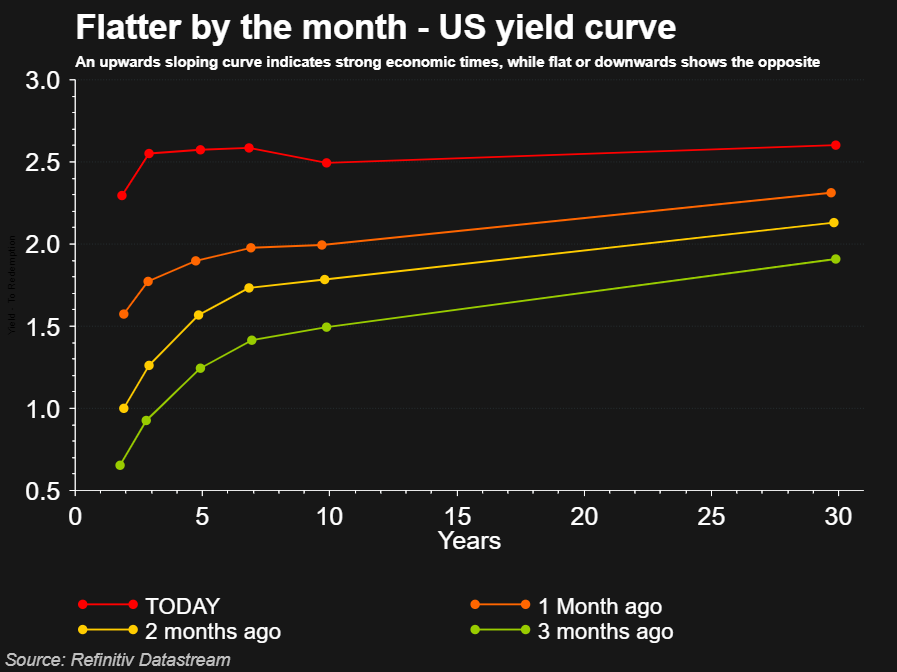

La curva de rendimiento ha ganado una tonelada de atención en las últimas semanas porque los rendimientos en el extremo largo de la curva han aumentado drásticamente. Desde la perspectiva de los préstamos bancarios, no se trata tanto del nivel de rendimientos como de la pendiente de la curva de rendimientos. Para aquellos que no están familiarizados, la curva de rendimiento representa el nivel de rendimientos en diferentes vencimientos, desde bonos a un día hasta bonos a 30 años.

El nivel de estos rendimientos determina la forma de la curva: es empinada, plana o invertida? Para mostrar lo que quiero decir, echa un vistazo a continuación.

Tengo dos gráficos, el primero que muestra una curva de rendimiento "empinada" y el segundo que muestra una curva de rendimiento "plana". Una curva de rendimiento pronunciada significa que los rendimientos a largo plazo son mucho más altos que los rendimientos a corto plazo. Mientras que una curva de rendimiento plana es cuando las tasas a largo y corto plazo están muy juntas. En algunos casos, las tasas a corto plazo pueden incluso llegar a ser más altas que las tasas a largo plazo. Esto es lo que se conoce como una curva de rendimiento "invertida". Cuando esto ocurre, generalmente la economía entra en recesión, en un promedio de unos dieciocho meses después. Sin embargo, ese tema es para otro día.

La curva de rendimiento es importante por dos razones principales: las tasas de interés se estructuran en función de los rendimientos de los bonos y porque los bancos piden prestado a corto y prestan a largo plazo: piden prestado a otras instituciones financieras en el extremo corto de la curva y prestan a los consumidores a través de préstamos, hipotecas, etc. en el extremo largo de la curva. La diferencia entre la tasa de interés a corto plazo a la que los bancos piden prestado y la tasa de interés a largo plazo a la que prestan a los consumidores se conoce como el "diferencial" y es la forma en que los bancos ganan su dinero. Si la curva de rendimiento es plana, entonces el diferencial (ganancia del banco) es muy ajustado, lo que no permite que se gane mucho dinero en los préstamos, lo que los disuade de prestar. Sin embargo, si la curva de rendimiento es empinada, el diferencial (beneficio del banco) es mucho más amplio, lo que alienta a los bancos a asumir más riesgos y prestar dinero.

Hacia finales de 2017, la curva de rendimientos comenzó a aplanarse, lo que significó que los rendimientos de los préstamos bancarios comenzaron a reducirse. En 2018 la curva de rendimiento se aplanó por completo y en 2019 se invirtió temporalmente. El margen de beneficio de los préstamos ha sido muy ajustado para los bancos desde hace un par de años. Si miras (abajo), tengo una tabla de préstamos y arrendamientos para todos los bancos comerciales. Se puede ver que en 2018-2019 el crecimiento del crédito fue bastante plano.

Tras la venta masiva de activos de riesgo de marzo de 2020, hubo un gran aumento en el crecimiento del crédito porque el gobierno lanzó paquetes de estímulo, incluidos los préstamos bancarios garantizados por el gobierno. En ese corto período de tiempo, el crecimiento del crédito no tuvo mucho que ver con la forma de la curva de rendimientos, sino más bien con las acciones de los responsables de la formulación de políticas. Desde entonces, el crédito se ha estado contrayendo constantemente y ahora está muy por debajo de su mínimo visto por última vez a principios de 2020.

Sin embargo, desde principios de 2021, los rendimientos a largo plazo han estado aumentando, mientras que el extremo corto ha caído aún más hacia cero, empinando la curva de rendimientos. La curva de rendimiento es la más pronunciada desde 2016 .Como banco, esto es exactamente lo que desea ver porque significa que los rendimientos de los préstamos están aumentando. Ahora, se esperaría que el empinamiento de la curva fomente más préstamos de los bancos, aunque no parece estar sucediendo. Si nos acercamos (gráfico) en préstamos y arrendamientos en crédito bancario, se puede ver desde enero que el crédito en realidad se ha contraído ligeramente, a pesar del empinamiento de la curva de rendimientos. Desafortunadamente para los bancos, las condiciones financieras actuales no justifican mucho en términos de toma de riesgos, por lo que el crédito se ha estado contrayendo desde mayo de 2020. También está el otro lado de la ecuación que debe tenerse en cuenta, que son los prestatarios.

La forma de la curva de rendimiento determina cuánto dinero ganan los bancos en los préstamos, determinando así su apetito por los préstamos. Sin embargo, también hay que tener en cuenta las condiciones económicas y financieras. El hecho de que el diferencial se amplíe, no significa que los bancos se vuelvan automáticamente más flexibles con sus políticas de préstamos. Los bancos actúan sobre una base ajustada al riesgo. Al igual que un operador que busca oportunidades de riesgo a recompensa de calidad en los mercados, los bancos hacen lo mismo. Incluso si hay dinero que ganar a través de préstamos, si el riesgo es demasiado grande, los bancos no prestarán. Prefieren mantener su dinero en activos seguros y líquidos: bonos del Tesoro de los Estados Unidos. Este es exactamente el comportamiento que hemos estado viendo de los bancos, especialmente desde que estalló la pandemia. Los estándares de préstamo se han endurecido, el crédito se ha contraído y los bancos se han acumulado en los bonos del Tesoro de los Estados Unidos. A pesar del reciente empinamiento de la curva, se espera más del mismo comportamiento de los bancos hasta que las condiciones del mercado comiencen a mejorar.

EURODOLLAR:

El término "euro" en el eurodólar tiene tanto que ver con la moneda del euro, o la Unión Europea, como la mantequilla de maní tiene que ver con el sistema solar: nada. Por ejemplo, puede tener EuroEuro o EuroYen y estos serían depósitos en euros fuera de la UE y EuroYen serían de manera similar depósitos en yenes fuera de Japón.

Los futuros del eurodólar NO son futuros de divisas. Tomemos los futuros de divisas del dólar australiano. Estos son futuros de moneda simple. Lo mismo ocurre con cualquier otra moneda. Los futuros del eurodólar, por otro lado, no se parecen en nada a esto, ya que en realidad son contratos de futuros liquidados en efectivo cuyo precio se mueve en respuesta a la tasa de interés ofrecida en esos depósitos a plazo en dólares mantenidos en bancos offshore (no estadounidenses). por lo tanto, son productos de tasas de interés, no futuros de divisas y es por eso que acabo de decir que este mercado es el mejor mercado del mundo para comprender el riesgo global. Estos préstamos o depósitos a plazo entre bancos se reflejan en una tasa de interés promedio cobrada. Esta es la tasa de oferta interbancaria de Londres (LIBOR). La tasa a la que los bancos piden prestado y se prestan entre sí es, por lo tanto, un derivado del mercado del eurodólar. La esencia del mercado del eurodólar es que nos proporciona una ventana a donde la multitud piensa que el LIBOR estará en un punto en el futuro. Así que los eurodólares tienen que ver con las expectativas del futuro.

Lo que es importante entender es que el sistema del eurodólar es LA mayor fuente de financiación global... barra ninguno. Nadie sabe a ciencia cierta qué tan grande es, ya que es básicamente un gran sistema de financiamiento no regulado con miles de participantes en todo el mundo. Pero sí sabemos que el mercado de futuros del eurodólar en la CME es más grande que los futuros del S&P, más grande que los futuros del petróleo, más grande de hecho que los futuros de bonos a 10 años. Se estima que más del 90% del comercio internacional se financia a través del mercado del eurodólar. Como diría Trump.. Es yuuuge!

Comprender el mercado del eurodólar ayuda mucho a comprender por qué, a pesar de la mayor intervención monetaria que hemos visto por parte de los bancos centrales, nos hemos mantenido en un entorno contractivo. El sistema del eurodólar es un sistema de financiación global regulado por nadie, influenciado por muchos, y que afecta directa o indirectamente a todos los precios de los activos a nivel mundial. Piense en ello como un mercado de depósitos y préstamos para dólares offshore. Afecta a los precios de los activos porque es el sistema de financiación mayorista más utilizado en el mundo. Para ser claros, existe financiamiento mayorista en otras monedas (el mercado eurodivisa), pero el dólar representa aproximadamente el 85% del mercado eurodivisa.

Los eurodólares nos proporcionan lo que es LA MEJOR visión de los flujos de capital globales y la demanda de crédito. Los problemas en el mercado del eurodólar son problemas en el mercado. Diablos, este ES EL MERCADO. El mercado de financiación del eurodólar recibió un golpe masivo en el 07, lo que tiene sentido dado que se borraron tantas garantías del sistema. Lo que es fascinante y aterrador al mismo tiempo es que, a pesar de todos los programas de QE del banco central, las garantías no han regresado al sistema. Es como si el mercado del eurodólar estuviera sufriendo una conmoción cerebral. Sabemos esto mirando el mercado del eurodólar que nunca ha recuperado los niveles vistos en el 007.

Lo que esto nos dice es que el mundo del mercado monetario offshore no está produciendo garantías y esta falta de producción de garantías se refleja en los mercados de financiación del eurodólar. La QE no aborda este problema, ya que es un estímulo impulsado por las tasas de interés y esto no es un problema de costo de capital, sino un problema colateral (Garantias). Esto es profundamente inquietante y las acciones tomadas por los bancos centrales en realidad han absorbido garantías de alta calidad del sistema y es esta garantía la que tradicionalmente ha sustentado los mercados mayoristas de financiación, el mayor de los cuales es el mercado del eurodólar.

Recuerdan en 08 cuando la FED, en un pánico ciego, abrió líneas de intercambio de dólares, que desplegaron de manera ilimitada y que en realidad llegaron a alrededor de $600 mil millones ese año? Bueno, lo que estaba sucediendo era que a pesar de que la FED había tomado una motosierra a la tasa de fondos de la FED y había abierto el grifo del crédito a toda velocidad, los mercados monetarios internacionales nunca respondieron. El LibOR, se mantuvo elevado, básicamente significando que el mercado de financiamiento en dólares offshore todavía se estaba bloqueando. Las razones de por qué este fue y sigue siendo el caso lo cubriré en el artículo de las próximas semanas, pero por ahora simplemente recuerde que a pesar de las líneas de intercambio ilimitadas entre la Fed y los bancos centrales globales, la escasez de dólares nunca se resolvió.

La otra cosa que esto nos dice es que hay una escasez crónica de dólares en los mercados financieros, y el financiamiento en dólares existente solo continuará siendo limitado a medida que el dólar suba. Recuerde que las deudas denominadas en dólares se vuelven cada vez más inmanejables a medida que aumentan los costos de cobertura. Esto crea un ciclo de retroalimentación por el cual, con el fin de disminuir el riesgo, los participantes del mercado cubren el riesgo en dólares (donde su garantía está en otras monedas, pero tienen costos en USD en algún lugar de su estructura de costos ... Piensen en los fabricantes europeos que utilizan tecnología estadounidense, por ejemplo). Estos tipos cubren esta exposición comprando dólares, y esto empuja al dólar al alza, o los participantes del mercado reducen el apalancamiento al deshacer las posiciones de deuda, y para hacerlo tienen que recomprar dólares a medida que desenrollan lo que son posiciones cortas en dólares. Una vez más, esto empuja al dólar al alza.