La debilidad en los mercados emergentes y la fortaleza en el dólar

Según Morgan Stanley la perspectiva es positiva para el USD en 2014 debido a la debilidad de las monedas de los países emergentes, esto es el resultado del deterioro de las economías emergentes. El deterioro de la cuenta corriente, los retos de la inflación y la pobre dinámica de la deuda interna son unos de los síntomas del deterioro de la economía de los países emergentes.

Con lo que Morgan Stanley recomienda ponerse largos en el dólar frente a las divisas de los países emergentes.

Los países emergentes han empezado a mostrar señales de debilidad en todos sus aspectos, que van desde México, que tuvo que lidiar con las consecuencias de la crisis del tequila de diciembre de 1994, hasta Tailandia, dónde la mayoría de noticias que provienen del país dan indicaciones bajistas.

En 1994, el lanzamiento de la FED de un ciclo restrictivo agresivo no ayudó al dólar. A nivel mundial, los rendimientos de los bonos subieron, cosa que no fue un buen presagio para los países que requerían la importación de capitales. En consecuencia, las cuentas corrientes de los países emergentes fueron golpeadas gravemente.

En primavera/verano de este año hemos podido apreciar un comportamiento similar en los rendimientos de los bonos, pues se han disparado. En conjunto, el déficit por cuenta corriente de los países emergentes es un problema menos grave hoy en día de lo que lo fue en 1995, y los rendimientos de los bonos siguen siendo bajos en comparación con sus históricos. Generalmente los países emergentes tienen un tipo de cambio flexible, lo que significa que gran parte de los ajustes ya se han dado, mientras los bancos centrales tienen significativamente niveles altísimos de reservas de divisas con las cuales pueden proporcionar financiación temporal, si es necesario.

¿Veremos una repetición de lo que pasó en 1990?

Los ciclos previos mostraron una correlación negativa entre los rendimientos de los países emergentes y el rendimiento del USD. Éste sigue siendo la "reserva" preferida del mundo y una divisa de emisión. A menudo, los costes de financiación del USD actúan como un tipo de referencia, y los flujos hacia los mercados emergentes son predominantementes en USD. Por lo tanto, el debilitamiento de las monedas de los mercados emergentes podría empujar el dólar hacia arriba. Sin embargo, podría haber trastornos temporales, como ocurrió en el pasado verano cuando las monedas de los mercados emergentes sufrieron una fuerte venta mientras el USD se redujo de forma simultánea frente a las monedas de los mercados desarrollados. Los inversores americanos mantuvieron sus carteras diversificadas pero redireccionaron sus flujos desde los débiles mercados emergentes hacia los mercados desarrollados, y particularmente hacia Europa, cosa que hizo que aumentasen las valoraciones de las acciones europeas mientras que los beneficios de éstas estaban decepcionando.

La decisión de Bernanke de "poner sobre la mesa" el tapering en mayo sin proporcionar un marco de política monetaria posterior al QE fue un error según Morgan Stalney. El fuerte aumento de la volatilidad y del rendimiento de los bonos fue el resultado de dicha decisión.

Hay que tener en cuenta que cuando el USD se recuperaró a partir de marzo de 1995, el tipo de interés de la FED se redujo del 6,20% al 4,75% en diciembre de 1998. Sólo a partir del verano de 1999 el dólar contó con el apoyo de un mayor tipo de interés. A su vez, el rendimiento de los bonos soberanos a 10 años de Estados Unidos se redujo de 7.1% a 4.2%. La noción de que la fortaleza del USD requiere el apoyo de los crecientes tipos no se mantuvo en el último mercado alcista del USD. Por estos motivos Morgan Stanley cree que cualquier debilidad del dólar en el inicio de 2014 impulsada por la anticipación de un mercado pesimista FED debería ser de corta duración.

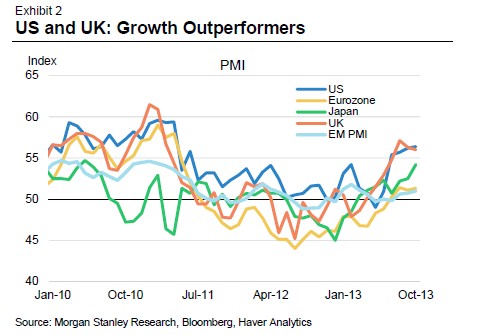

El GBP tendrá un comportamiento similar en Europa que el USD en América

En cuanto al GBP, probablemente se convertirá en el USD de Europa, con lo que Morgan Stanley espera una caída en el Eur/Gbp. El plan de “Ayuda a la compra” ha ayudado (valga la redundancia) a la vivienda, y particularmente a la demanda doméstica británica, pero con el principal socio comercial de Gran Bretaña, la Eurozona, creciendo lentamente, la demanda exterior neta se está convirtiendo en un lastre cada vez mayor en la economía, con lo que el Gbp/Usd debería estar bajo una presión vendedora en 2014.

En cambio, al Eur/Gbp le espera un futuro muy parecido al Eur/Usd, ambos pares de divisas tienen una perspectiva bajista.

Largos en el Usd/Jpy

La política super-acomodaticia del Banco de Japón y el aumento del apetito del riesgo local que empujan a las exportaciones deben debilitar la divisa nipona.

Morgan Stanley piensa que la divisa que más papeletas tiene para depreciarse es el Yen. En el caso de que Japón no lograse alcanzar su objeivo de crecimiento del PIB nominal del 5%, los inversores podrían cuestionarse la sostenibilidad fiscal del país. Japón necesita buenos datos demográficos para aumentar su crecimiento economómico a través de reformas estructurales, de lo contrario, Japón se quedará atascado en un entorno de bajo crecimiento y deflación. Al contrario que en las últimas dos décadas, la escasa demanda interna no se verá acompañada por un exceso de ahorro. De hecho, el superávit en cuenta corriente se convertiría en un déficit en cuenta corriente, por lo que Japón depende cada vez más de la financiación del capital internacional por la deuda de su sector público. Por otro lado, los inversores japoneses están empezando a cambiar sus asignaciones de activos, además de que el BoJ lanzará una mayor expansión monetaria para compensar los efectos de la contracción fiscal. Estas razones son por las que Mogan Stanley tiene expectativas bajistas en el Yen, es decir, que el Yen se debilite aún más.

Según Morgan Stanley, entraron largos en el Usd/Jpy en niveles de 102, con un objetivo situado en los 109 y el Stop Loss en los 99.50. Para esta posición se basaron en 3 puntos clave que han determinado mediante la regresión de un par de divisas en contra de unas variables de alta frecuencia. El Usd/Jpy está impulsado por:

-

Diferencias en los tipos de EEUU y de Japón

-

El apetito global por el riesgo

-

La rentabilidad de la renta variable japonesa

Para el Yen, el apetito del riesgo, tanto a nivel mundial como a nivel nacional, ha ganado peso en el último año debido a la naturaleza cambiante de los flujos globales. El Yen se utiliza cada vez más para financiar los activos de riesgo a nivel mundial, así que hay un deterioro en las fuerzas por la liquidación de activos y en las compras de Yenes. Mientras que la relación de causalidad entre el Usd/Jpy y las acciones japonesas funciona en ambos sentidos, Morgan Stanley considera que el rendimiento del TOPIX (Tokio stock Price IndeX) es una buena señal de que los esfuerzos por la reactivación de Japón tendrán éxito. Cuando los inversores japoneses compran acciones, tienden a comprar también activos de riesgo en el extranjero, lo que debilita a la divisa nipona.

Las previsiones para 2014 de Morgan Stanley sobre los tipos de interés y la renta variable sugieren que los tres puntos clave (mencionados antes) deben apoyar al par de nuevo en 2014. Según Morgan Stanley se espera que los diferenciales entre los tipos de interés a 2 y a 10 años se amplíen a 65 puntos básicos y 35 puntos básicos respectivamente. En cuanto a la propensión global al riesgo, Morgan Stanley piensa que será más favorable en los mercados desarrollados. Por último, pronostica que la renta variable japonesa alcanzará resultados superiores a este en 2014.

Además añade que para que el BoJ alcance su objetivo del 2% de inflación en 2015 es necesario un Yen más débil. En la imagen de abajo se muestra que un Yen más débil impulsaría la inflación, a través de una mayor rentabilidad en las empresas y, en definitiva, un aumento de los ingresos, la inversión y el gasto.