Análisis técnico: Semana del 21-27 noviembre 2022.Más agresivos.

El IPC americano fue bien acogido y las elecciones americanos no dieron muchas sorpresas con un legislativo equilibrado. Los resultados empresariales se mostraron resistentes y es que muchas empresas logran trasladar presión de costes a precios sin que los márgenes se resientan tanto como se esperaba. Sólo falta que China acabe con la política de COVID cero y rusos y ucranianos se den cuenta de que están en un callejón en que la guerra no es la salida.

Pero el verdadero motor ha sido la bajada de tipos del largo plazo en USA pasando del 4.35% al 3.80% en un pis pas. Una ruptura del 3,50 % sería clave para que el mercado estallara.

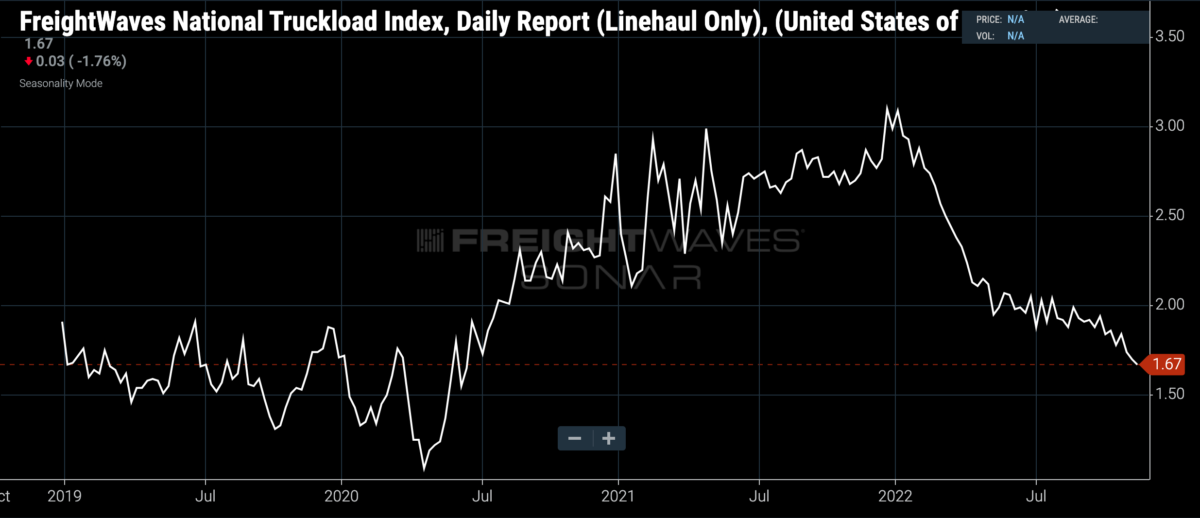

Algunos catalizadores están en marcha para el control de la inflación.,como los indices de fletes.

No hagan mucho caso de lo acontecido esta semana de vencimiento de opciones pues los creadores de mercado manipularon como siempre el mercado,

Si esto sucediera los sectores como tecnología, consumo discrecional y servicios de comunicación volverían por sus fueros batiendo al SP500.

Veamos los gráficos del bono americano a 10 años y el ratio Nasdaq /SP

Mientras el sp500 encuentra el primer soporte en la zona de 3850.

Para los que no quieran ser tan agresivos como yo ,las empresas con buenos resultados y buena rentabilidad por dividendo pueden ser una alternativa.

No hay que olvidar que la semana de acción de gracias suele ser positiva.

Uno de los sectores que puede beneficiarse de la bajada de tipos es el de Reits.

Ha cerrado por encima de la media de 50 diás y los minimos de junio . El RSI es positivo y el PMO por encima de zero Ademas el crecue de medias móviles del corto plazo empieza a dar señales positivas

El amigo Harnett no es tan optimista como yo y piensa que el entorno de 4100 es ideal para vender y que en el primer semestre hay que estar en bonos y el segundo en acciones,pues las cotizaciones no han recogido el descenso de beneficios y la inflación parece más controlada.