🌟El fondo del mes: octubre 2025🌟

Características del fondo |

Definición |

|---|---|

🏷️Nombre |

Brightgate-Iapetus Equity A FI |

🆔ISIN / Clase |

ES0183798000 / Clase A |

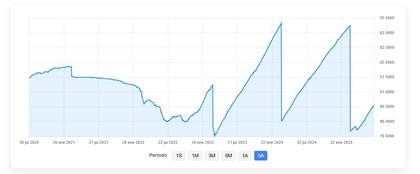

📈Alpha (3 a.) |

2,96 |

🚩Benchmark |

MSCI World NTR NR EUR |

📈Ratio Sharpe (3 a.) |

0,85 |

💵TER (gastos corrientes) |

2,20% |

📊Rentabilidad a 3 años (anual.) |

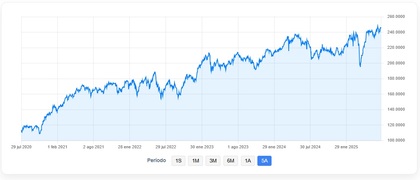

17,29% |

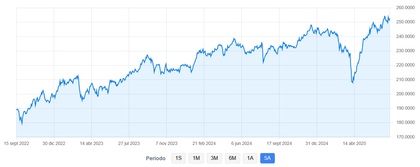

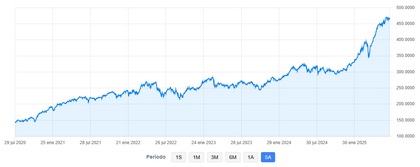

El Iapetus se sitúa además en el top de su categoría a 3 años tanto en rentabilidad como en ratio Sharpe, lo que lo convierte en una opción a destacar para inversores con perfil dinámico que buscan combinar calidad de gestión, diversificación global y consistencia en resultados.

¿Por qué es el fondo del mes dentro de nuestra selección de mejores fondos de inversión?

Algunas de sus principales razones son las siguientes:

⭐Excelencia reconocida por Morningstar: el Iapetus cuenta con 5 estrellas, al igual que los otros dos fondos de BrightGate, lo que sitúa a la gestora en un grupo muy reducido de firmas con el 100% de sus fondos con la máxima calificación.

⭐Resultados sobresalientes frente a su categoría: tanto en rentabilidad a 3 años como en ratio Sharpe, el fondo se encuentra en la parte más alta del ranking dentro de la categoría Mixtos Agresivos EUR - Global. Esto demuestra la capacidad de generar retornos ajustados al riesgo superiores a la media del mercado.

⭐Diversificación global y gestión activa: la estrategia del Iapetus combina flexibilidad en asignación de activos con una visión global, lo que permite capturar oportunidades en renta variable internacional con una estructura eficiente y orientada a la preservación de capital a largo plazo.

⭐Gestión independiente con sello boutique: BrightGate Capital se caracteriza por un estilo de gestión independiente, enfocado en análisis fundamental y en ofrecer a los partícipes productos de calidad contrastada, lo que refuerza la confianza en la solidez del fondo.

Listado de los 10 mejores fondos de inversión para invertir desde España

Aquí te dejo mi ranking de los fondos de inversión que considero más rentables para este 2025 y, al final del artículo, te dejo algunas claves para encontrar los que mejor se adaptan a ti.

Nombre del fondo | ISIN | Rentabilidad a 3 años | TER | Alpha |

DWS Floating Rate Notes LD | LU1122765560 | 3,68% | 0,25% | 0,28 |

Buy & Hold Luxembourg B&H Bond Class 1 | LU1988110927 | 7,13% | 1,35% | 4,90 |

Man High Yield Opportunities D EUR ACC | IE00BDTYYP61 | 7,99% | 1,56% | 2,07 |

Cartesio X FI | ES0116567035 | 8,35% | 0,63% | 5,13 |

Magallanes European Equity P FI | ES0159259029 | 13,82% | 1,30 % | 0,17 |

JPM Europe Strategic Dividend A (acc)EUR | LU0169527297 | 16,06% | 1,75 % | 2,81 |

JPM US Select Equity Plus A (acc) EUR | LU0281483569 | 17,51% | 1,71 % | 3,99 |

Fidelity Funds - Global Technology Fund A-Acc-EUR (hedged) | LU1841614867 | 18,20% | 1,89% | - |

Hamco Global Value Fund R FI | ES0141116030 | 11,09% | 1,51% | 5,90 |

Alken Fund - Small Cap Europe Class A | LU0524465548 | 24,26% | 2,30% | 13,94 |

Sea como fuere, esta selección es subjetiva y no debe interpretarse como una propuesta de cartera diversificada, sino como una recopilación de fondos destacados dentro de sus respectivos mercados. A continuación analizaremos en más detalle cada uno de ellos:

1. DWS Floating Rate Notes LD

Características del fondo |

Definición |

|---|---|

🏷️Nombre |

DWS Floating Rate Notes LD |

🆔ISIN / Clase |

LU1122765560 / LD |

📈Alpha (3 a.) |

0,28 |

🚩Benchmark |

No tiene |

📈Ratio Sharpe (3 a.) |

2,02 |

💵TER (gastos corrientes) |

0,25% |

💼Patrimonio del fondo |

10.705,8M€ |

📊Rentabilidad a 3 años (anual.) |

3,68% |

En este caso, hablamos de un fondo de gestión activa, que busca preservar capital y batir a los depósitos monetarios a través de:

- Bonos flotantes investment-grade (rating medio “A”) que ajustan su cupón al euríbor, protegiendo frente a subidas de tipos.

- Duración ultracorta: aunque la vida media de los bonos en cartera es de 19 meses, el hecho de que los vencimientos sean cercanos y que se reciban pagos frecuentes hace que la duración efectiva sea de solo 1,3 meses. Esto implica una exposición muy baja a movimientos en los tipos de interés y, en consecuencia, una volatilidad reducida (0,56 % a 3 años).

- Amplia diversificación (≈ 480 emisiones) y posibilidad de usar liquidez y derivados para gestionar riesgo de crédito y divisa.

El perfil defensivo se refleja en una máxima caída de solo −0,17% en los últimos tres años y una ratio Sharpe por encima de 1, lo que denota una buena relación rentabilidad-riesgo.

En el mercado monetario, aunque casi todos los fondos tienen mucha relación con el Euribor y las comisiones juegan un papel fundamental, mi elección es el DWS Floating Rate Notes. Creo que sirve para machear la subida de las cuotas hipotecarias y no ofrece por ahora riesgo de crédito, aunque el sector bancario es el más propenso a emitir a tipos flotantes.

2. Buy & Hold Luxembourg B&H Bond Class 1

Características del fondo |

Definición |

|---|---|

🏷️Nombre |

Buy & Hold Luxembourg B&H Bond Class 1 |

🆔ISIN / Clase |

LU1988110927 / Class 1 |

📈Alpha (3 a.) |

4,90 |

🚩Benchmark |

BBgBarc Euro AGG Corporate |

📈Ratio Sharpe (3 a.) |

0,97 |

💵TER (gastos corrientes) |

1,35% |

💼Patrimonio del fondo |

268,7M€ |

📊Rentabilidad a 3 años (anual.) |

7,13% |

Con todo, se trata de un fondo de gestión activa de tipo “buy & hold”, es decir selecciona por fundamentales emisiones corporativas con visión de mantener hasta vencimiento.

- Duración neta moderada: de 3,7 años aproximada, lo que equilibra la sensibilidad a tipos y el carry.

- Alta concentración en nombres de calidad: donde destacan nombres como Alphabet, Deutsche Bank, Ibercaja, Booking, Cajamar entre los principales. Eso sí, mantiene una adecuada diversificación entre sectores.

- Exposición a otras divisas controlada: Puede usar hasta un 10% en USD/GBP y en bonos subordinados (a las mismas) para aumentar rentabilidad, gestionando el riesgo de divisa mediante coberturas.

Es una pieza core de renta fija corporativa euro para inversores que buscan superar al índice con un riesgo controlado y un horizonte superior 3 años. Adecuado para diversificar carteras mixtas o como sustituto activo de un ETF corporativo, siempre asumiendo que los drawdowns pueden ser pronunciados en crisis de crédito, y que las comisiones totales deben compensarse con alpha sostenida.

Conozco a Rafael Valera y su buen hacer se traslada a la rentabilidad. Rafael tiene AAA por Citywire y examina exhaustivamente tanto los emisores como las emisiones en un trabajo de rata de biblioteca.

3. Man High Yield Opportunities D EUR ACC

Características del fondo |

Definición |

|---|---|

🏷️Nombre |

Man High Yield Opportunities D EUR ACC |

🆔ISIN / Clase |

IE00BDTYYP61 / D EUR ACC |

📈Alpha (3 a.) |

2,07 |

🚩Benchmark |

ICE BofA Gbl HY TR HEUR |

📈Ratio Sharpe (3 a.) |

1,01 |

💵TER (gastos corrientes) |

1,56% |

💼Patrimonio del fondo |

3.502,8M€ |

📊Rentabilidad a 3 años (anual.) |

7,86% |

La estrategia que sigue este fondo es la siguiente:

- Alta convicción en el high yield global: El fondo invierte sobre todo en bonos de alto rendimiento (“high yield”), es decir, bonos emitidos por empresas con un maoyr riesgo de crédito. De hecho, el 92% de la cartera son bonos, cuyo rating o calidad media es BB–/B+.

- Cobertura a EUR para neutralizar riesgo divisa en todas las emisiones foráneas.

- Gestión táctica de duración y tipos: con la idea de protegerse en los movimientos de tipos de interés. Para ello hace uso del futuro sobre Treasury a 5 años (≈ 13% de la cartera) que actúa como colchón frente a repuntes de tipos.

- Amplia diversificación sectorial (≈ 330 emisiones): pero con un sesgo claro hacia consumo, sanidad y real-estate. Además, puede hacer uso puntual de derivados y efectivo (≈ 7%) para ajustar el nivel de riesgo (modular la beta).

- Equipo liderado por Michael Scott desde enero 2019, con enfoque bottom-up (elige bonos analizando empresa por empresa) y control estricto de spreads (la prima que pagan los bonos de riesgo frente a los seguros) y liquidez.

Dentro del mercado renta fija High Yield, el fondo elegido es el de Man. La alta correlación de este mercado con la bolsa y su menor riesgo nos convence de que es una forma de estar en bolsa con menos riesgo.

4. Cartesio X FI

Características del fondo |

Definición |

|---|---|

🏷️Nombre |

Cartesio X FI |

🆔ISIN / Clase |

ES0116567035 / Clase única |

📈Alpha (3 a.) |

5,13 |

🚩Benchmark |

BBgBarc Series Euro Govt 7-10 Yr |

📈Ratio Sharpe (3 a.) |

1,06 |

💵TER (gastos corrientes) |

0,63% |

💼Patrimonio del fondo |

384,2M€ |

📊Rentabilidad a 3 años (anual.) |

8,35% |

Para este fondo hablamos de una gestión flexible una vez más “buy & hold”:

- Gestión táctica: La composición de la cartera puede variar de forma táctica entre bonos corporativos investment-grade -deuda de empresas de alta calidad crediticia-, híbridos subordinados y hasta un 40% de acciones europeas de gran y mediana capitalización;

- Cobertura parcial de divisa y riesgo de tipos de interés (duración) con con futuros.

- Volatilidad en torno al 2-4%: A pesar de esa flexibilidad (bonos + híbridos + hasta 40% en acciones), el objetivo del fondo es que la cartera se mueva poco. Es decir que sea estable, a la par que diversificada.

Para este fondo encontramos que la máxima caída a 12 meses es de -0,57 %, con una volatilidad anual de 2,25% y una relación rentabilidad-riesgo muy sólida (Sharpe > 1), coherente con su vocación conservadora. En consecuencia, es una pieza “core” para perfiles prudentes que busquen superar la deuda pública euro con volatilidad muy baja. Además, resulta adecuado como núcleo defensivo en carteras mixtas a ≥ 3 años, sabiendo que la rentabilidad dependerá del carry crediticio y la selección táctica de renta variable más que de grandes apuestas macro.

Veteranía del equipo , amplio conocimiento de los mercados, análisis fundamental de una gestora que evoluciona para dar excelente rentabilidad y control de riesgo, como demuestra su constante generación de Alpha.

5. Magallanes European Equity P FI

Características del fondo |

Definición |

|---|---|

🏷️Nombre |

Magallanes European Equity P FI |

🆔ISIN / Clase |

ES0159259029 / Clase P |

📈Alpha (3 a.) |

0,17 |

🚩Benchmark |

MSCI Total Return |

📈Ratio Sharpe (3 a.) |

0,70 |

💵TER (gastos corrientes) |

1,31% |

💼Patrimonio del fondo |

- |

📊Rentabilidad a 3 años (anual.) |

12,73% |

Una vez más se trata de un fondo 100% de gestión activa, que se basa de la siguiente estrategia:

- Gestión bottom-up: el equipo de Iván Martín selecciona negocios europeos infravalorados (normalmente 30-40 posiciones) con claro potencial de revalorización, evitando apalancamiento elevado y una excesiva rotación de cartera. Es decir, la exposición se mantiene completamente invertida salvo tácticas puntuales de liquidez.

- Inversión ESG: Además, en la selección de dichos valores aplica criterios ESG del artículo 8 del reglamento europeo de divulgación de finanzas sostenibles (SFDR), sin renunciar a su filosofía value.

Por ende, hablamos de un “satélite core” para inversores con horizontes superiores a 5 años que crean en la recuperación del estilo value europeo y toleren una volatilidad media-alta.

A su favor hay que añadir que su histórico muestra buena relación rentabilidad-riesgo y disciplina en la selección, pero en cualquier caso su éxito futuro dependerá de que el equipo mantenga su ventaja analítica y controle la concentración de riesgos respecto al índice.

Los años de experiencia, el comprar cuando dan ganas de vender, el no considerar eventos macro y fundamentarse en valoraciones de todos los sectores hacen que Iván y su equipo sea uno de mis gestores favoritos. No se casa con ningún sector, o empresa y su diversificación sectorial viene dado por el estudio de las cuentas de resultados y por la poca importancia que da a la macro.

6. JPM Europe Strategic Dividend A (acc) EUR

Características del fondo |

Definición |

|---|---|

🏷️Nombre |

JPM Europe Strategic Dividend A (acc) EUR |

🆔ISIN / Clase |

LU0169527297 / A (acc) EUR |

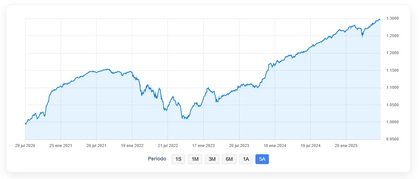

📈Alpha (3 a.) |

1,02 |

🚩Benchmark |

MSCI Europe NR EUR |

📈Ratio Sharpe (3 a.) |

1,29 |

💵TER (gastos corrientes) |

1,76% |

💼Patrimonio del fondo |

679,8M€ |

📊Rentabilidad a 3 años (anual.) |

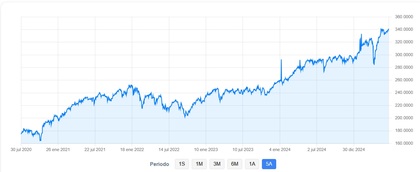

16,70% |

Los gestores Michael Barakos, Thomas Buckingham y Mayur Patel construyen una cartera concentrada en títulos europeos con alto dividendo sostenible, evitando trampas de valor mediante un filtrado de calidad financiera y riesgos ESG -una vez de acuerdo con el artículo 8 de la SFDR-. Para ello se apoyan en el análisis bottom-up, controlan la exposición sectorial y mantiene un cash táctico (~4%) para mitigar posibles episodios de volatilidad, que permita aprovechar oportunidades o gestionar reembolsos.

Así pues,es una pieza satélite para carteras que busquen ingresos y crecimiento a largo plazo en Europa, con un perfil de riesgo intermedio, y un historial de generación de alfa frente al MSCI Europe.

En consecuencia, resulta adecuado para horizontes superiores 5 años, y para inversores dispuestos a asumir volatilidad moderada a cambio de una rentabilidad total apoyada en dividendos elevados y gestión activa de calidad.

Conozco mucho mejor el mercado europeo que el resto, por tanto he elegido un fondo de Europa que invierte mayoritariamente en empresas de gran capitalización que lideran el mercado. Y de esta forma, obtener rentabilidad tanto por apreciación de la acción, como por los dividendos suele ser un colchón para mitigar la volatilidad.

7. JPM US Select Equity Plus A (acc) EUR

Características del fondo |

Definición |

|---|---|

🏷️Nombre |

JPM US Select Equity Plus A (acc) EUR |

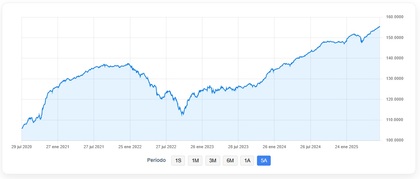

🆔ISIN / Clase |

LU0281483569 / A (acc) EUR |

📈Alpha (3 a.) |

3,88 |

🚩Benchmark |

S&P 500 NR EUR |

📈Ratio Sharpe (3 a.) |

0,89 |

💵TER (gastos corrientes) |

1,71% |

💼Patrimonio del fondo |

6.965,8M€ |

📊Rentabilidad a 3 años (anual.) |

14,64% |

En este caso hablamos de una estrategia de gestión activa de “extensión”:

- Exposición larga-corta (long/short):

- Posiciones largas (long): el gestor compra acciones que cree que van a subir.

- Posiciones cortas (short): y de la misma forma, vende acciones prestadas que cree que van a bajar (si caen, gana).

- Cartera extendida long 123 % / short -23 %: es una forma concreta de estructurar la cartera:

- El fondo invierte 123% en posiciones largas (sobrepondera las que le gustan).

- Y financia parte de eso con un 23% en posiciones cortas (vende las que ve débiles).

- En total, la exposición neta sigue siendo del 100 % (123 – 23), como un fondo de bolsa tradicional, pero con más flexibilidad.

Para ello, el equipo de Susan Bao y Steven Lee selecciona valores de gran capitalización con alto potencial de crecimiento y cobertura en los menos atractivos, apoyándose en análisis fundamental sectorial. Y como hemos comentado en la estrategia, se permite el uso táctico de derivados y ventas en corto para generar alfa sin aumentar la beta de mercado.

Por otro lado, la cartera está concentrada en tecnológicas, consumo cíclico y financieras, con coberturas que limitan la volatilidad.

Batir al S&P500 es difícil salvo que mires el largo plazo e inviertas en crecimiento, principalmente tecnología. Un fondo que se comporta bien y con Alpha positivo es este. Invertir con los grandes locales y con acceso a todos los mecanismos de poder y decisión es una buena elección. Si no puedes vencer a tu enemigo, únete a él.

8. Fidelity Funds - Global Technology Fund A-Acc-EUR (hedged)

Características del fondo |

Definición |

|---|---|

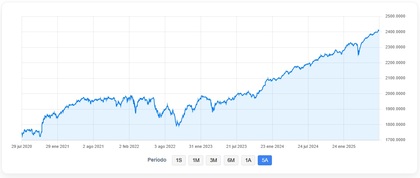

🏷️Nombre |

Fidelity Funds - Global Technology Fund A-Acc-EUR (hedged) |

🆔ISIN / Clase |

LU1841614867 / A-Acc-EUR (hedged) |

📈Alpha (3 a.) |

- |

🚩Benchmark |

MSCI ACWI/Information Technology NR USD |

📈Ratio Sharpe (3 a.) |

0,67 |

💵TER (gastos corrientes) |

1,89% |

💼Patrimonio del fondo |

24.229,8M€ |

📊Rentabilidad a 3 años (anual.) |

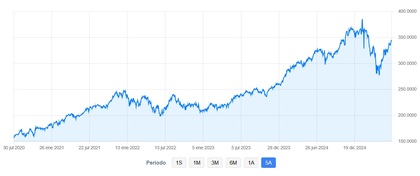

18,20% |

En este caso la estrategia de gestión activa es bastante reconocible:

- Análisis bottom-up: El fondo se centra en identificar líderes tecnológicos con crecimiento sostenible—desde gigantes consolidados a innovadores disruptivos—clasificados como growth, cíclicos o special situations

- Concentración sectorial: mantiene entre el 70% y 100% en acciones tecnológicas globales y cubre el riesgo divisa a EUR.

La tecnología reflejada en el Nasdaq es el motor de la economía. Dado mi conocimiento limitado del sector, prefiero un fondo como Fidelity donde se tenga en cuenta también las valoraciones actuales con previsiones realistas, y no sólo el crecimiento futuro de los beneficios. Aunque un fondo indexado a Nasdaq con pocas comisiones también es una buena opción.

9. Hamco Global Value Fund R FI

Características del fondo |

Definición |

|---|---|

🏷️Nombre |

Hamco Global Value Fund R FI |

🆔ISIN / Clase |

ES0141116030 / Clase R |

📈Alpha (3 a.) |

5,90 |

🚩Benchmark |

MSCI Daily Net TR World Euro |

📈Ratio Sharpe (3 a.) |

0,86 |

💵TER (gastos corrientes) |

1,51% |

💼Patrimonio del fondo |

67,6M€ |

📊Rentabilidad a 3 años (anual.) |

11,09% |

- Estrategia value global: mantiene más del 75% en renta variable internacional de cualquier capitalización y sector, seleccionando empresas que cotizan con descuento significativo frente a su valor intrínseco. El resto puede usarlo como colchón de liquidez o para comprar bonos que le permitan gestionar mejor el riesgo.

- Mayor riesgo: La exposición a divisas oscila libremente (0-100%) y la cartera suele inclinarse hacia small & mid caps cíclicas con potencial de re-rating.

En esta ocasión, la combinación de alpha positivo y volatilidad contenida para una cartera global de “deep value”, le otorga un perfil riesgo–retorno competitivo (Sharpe ≈ 0,9) frente a su índice de referencia.

Aunque Hamco no es un fondo que está definido como emergente, en sus últimos años, invierte prioritariamente en aquellas zonas geográficas que por circunstancias políticas, económicas y de cualquier otra índole, están machacadas. Elegir empresas que cotizan por debajo de valor contable, con beneficios y buenas perspectivas, principalmente en países emergentes da buenos resultados. Su gestor John Tiddcuenta con amplia experiencia tanto viajera como de análisis.

10. Alken Fund - Small Cap Europe Class A

Características del fondo |

Definición |

|---|---|

🏷️Nombre |

Alken Fund - Small Cap Europe Class A |

🆔ISIN / Clase |

LU0524465548 / Clase A |

📈Alpha (3 a.) |

13,94 |

🚩Benchmark |

MSCI Europe Small Cap NR EUR |

📈Ratio Sharpe (3 a.) |

1,18 |

💵TER (gastos corrientes) |

2,30% |

💼Patrimonio del fondo |

495,6M€ |

📊Rentabilidad a 3 años (anual.) |

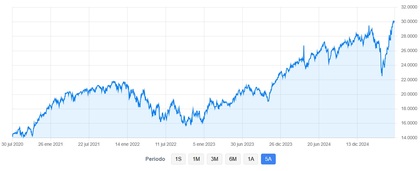

24,26% |

Por último, respecto a su estrategia de gestión activa:

- Selección bottom-up de alta convicción: el equipo de Nicolas Walewski selecciona unas 50–60 small & mid caps cotizadas en la Eurozona y Reino Unido que, a su juicio, negocian con un gran descuento respecto a su valor intrínseco y cuentan con catalizadores claros (mejora operativa, reestructuraciones, adquisiciones).

- Solo renta variable europea: Además, la cartera se mantiene totalmente invertida en acciones (aprox 100%), y sin coberturas sistemáticas. De hecho, el riesgo divisa es residual al centrarse en negocios denominados en euros y libras.

Por tanto, la combinación de fuerte alpha (+13,9 pp) y Sharpe superior a 1 muestra que el gestor ha compensado adecuadamente la volatilidad inherente a las small caps europeas.

En consecuencia, este fondo puede resultar una pieza satélite “growth-value” para inversores que crean en la prima de las pequeñas empresas europeas, y puedan tolerar volatilidad superior al 17%, así como comisiones superiores a la media.

Cuando uno examina la cartera se da cuenta del vasto conocimiento de las empresas de los diferentes mercados locales europeos y de las joyas desconocidas que el inversor indexado se pierde. Nicolas Walenski además de su veteranía como gestor debe contar con un amplio equipo de colaboradores locales para extraer valor de sectores olvidados como la defensa, donde empezó a invertir años atrás, o países como Grecia.

Los mejores fondos de inversión en 2025 por categorías

Por eso, a continuación te presento otras alternativas interesantes que también podrían encajar según tu perfil y objetivos de inversión.

Mejores fondos de inversión monetarios

Este tipo de fondos invierten en renta fija a corto plazo, que en 2024 ha ofrecido unos rendimientos mucho más elevados que en los últimos años.

Estos son algunos de los fondos monetarios más rentables en una visión de inversión a 3 años:

Nombre del fondo | ISIN | Rentabilidad a 3 años | TER | Alpha |

Groupama Trésorerie IC | FR0000989626 | 3,06% | 0,07% | 0,16 |

AXA IM Euro Liquidity SRI | FR0000978371 | 3,06% | 0,07% | 0,14 |

Renta 4 Renta Fija 6 Meses FI | ES0128520006 | 2,90% | 0,31% | -0,04 |

BBVA Ahorro Empresas FI | ES0114129036 | 2,73% | 0,15% | 0,12 |

Ostrum SRI Money IC | FR0007075122 | 3,02% | 0,05% | 0,15 |

Mejores fondos de inversión garantizados

Los fondos garantizados suelen ser fondos a vencimiento. Es decir, suelen tener una fecha determinada donde se les reembolsa el capital a los partícipes, por lo que no tiene sentido analizar esta categoría a muy largo plazo.

Estos son algunos de mejores fondos garantizados a 3 años:

Nombre del fondo | ISIN | Rentabilidad a 3 años | TER | Ratio Sharpe |

BNP Paribas Funds Seasons Classic Capitalisation | LU1956161167 | 12,44% | 1,210% | 0,85 |

Bankinter Objetivo Europa 2029 FI | ES0113585006 | 8,92% | 0,52% | 0,87 |

Fondo Naranja Garantizado 2028 I FI | ES0164468003 | 6,82% | 0,61% | 0,58 |

Bankinter Índice Europeo 2025 Garantizado FI | ES0130356001 | 5,97% | 0,63% | 0,62 |

Bankinter Bolsa Europea 2025 Garantizado FI | ES0113064002 | 5,26% | 0,55% | 0,41 |

Mejores fondos de inversión indexados

Estos son algunos de los fondos indexados que tienen buena proyección a 3 años:

Nombre del fondo | ISIN | Rentabilidad a 3 años | TER | Alpha | Ratio Sharpe |

Fidelity S&P 500 Index Fund | IE00BYX5MS15 | 12,19% | 0,06% | -0,05 | 0,83 |

Vanguard U.S. 500 Stock Index Fund EUR Acc | IE0032126645 | 12,10% | 0,10% | -0,12 | 0,77 |

Bankinter EE.UU. Nasdaq 100 R FI | ES0114105036 | 17,22% | 1,31% | -0,22 | 0,94 |

iShares US Index Fund (IE) Flexible Acc USD | IE0001200389 | 12,05% | 0,01% | -0,06 | 0,85 |

Amundi S&P 500 Screened INDEX IE Dist | LU0996177993 | 11,98% | 0,15% | -0,61 | 0,74 |

Mejores fondos de inversión de renta fija

De nuevo, dividiremos la selección entre los mejores fondos de renta fija en el año y los que mejor proyección tienen a 3 años:

Nombre del fondo | ISIN | Rentabilidad a 3 años | TER | Alpha | Ratio Sharpe |

Morgan Stanley Investment Funds - Emerging Markets Debt Opportunities Fund J | LU2607331506 | 9,92% | 0,43% | 7,26 | - |

Schroder International Selection Fund EURO Corporate Bond A Accumulation EUR Duration Hedged | LU0607220562 | 7,11% | 1,07% | 2,40 | 1,54 |

Renta 4 Renta Fija Euro I FI | ES0173319031 | 3,51% | 0,38% | 2,41 | 3,16 |

UBAM - Global High Yield Solution RC USD | LU0569864480 | 6,95% | 1,04% | 3,03 | 0,43 |

Nordea 1 - European High Yield Opportunities Fund BP EUR | LU2124061800 | 8,90% | 1,52% | 2,29 | 1,22 |

Mejores fondos de inversión de renta variable

Para que veas la diferencia, por un lado, están los fondos que mejor se han comportado en el año y, por otro, los que son capaces de ofrecer retornos consistentes año tras año.

Ahora vamos a ver algunos de los fondos de renta variable que tienen buena proyección a 3 años:

Nombre del fondo | ISIN | Rentabilidad a 3 años | TER | Alpha | Ratio Sharpe |

Gestión Boutique VI Opportunity A FI | ES0110407063 | 46,01% | 0,67% | 32,52 | 1,19 |

BNP Paribas Funds Turkey EquityNR | LU0823433858 | 31,48% | 2,98% | 6,68 | 0,87 |

HSBC Global Investment Funds - Turkey Equity AC | LU0213961682 | 33,28% | 2,15% | 10,79 | 0,89 |

BlueBox Funds - BlueBox Global Technology Fund Class S | LU1793347128 | 19,77% | 0,18% | 1,93 | 0,85 |

DNB Fund - Technology Retail A (EUR) | LU0302296495 | 19,07% | 1,56% | 3,54 | 1,10 |

Mejores fondos de inversión mixtos

Nombre del fondo | ISIN | Rentabilidad a 3 años | TER | Alpha | Ratio Sharpe |

Cinvest Multigestión Oricalco FI | ES0107696017 | 36,26% | 1,47% | 31,46 | 0,95 |

Leo Portfolios SIF Flexible MFW Equities A EUR Acc | LU1414032224 | 15,39% | - | 10,47 | 0,92 |

Cinvest Tercio Capital A FI | ES0174115040 | 16,09% | 1,15% | 9,75 | 0,86 |

Avantage Fund | ES0112231008 | 15,47% | 0,94% | 8,06 | 1,18 |

Global Investors - Allround Quadinvest Growth USD B | LU0565565750 | 8,84% | 1,44% | 0,94 | 0,50 |

*Avantage Fund ha sido elegido como fondo destacado por Rankia durante el mes de junio y julio por los siguientes puntos:

- 5 ★ Morningstar.

- 5 años consecutivos dentro del 10% mejor.

- Máximas garantías de compromiso y calidad.

¿Cuál es el mejor fondo de inversión para este 2025? Tips para elegirlo

Por eso, estas son las claves que debes tener en cuenta a la hora de elegir tu mejor fondo de inversión, y que junto con el resto de utilidades gratuitas de Rankia, como nuestro comparador de fondos, te permiten pasar del “top 10” genérico a la elección que mejor encaje contigo.

- Parte de tu “termómetro de riesgo”, no del ranking: la decisión debe ser racional, es decir antes de mirar la tabla de rentabilidades, define cuánto puedes asumir en pérdidas sin perder el sueño, y el plazo en el que vas a necesitar el dinero.

- Busca la mejor relación rentabilidad-volatilidad, no el "número uno" absoluto: un fondo que bate a la media con menos sobresaltos suele darte más probabilidad de permanecer invertido ―y, por tanto, de capturar el retorno― que el que sube mucho… y cae igual de fuerte. Esta es la esencia de “alta rentabilidad con bajo riesgo”.

- Pon el foco en el drawdown máximo histórico: más que la rentabilidad anual, fíjate en la peor racha del fondo. Es muy relevante, ya que te dice hasta dónde podría caer en un mercado adverso, lo que te ayudará a calibrar si tu estómago lo aguanta.

- Evalúa la estabilidad del gestor y su proceso de inversión: un track-record brillante vale poco si el equipo gestor cambia cada dos años. Revisa la “tenure” (años al mando) y que exista un método probado detrás de sus decisiones.

- Mira los costes “todo incluido” (TER + comisión de éxito + gastos de entrada/salida): en horizontes largos, cada 0,50% de gastos anuales puede comerse varios puntos porcentuales de tu resultado final. No compares fondos sin igualar la factura.

- Comprueba si aporta verdadera diversificación a tu cartera: pregúntate: ¿Cómo se comporta este fondo cuando el resto de mis activos caen? Tener un fondo descorrelacionado, siempre ayudará a reducir la volatilidad global, y a mejorar la curva de retorno.

- Haz seguimiento periódico y rebalancea con disciplina: crear una watch-list (los expertos sugieren usar una lista de favoritos) y revisarla cada trimestre te permite detectar desviaciones de riesgo y reequilibrar antes de que el mercado te obligue.

Preguntas frecuentes acerca de los mejores fondos de inversión en 2025

¿En qué debo fijarme para elegir un fondo de inversión?

¿Cómo puedo saber si un fondo es realmente fiable?

¿Qué indicadores me dicen si un fondo está funcionando bien?

- Rentabilidad ajustada al riesgo (medidas como el ratio de Sharpe).

- Comparativa frente a su índice de referencia.

- Estabilidad del equipo gestor y su alineación con la filosofía del fondo.

- Volatilidad: cuánto ha oscilado el fondo en periodos recientes.