Los patrones pueden estar construidos con tan sólo algunas velas individuales. Negociarlos suele ser una estrategia que vale la pena, ya que aparecen ópticamente en un gráfico independientemente de los indicadores o del entorno subyacente. Son muy fáciles de reconocer. Sin embargo, capitalizarlos permanentemente es difícil, ya que a menudo son sólo señales falsas. Por lo tanto, en el trading de patrones, es necesaria una buena relación riesgo / probabilidad y una tasa de acierto sólida. Un patrón que combine ambos criterios y se pueda definir también de forma clara es lo que llamaremos la Ola Perfecta. Incluso si no aparece con mucha frecuencia, siempre promete buenas operaciones.

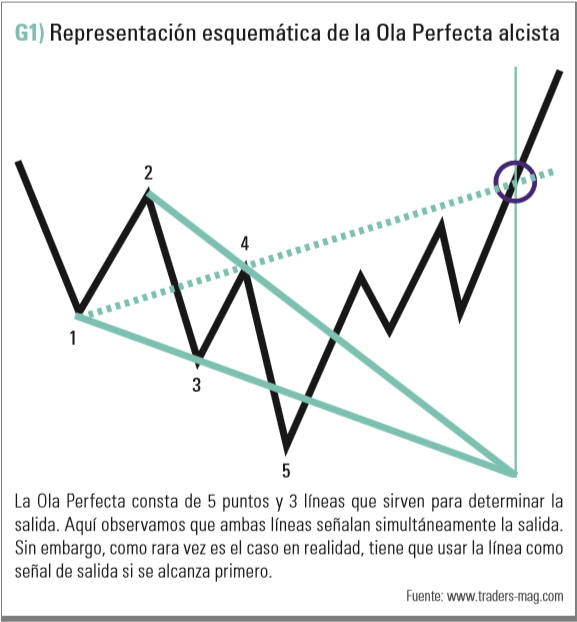

En principio, la onda perfecta alcista es una formación de tipo cuña que apunta a la baja. Inicialmente se produce una ruptura falsa antes de que se produzca la ruptura real por la parte superior. En una onda perfecta bajista, el rumbo se invierte. La imagen 1 muestra una representación sistemática de una onda perfecta alcista, la imagen 2 muestra una onda perfecta bajista. Después de un movimiento descendente, los puntos 1 y 3 marcan los mínimos relativos, los puntos 2 y 4 los máximos relativos en el gráfico. En una onda perfecta alcista, es importante que la altura del punto 4 esté por debajo del punto 2 y la mínima del punto 3 sea más profunda que la del punto 1. Si se dan estos 4 puntos, cada uno de ellos podrán conectarse por líneas, como también mostramos en la Figura 1. Ahora depende de cómo continúe. Por definición, el punto 5 es otro punto bajista, que generalmente se va por debajo de la línea trazada entre 1 y 3. Sin embargo, desde ese punto, se produce una reversión a la tendencia cuyo movimiento se puede operar con éxito. Del mismo modo, la Ola Perfecta funciona como patrón bajista en el caso inverso.

El patrón

La entrada es bastante fácil de definir. Después de la ruptura de la línea entre los puntos 1 y 3, el primer precio de cierre por encima de la línea (en el caso de la onda Perfecta alcista) o debajo (onda Perfecta bajista), proporciona la señal de la entrada. Hay 2 formas de determinar el momento de la salida. Uno se basa en el precio exacto y los resultados de la línea entre los puntos 1 y 4. Tan pronto como se produzca un rally después del punto 5 que cruce esta línea, se alcanzará el objetivo de salida y tendrá que finalizar la operación. La segunda variante depende del tiempo. Por lo tanto, el punto de venta se alcanza cuando el gráfico se encuentre en la intersección de las 2 líneas originales. En la ilustración, en el ejemplo de la Figura 1, estos 2 puntos coinciden idealmente. Sin embargo, en realidad, ésta es la excepción. Por lo tanto, debe elegir cuál de las 2 marcas de salida se alcanzará primero. Especialmente si la cuña es relativamente plana, será generalmente la primera variante.

El riesgo inicial también se puede determinar de manera bastante simple: ya que el mínimo (o máximo de la variante bajista) del punto 5 se toma como el punto de inflexión de la tendencia actual predominante, en el cual se debe establecer el límite de pérdidas inicial justo por debajo de él (o por arriba). Si cae por debajo (o se va por encima), la suposición básica de la operación no es correcta y debe finalizarla de todos modos. Resumimos la configuración a continuación brevemente:

- Se forma en la dirección de la tendencia predominante una formación en cuña.

- El precio se va por debajo / por encima de la línea entre los puntos 1 y 3.

- La entrada es el primer precio de cierre después del receso por encima o por debajo de la línea entre los pts. 1 y 3.

- Establecer el límite de pérdidas inicial justo debajo (variante alcista) o encima (variante bajista) del punto 5

- Salir al cortar la línea entre los puntos 1 y 4 o cuando se alcance la intersección de las 2 líneas de tendencia en el eje del tiempo. Lo que sea que venga primero.

Como trader de la Ola Perfecta, podrá sentarse y relajarse. La “salida” se refiere inicialmente solo al conteo de máximos y mínimos. Si se forman los puntos 1, 2, 3 y 4 y se dibujan las líneas correspondientes, sólo debe observar el movimiento posterior y, si es posible, encuentre el punto 5. Una vez que el precio se cierre por debajo de la línea entre los puntos 1 y 3 (o más arriba), podrá entrar. Los objetivos y límites de pérdidas también son fijos. La Onda Perfecta puede aparecer completamente independiente del marco temporal y el valor considerado en cada gráfico y, por su propia naturaleza, son particularmente adecuadas para buscar máximos y mínimos.

Ejemplo de entrada a largo: Continental

El proveedor de componentes de automóviles Continental nos ofrece un buen ejemplo de una operación a largo entre mayo de 2014 y enero de 2015 después de instalar el sistema de la Ola Perfecta. La figura 3 muestra el gráfico correspondiente. En mayo de 2014, el precio marcó el mínimo relativo denotado con el número 1. Se observa que hubo un aumento dinámico a la altura relativa del punto 2. Después de ese punto, los bajistas volvieron a tomar el control durante unas semanas, para acabar en el mínimo relativo del punto 3. Luego, se giró nuevamente y se marcó un máximo relativo en el punto 4. Habíamos colocado a la piedra angular de Ola Perfecta. A la cual siguió un fuerte colapso, que solo se detuvo por debajo de la línea de conexión de los puntos 1 y 3: generando así el punto 5. Después de ese instante, el movimiento volvió a activarse.

Para la entrada, ahora se podría usar el primer precio de cierre, que nuevamente estuvo por encima de la línea de los puntos 1 y 3, como así fue unos días después. El hecho de que el punto 5 estuvo acompañado de un aumento significativo de volúmenes, aumentó la probabilidad de ganar. El escenario presentado aquí no significa nada más que eso, en una tendencia a la baja se da una rotura bajista, por lo que se produce al final de la tendencia bajista una venta exagerada, la llamada liquidación final. Este movimiento siempre debe ir acompañado de volúmenes crecientes, como ocurrió en este caso. La entrada estaría en nuestro ejemplo en 145.50 euros. El límite inicial podría haber estado justo debajo del punto 5, por ejemplo, a 136,10 euros. Dado que las 2 líneas de origen solo se cruzaron muy tarde, hubiera sido mejor salir más tarde cuando el precio llegase a la línea generada por los puntos 1 y 4. Este fue el caso unos meses más tarde al llegar alrededor de los 183.90 euros. En este caso el beneficio habría sido de 38,40 euros con un riesgo inicial de 9,40 euros, una atractiva relación riesgo / beneficio de solo 4,1: 1.

Ejemplo de entrada a corto: Shire

Tras esta configuración, un ejemplo de una operación a corto nos lo proporcionó la compañía farmacéutica Shire, que cotizaba en bolsa en el Nasdaq 100. En julio de 2014, se formó el primer punto del patrón. A los 2 meses siguieron los puntos 1 a 4. Pocos días después del punto 4, se formó el quinto punto. El impulso del punto 4 al punto 5 estuvo acompañado de un volumen decreciente. Un día más tarde, el precio se cerró de nuevo por debajo de la línea de conexión de los puntos 1 y 3. La entrada podría haberse realizado según la configuración en este punto en el nivel de los 260.67 dólares.

La Figura 4 muestra ambas líneas posibles de salida. Es inmediatamente evidente que en este caso la intersección de las 2 líneas en cuña habría generado la señal de salida más temprana y más ventajosa. Pero en este caso, la salida se produciría unas semanas más tarde a $ 199.86. El límite inicial podría haberse establecido justo por encima del punto 5, por ejemplo, $ 267. Esta operación podría haber ganado $ 60.81 en el lado corto. Un riesgo inicial de $ 6.34 habría obstaculizado el camino. En este ejemplo, la relación riesgo / probabilidad habría sido de 9.6: 1. Por supuesto, el resultado también se vio favorecido por un gran hueco a la baja (brecha de precios).

Conclusión

La Ola Perfecta es un patrón significativo de precio. Para su creación, son necesarios algunos criterios, que se armonizan perfectamente entre sí. Una vez que se han descubierto los 5 puntos y 3 líneas necesarias, se esperará una operación con una buena relación riesgo / probabilidad y un límite de pérdidas y un objetivo de precios definidos con exactitud. Para mejorar aún más la tasa de acierto, se recomienda prestar atención a la formación; es decir, si el punto 5 va acompañado de un aumento (variante alcista) o caída (variante bajista) de volumen. Las Ondas Perfectas pueden ocurrir en cualquier horizonte temporal, pero es probable que el éxito en los rangos diarios sea mayor, ya que las tendencias que ocurren a este nivel suelen ser más intensas que los movimientos intradiarios. Por lo tanto, son un excelente componente en la cartera de estrategia de un operador de posiciones.

Este artículo ha sido extraído de la edición de marzo de la revista TRADERS' by Rankia, si estás interesado en leer más artículos relacionados con el Trading, puedes suscribirte de forma gratuita a continuación.

Suscríbete Gratis >>> ¡Recibirás todos los meses el nuevo número de la revista TRADERS' by Rankia! Cada mes, nuevos artículos, entrevistas y noticias relacionados con el mundo del Trading.

Suscríbete Gratis >>> ¡Recibirás todos los meses el nuevo número de la revista TRADERS' by Rankia! Cada mes, nuevos artículos, entrevistas y noticias relacionados con el mundo del Trading.