Pensaba que con el coronavirus había concluido la serie de "2020, el mayor crash de la historia", pero parece que faltaba un último post.

En respuesta a un forero en Rankia comentaba lo siguiente.

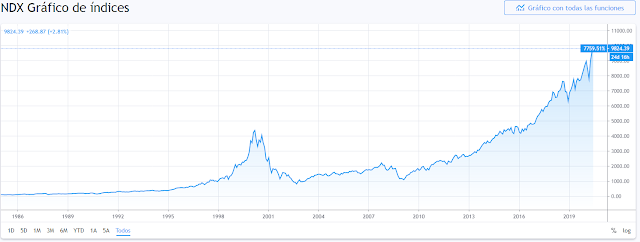

"Mientras la emisión de moneda acompañe al crecimiento económico, no hay ningún problema. Cuando se inyecta más dinero de lo que crece la economía, comienzan los problemas que van en consonancia con la diferente escala de crecimiento de ambas variables. A principios de los 70, los BC empezaron a "fabricar" más dinero de lo debido, pero en pequeña proporción. Desde el 2000 aceleraron, mientras utilizaban las bajadas de tipos como ayuda al crecimiento. A partir de 2008, el desfase se aceleró y los tipos cayeron al precipicio. En 2020 hemos entrado en la fase final, donde la curva coge verticalidad y la diferencia entre dinero emitido y crecimiento se hace vertiginosa.

Como el dinero no crea riqueza, sino que solo es un medio de intercambio, lo que hacemos cuando emitimos en mayor cuantía que el crecimiento, es diluir el medio de pago. Cuando la dilución alcanza cotas demasiado altas, se produce un ajuste violento y el medio de pago deja de ser útil, porque la devaluación es constante e imparable.

Estamos a punto de entrar en esa fase y contrariamente a lo que muchos creen, los Bancos Centrales no podrán evitarlo. Lo que si podemos conceder, es que la FED es muy resistente y ha perfeccionado hasta la extenuación el método, con la connivencia del resto de los BC importantes. Una pandemia, una súbita escasez de algún elemento importante como el petróleo-alimentos o la desintegración de algún mercado emergente importante, puede desatar el movimiento final. En esta última fase, la velocidad de circulación del dinero se dispara, porque la gente se quita de encima los billetes, ante la sensación de que todo vale más cada día que pasa.

El exceso de deuda y el paro, hacen de freno para fomentar el consumo, hasta que las autoridades, para evitar las revueltas, se ven obligadas a adoptar políticas como la renta básica universal, antesala de la explosión final."

Cuando publiqué la serie "2020, el mayor crash de la historia II", comentaba que faltaba la fase final del mercado, aquella donde la especulación campa a sus anchas y los precios de las acciones y los bonos, lejos de seguir los fundamentales de las empresas, se alejan de su valoración y alcanzan precios desorbitados, tras lo cual llega el crash.

https://www.rankia.com/blog/pico-petroleo-consecuencias/4431088-2020-mayor-crash-historia

https://www.rankia.com/blog/pico-petroleo-consecuencias/4432755-2020-mayor-crash-historia-ii

En la tercera serie, tras el inicio del coronavirus, sentenciaba que la fase final terminó en Febrero y la epidemia había provocado un final abrupto.

https://www.rankia.com/blog/pico-petroleo-consecuencias/4501272-2020-mayor-crash-historia-iii

Naturalmente esto puede ser correcto desde el punto de vista de la economía mundial, que ha sufrido una crisis fulminante, con caídas de la actividad económica (paro desmedido, indices industriales desplomados, deudas a la estratosfera) nunca vistas.

https://www.richmondfed.org/~/media/richmondfedorg/research/national_economy/national_economic_indicators/pdf/all_charts.pdf

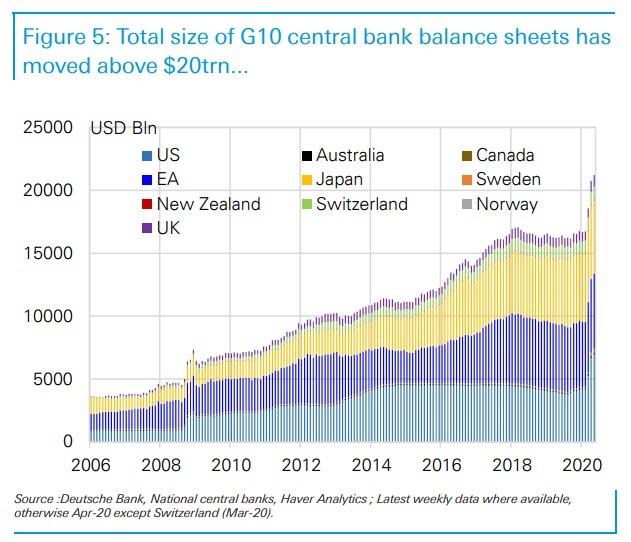

Pero la intervención esperada de los bancos centrales, ha conseguido elevar los indices de bolsa hasta casi máximos históricos en USA, aunque la actividad económica siga bajo mínimos.

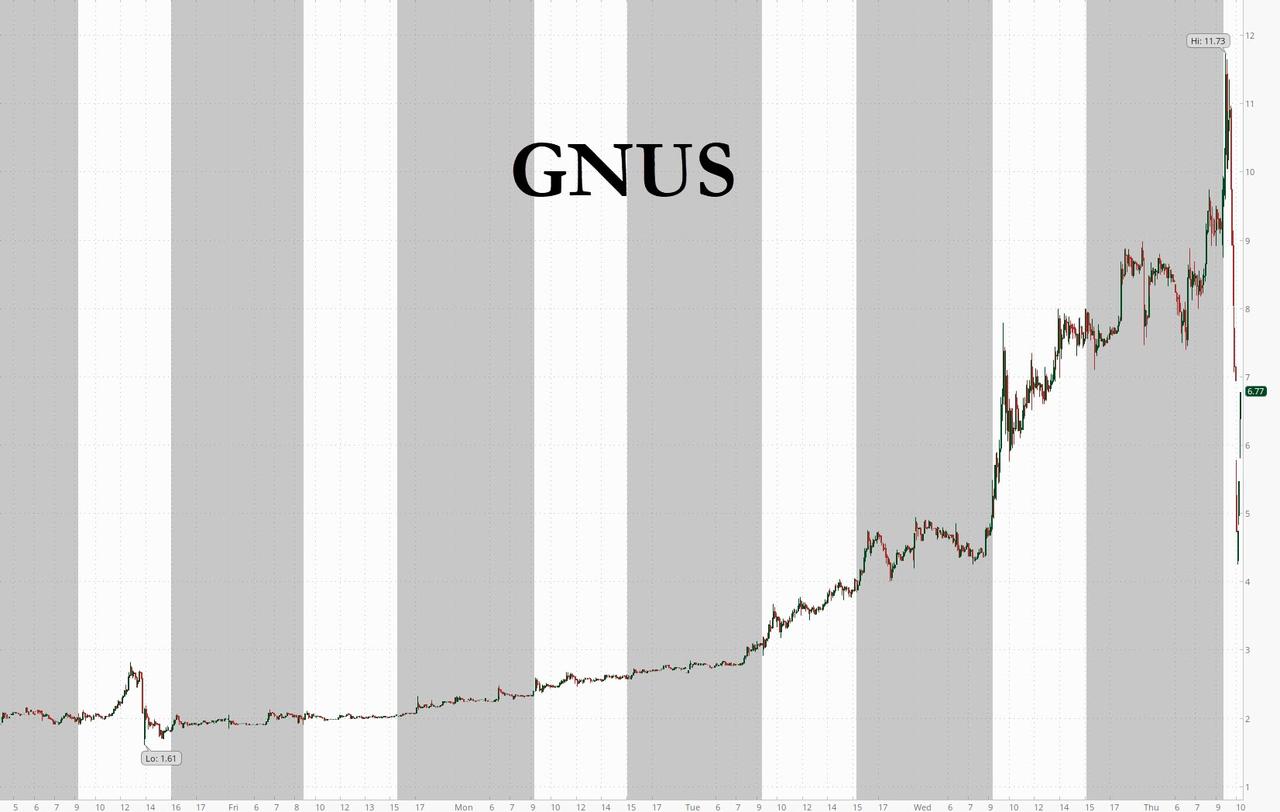

Hemos entrado en la fase final, pero esta vez en esa fase especulativa de los mercados, final de un proceso de 50 años, que puede ocasionar verdaderos fuegos artificiales. Solo llevamos unos días y las subidas de los chicharros, superan en algunos casos el 100% en un día, como por ejemplo, ayer en Valaris.

La combinación de entrega de cheques gratis (sobre todo en USA) y la imposibilidad de salir a gastar ese dinero, al estar confinados, ha inducido un nuevo movimiento. En las plataformas de bolsa como la americana Robinhood, la entrada masiva de pequeños inversores, ha causado un tsunami inversor, en los valores más castigados, sean o no, buenos valores. Es la corriente típica que se produce al final de un larga subida, cuando la especulación campa a sus anchas.

Ahora vemos que los grandes inversores, están fuera de la bolsa o vendiendo sus acciones, mientras los pequeños inversores arrasan con todo. Al ser un movimiento final, después de muchos años, es de esperar muchas barbaridades. Lo que no podemos saber es cuanto durará. Quería colocar aquí un post con unas interesantes declaraciones de Jeremy Grantham.

"Es bastante obvio que esto terminará mal", Jeremy Grantham.

Jeremy Grantham, otra leyenda inversora como W. Buffett, Stanley Druckenmiller, David Tepper o Ray Dalio, se destapa hoy con unas declaraciones que no dejan lugar a dudas.

Frente a la inversión minorista que está detrás de las alzas del mercado, una mayoría de grandes inversores está llamando a la prudencia, ante una de las mayores divergencias de la historia entre los múltiplos del mercado bursátil y su contrapartida en forma de cotizaciones de los indices.

Hoy Grantham menciona que el mercado puede caer un 50%. O al menos las condiciones para ello se encuentran presentes en los mercados. El artículo es muy interesante y no estamos hablando de un siemprebajista, ni un vendedor de crecepelos.

https://www.zerohedge.com/markets/its-pretty-obvious-will-end-badly-historic-reversal-granthams-gmo-goes-short-us-stocks

Con los inversores minoristas tomando el control del mercado extremadamente ilíquido, lo que resulta en oscilaciones intradiarias locas donde la horda de comerciantes minoristas robinhood solo puede enviar un alza (y caída ) ...

... muchos inversores veteranos están tirando la toalla sobre lo que está surgiendo como el rally más furiosamente ridículo de la historia en lo que ahora se conoce mejor como el " mercado de Jay " (con el 73% de Wall Street afirmando que el mercado solo ha aumentado debido a el truco artificial de la explosión del balance de la Fed y no debido a factores fundamentales). Y con una leyenda inversora como Warren Buffett, Stanley Druckenmiller, David Tepper boicoteando el rally artificial, y vendiendo o retirándose, hoy Jeremy Grantham de OGM se convirtió en el último en rescatar lo que Bank of America llamó recientemente un " mercado falso " . "

En una carta a los inversores de OGM, Grantham escribe que "nunca hemos vivido en un período donde el futuro era tan incierto" y, sin embargo, "el mercado está un 10% por debajo de su máximo anterior en enero cuando, al menos superficialmente, todo parecía estar bien en economía y finanzas. Y si no "bien", bueno, lo suficientemente bueno. Los caminos futuros incluyen muchos que podrían cambiar la rentabilidad corporativa, el crecimiento y muchos aspectos del capitalismo, la sociedad y la escena política global ".

En resumen, el veterano inversionista de valor conocido por llamar a varios de los mayores giros del mercado de las últimas décadas admite que ha perdido su fe en un caso positivo, a diferencia del ejército de comercio minorista, y su sentido de dirección en un mundo de incertidumbre récord "que en En algunos aspectos, parece ser el más alto en mi experiencia "y como resultado" en términos de riesgo y rendimiento, particularmente de los peores resultados posibles en comparación con los mejores, el mercado actual parece perdido en el optimismo unilateral cuando la prudencia y la paciencia parecen mucho más apropiadas " .

Grantham también destaca lo obvio: que el mercado y la economía nunca han estado tan desconectados, y señala que mientras "el P / E actual en el mercado de EE. UU. Está en el 10% superior de su historia ... la economía de EE. UU. En contraste está en su peor 10%, quizás incluso el peor 1% ... Este es aparentemente uno de los desajustes más impresionantes de la historia " .

Como resultado de esta pérdida total de coherencia impulsada por billones en la liquidez del banco central que ha impulsado una brecha masiva entre los fundamentales y los precios de las acciones, GMO, el administrador de fondos de Boston, el Sr. Grantham, cofundador en 1977, redujo su exposición neta a las acciones globales en su mayor fondo del 55% a solo el 25%, cerca de los niveles más bajos que informó durante la crisis financiera mundial, según una actualización separada del jefe de asignación de activos de GMO, Ben Inker.

Esa decisión, según el FT, redujo la exposición del Fondo de Asignación sin Benchmark de GMO a las acciones estadounidenses de un 3-4% neto a una posición corta neta de aproximadamente el 5% de la cartera de $ 7.5 mil millones, dijo Inker, tal vez la primera vez que el fondo ha reducido las acciones netas de EE. UU. desde la crisis. Esto, después de que GMO se cargó en las existencias durante la venta masiva, pero desde entonces ha reducido su exposición al mercado de EE. UU. Después de la recuperación sin precedentes del 40% en los últimos 2 meses.

"La pandemia de Covid-19" debería haber generado un mayor respeto por el riesgo y no lo ha hecho. Ha causado todo lo contrario ", dijo Grantham al Financial Times. Señaló que los múltiplos de precio-ganancias en el mercado de valores de EE. UU. el 10 por ciento superior de su historia "mientras que la economía estadounidense" está en su peor 10 por ciento, quizás incluso el peor 1 por ciento ", haciéndose eco de lo que dijo en su carta trimestral.

Y aunque los mercados parecen estar tomando todas las noticias negativas con calma, Grantham está preocupado de que la ola de devastación que se avecina sea diferente a todo lo experimentado antes:

En GMO, lidiamos con tres eventos importantes antes de esta crisis, y con razón o sin ella, nos sentimos "casi seguros" de que tarde o temprano estaríamos en lo cierto. Salimos de Japón al 100% en 1987 a 45x y lo vimos llegar a 65x (por un segundo, más grande que los EE. UU.) Antes de un reajuste a la baja de 30 años y contando. A principios de 1998, combatimos la burbuja tecnológica de 21x (igual al máximo récord anterior en 1929) a 35x antes de una disminución del 50%, perdiendo muchos clientes y luego recuperando aún más en el viaje de ida y vuelta. En 2007 guiamos a nuestros clientes de manera relativamente indolora a través de la crisis de la vivienda. En los tres sentimos que estábamos casi seguros de tener razón. Japón, las burbujas tecnológicas y 1929, que lamentablemente extrañé, no fueron nuevos tipos de eventos. Se trata simplemente de casos extremos similares a la euforia y la locura de los inversores de South Sea Bubble. El evento de 2008 también fue más fácil si te enfocaste en los EE. UU. euforia de vivienda, que fue un evento de 3 sigma, 100 años o, simplemente, único. Calculamos que un viaje de regreso a la antigua tendencia de los precios y una invasión típica de esos precios extremos de la vivienda eliminaría $ 10 billones de riqueza percibida de los consumidores estadounidenses y garantizaría la peor recesión en décadas. Todos estos eventos hicieron eco de precedentes históricos. Y de estos precedentes sacamos confianza.

Pero este evento es diferente a todos esos. Es totalmente nuevo y no puede haber certezas cercanas, solo posibilidades fuertes . Es por eso que Ben Inker, nuestro Jefe de Asignación de Activos, está nervioso y es por eso que usted está nervioso, o debería estarlo.

Si bien las incertidumbres son realmente grandes, uno puede triangular una dosis suficientemente material de "certeza" sobre lo que viene, y como Grantham explica más adelante, no es bonito, especialmente con la economía de EE. UU.

Teníamos problemas estadounidenses y globales que se avecinaban antes del virus: un clima cada vez más perturbado que causa inundaciones globales, sequías y problemas agrícolas; ralentizar el crecimiento de la población, en el mundo desarrollado, pronto será negativo; y ralentizando constantemente las ganancias de productividad, especialmente en el mundo desarrollado, y por lo tanto una tendencia de desaceleración del PIB. En los EE. UU., Nuestra tendencia de más del 3% anual se reduce, en el mejor de los casos, al 1,5% en mi opinión. Está más cerca de un máximo del 1% en Europa. Teníamos, como se mencionó, el P / Es histórico del 10% superior en los EE. UU. Y el nivel de deuda más alto en la historia de EE. UU. Tanto para las corporaciones como para el gobierno en tiempos de paz. Entonces, después de una recuperación económica de 10 años, este habría sido un momento perfectamente normal históricamente para un revés.

Y luego el virus golpeó.

Simultáneamente, está causando choques de oferta y demanda como nunca antes. Siempre. Está generando una contracción económica mucho más rápida que la de la Gran Depresión. Y a diferencia de 1989 Japón, 2000 Tech (EE. UU.) Y 2008 (EE. UU. Y Europa), es verdaderamente global. La caída del PIB y el aumento del desempleo en cuatro semanas han igualado lo que llevó de uno a cuatro años alcanzar en la Gran Depresión y nunca se alcanzó en los otros eventos . Rogoff y Reinhart, profesores de Harvard que escribieron el análisis definitivo de la redada de 2008, coinciden en que este evento es completamente diferente y sugieren que tomará al menos 5 años recuperar los niveles de actividad de 2019. Pero esto es una suposición. Realmente no sabemos cuánto tiempo llevará. Casi seguro es que una recuperación en forma de V parece una esperanza perdida.El mejor resultado posible sería que habrá, casi milagrosamente, miles de millones de dosis de vacuna efectiva para fin de año. Pero la mayoría de los virus nunca han tenido una vacuna útil y la mayoría de las vacunas útiles han tardado más de cinco años en desarrollarse y, cuando se desarrollaron, solo tuvieron un éxito parcial. Sí, esta vez habrá un enorme esfuerzo con gastos sin precedentes. Pero aún así, un destacado experto en vacunas dice que el éxito rápido sería como "atraer con éxito a varias rectas internas seguidas". E incluso si todo funciona bien con una vacuna, seguirá habiendo profundas heridas económicas.

Mientras tanto, como espera el mundo para una vacuna, y las acciones a través de reserva una confianza es inminente, las " quiebras han comenzado ya (Hertz el 22 de mayo) y para fines de año a miles de ellos llegarán a un pico de la deuda de las empresas ya existentes. Se necesitará un manejo espectacular, lo que puede obtener. Pero puede que no. Tirar dinero (impulsos electrónicos y en papel) al problema puede ayudar a la psicología y, particularmente, al mercado de valores, donde el dinero de estímulo adicional puede terminar pero no necesariamente pone a las personas de vuelta al trabajo; habrá hasta un 20% de desempleo por al menos un momento ".

En respuesta a este histórico colapso económico, los esfuerzos de estímulo sin precedentes de los bancos centrales han "abrumado temporalmente" las realidades económicas subyacentes, pero "es difícil creer que eso continúe".

Y cuando se detenga, tenga cuidado: Grantham le dijo al FT en una entrevista que después de ver el precio de los mercados en "recuperación total" en las últimas semanas, "mi confianza en que esto terminará mal está aumentando".

Hablando mientras las protestas contra la brutalidad policial y el racismo llenaban las calles de las ciudades estadounidenses, Grantham dijo que los brotes anteriores de inestabilidad social habían tenido pocos efectos duraderos en la economía estadounidense, pero " hay más cosas que salen mal de lo normal ".

Sin embargo, la predicción más grave de la leyenda de la inversión de valor fue que " si miras hacia atrás en dos o tres años y este mercado gira y cae un 50% , los libros de historia dirán 'Esa parecía una de las grandes advertencias de todos los tiempos. Era bastante obvio que estaba destinado a terminar mal ", dijo Grantham, y agregó:" Si termina mal, los libros de historia serán muy desagradables para los toros " . Por el bien de toda una generación de Robinhooders que perderán todo si hay un colapso del 50%, uno espera que Grantham esté equivocado.

Finalmente, Grantham también intervino en la "pregunta más importante en las finanzas en este momento", revelando que estaba orgulloso de no haber "hecho un escándalo por la inflación" en 20 años de escribir sus cartas ampliamente seguidas, pero dijo que cantidades récord de dinero La relajación de los bancos centrales ahora había creado la posibilidad de presiones inflacionarias.

"Con un generoso programa de estímulo en muchos países, puedes soñar despierto sobre la inflación por primera vez en 30 años".

A esto, todo lo que podemos agregar es que en un futuro muy cercano ese sueño se convertirá en una pesadilla.

* * *

Por lo tanto, todos debemos ser conscientes que el final se acerca, la intervención de los BC ha pervertido el sistema y todo el mundo cree que no dejarán caer las bolsas, lo que facilita una especulación desaforada y las propias empresas contribuyen al movimiento, al pedir prestado grandes cantidades para pagar dividendos y recomprar acciones, en la creencia que la FED nunca dejará caer al mercado.

La inyección de dinero gratis sigue su curso y cada día tenemos nuevos anuncios de más intervenciones. 600.000 millones de euros el BCE, 1 billón de dólares de apoyo por parte del estado americano, financiación de infraestructuras por parte de China, la enésima intervención del BC japonés, no hay final para esta creación infinita de dinero.

El problema sucede cuando entras en la parte exponencial de la curva. Cada vez necesitas más dinero y más rápido para mantener el sistema funcionando. Pues bien, ya hemos ingresado en esa fase y lo que venga será muy rápido, cuestión de meses, no de años.

Sabemos donde refugiarnos, esperemos que las ganancias fáciles no nublen nuestra visión. El sistema no tiene arreglo y las fuertes subidas de la bolsa pueden engañar a muchos, pensando en la vuelta al crecimiento.

Saludos.