#16

¿Qué opina Bestinver para 2022?

Tomás Pintó, director de renta variable internacional en Bestinver, da unas pinceladas en el diario Expansión.com de sus proyecciones para 2022. Veamos lo más interesante:

- Inpost: "El valor puede más que doblar en los próximos 3-4 años. Por ahora no creemos que esté dañado su modelo de negocio".

- Hemos invertido en bancos en el último año.

- ¿Invertiría en Tesla? Sí en el modelo de negocio, no en el valor porque está muy caro.

- ¿Invertiría en Facebook? Sí, por supuesto, hay una oportunidad espectacular.

- ¿Invertiría en Aerolíneas? Depende de los distintos modelos de negocio.

- Las farmacéuticas están muy baratas a nivel absoluto y relativo.

- ¿El mayor riesgo para 2022? Hay muchos riesgos latentes: diferentes variantes de covid, tipos de interés, velocidad crecimiento económico, cuellos de botella, Bancos Centrales. Nos preocupa especialmente como reaccionen los Bancos Centrales a un repunte de inflación.

- Ideas concretas de inversión para 2022: Harley Davidson, GlaxoSmithcline, HelloFresh.

- Las petroleras integradas están generando muchísima caja. En los próximos 2 o 3 años serán una buena inversión.

- La renta variable es de las mejores alternativas para protegerse de la inflación.

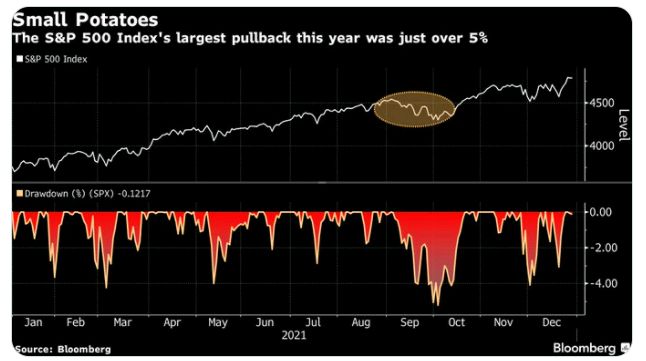

- Será complicado que el año 2022 sea mejor que el 2021 para los índices generales de bolsa. Lo que estaba caro se ha vuelto más caro, lo que estaba barato se ha vuelto más barato.

- Estamos colocados en sectores valor como sector servicios, consumo discrecional, algunas empresas de autos que se han venido abajo en los últimos meses y tienen mucho potencial.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.