La palabra chartismo viene del inglés chart, que significa gráfico.

Podríamos definir al chartismo como el arte de interpretar un gráfico. De la misma forma que los quirománticos ven el futuro de una persona en las líneas de su mano, así los chartistas tratan de ver el futuro de una cotización en su gráfico. Definiéndolo de forma un poco más académica, es la parte del análisis técnico que consiste en analizar el gráfico de un valor, tratando de encontrar unos patrones en las figuras que describe, que indiquen, con cierta probabilidad, como se va a comportar la cotización en el futuro.

Las figuras más famosas del análisis charlista son las siguientes:

Línea directriz alcista:

Es la línea que une los puntos mínimos de una tendencia alcista. Podemos ver una en el gráfico.

Esta línea indica que el valor está en tendencia alcista. El análisis técnico dice que será un buen momento para comprar cuando la cotización toque en la recta directriz. En ese punto, lo más probable es que rebote y continúe subiendo, aunque debemos vigilar la cotización tras la compra, ya que, si sigue bajando, comenzará una tendencia bajista, por lo que deberemos vender, para evitar incurrir en mayores pérdidas.

Hasta aquí llegan las explicaciones habituales de un manual de análisis técnico. Yendo un poco más allá, vamos a profundizar más en el tema.

En primer lugar, hay que hacer notar que, en la realidad, cuesta encontrar un gráfico que toque a la recta exactamente en varios puntos, tal y como lo hace éste. De hecho, he de reconocer que, tras revisar varias decenas de gráficos buscando uno adecuado, he optado por cambiar la escala a logarítmica, para lograr uno que tocara a la recta sin cortarla en varios puntos. Lo habitual, en una tendencia alcista, suele ser que no haya forma de trazar una recta que toque exactamente los mínimos de la serie. Vamos a ver varios ejemplos reales.

Aquí podemos ver como, tras tocar varias veces en la directriz, comienza una importante subida, superior al 100%, sin volver a tocar en la recta. El sufrido analista técnico que hubiera estado esperando al siguiente contacto con la recta para comprar, habría perdido una magnífica oportunidad de inversión.

Veamos otro ejemplo:

Podemos ver una tendencia alcista en la que no hay forma de unir los mínimos con una recta, ya que unos quedan por encima y otros por debajo.

Revisando cualquier conjunto de gráficos del mercado real podemos decir que tanto el segundo caso como el tercero abundan mucho más que el primer tipo, en el que la recta toca perfectamente en varios puntos.

Aparte de eso, hay un pequeño inconveniente a la hora de aplicar esta figura chartista: ¿cómo sabemos si el siguiente punto en el que la cotización toque la recta será uno más en la tendencia o será aquel que la rompa y comience a bajar a partir de ahí?

La conclusión más razonable es que no deberíamos tener mucho en cuenta esta figura para elegir el momento de entrar en el valor. Trazar rectas de este tipo nos orienta sobre si la cotización está en tendencia alcista o bajista, pero de ahí a poder determinar el mejor punto para comprar va un abismo.

Línea directriz bajista:

Es la recta que une los puntos máximos de una cotización que está en tendencia bajista. Cuando la cotización, en vez de rebotar, supere claramente la línea, comenzará una tendencia alcista.

Las conclusiones que extrajimos de la directriz alcista sirven para la bajista, así que nos olvidaremos de esta figura y pasaremos a la siguiente.

Soportes:

Los soportes son puntos en los que la cotización rebota una y otra vez cuando cae hasta ellos.

La línea roja marca un soporte en el gráfico.

De la misma forma en la que resulta difícil trazar una línea directriz, resulta difícil determinar soportes. En la mayoría de las tendencias de la mayoría de los valores, los puntos mínimos o máximos de la tendencia no forman ninguna recta. Lo mismo sucede casi siempre con los puntos mínimos de una cotización sin tendencia.

Resistencias.

Son puntos en los que la cotización rebota una y otra vez cuando sube hasta ellos. Es exactamente lo contrario de un soporte. Las conclusiones de las figuras anteriores sirven igualmente para ésta.

Los analistas técnicos dan diversas razones para justificar la existencia de estos soportes y resistencias, como que el mercado tiene memoria, que los soportes existen porque todos los que siguen un valor y no compraron en un mínimo, no dudarán en comprar cuando la cotización vuelva a alcanzar ese nivel, y una multitud de argumentos que se repiten en la mayoría de libros y cursos sobre análisis técnico y que no repetiré aquí.

Ninguna de las explicaciones parece ajustarse mucho a la forma en la que realmente se comportan los mercados, y, aunque las figuras aparezcan con cierta frecuencia en los gráficos, sólo en unas pocas ocasiones la cotización se comporta a continuación como predicen los manuales chartistas. Si en una parte de las ocasiones, tras la figura sucede lo que el análisis técnico dice que va a ocurrir y en otras sucede lo contrario, no es una guía muy útil para la toma de decisiones de inversión.

Aparte de estas figuras básicas que hemos visto, existen varias docenas más, como canales, dobles y triples techos y suelos, suelos y techos redondeados, diamantes, rectángulos, triángulos, triángulos invertidos, cuñas, banderines, estandartes, islotes, hombro-cabeza-hombro, líneas de Gann, líneas de velocidad, retrocesos porcentuales, pull-back y un largo etcétera. Cada uno de nosotros, si le echamos un poco de imaginación al mirar un puñado de gráficos, podríamos inventar varias figuras nuevas.

Hacer un estudio serio de cada una de estas figuras ocuparía un libro entero, pero, en general, de cada una de ellas podemos encontrar ejemplos en los que la predicción se ha cumplido y otros en los que no lo ha hecho. En todas las pruebas que hecho he llegado invariablemente a la conclusión de que, repitiendo la operación un número elevado de veces, no hay ninguna ventaja entre operar eligiendo un indicador chartista y hacerlo operando al azar.

Hay tantas figuras diferentes que, en casi cualquier gráfico, podremos designar a lo que la cotización está haciendo con alguna de ellas. Ante cualquier consulta, un analista técnico tendrá siempre una explicación en términos chartistas de lo que está ocurriendo. Dirá: “la cotización está próxima a una zona de resistencia” o “está en la parte baja de un canal alcista” o “ha formado un doble techo”, pero ninguna de esas afirmaciones significa nada concreto. La cotización de una acción no es un fenómeno astrológico ni científico. Cada orden de compra y venta afecta a la cotización, que es la suma de muchos millones de decisiones individuales. Si todos los que operaran fueran pequeños inversores, tal vez el mercado tendría pautas regulares, sin embargo la realidad no es así. Una buena parte del volumen que se negocia en el mercado no pertenece a la masa de pequeños inversores, sino a grandes gestores, que introducen órdenes por valor de muchos millones de euros. Cualquier operador del mercado que realice operaciones de mucha importancia se cuidará de que sus intenciones no sean predecibles, para evitar que otros participantes se aprovechen de ello y puedan obtener un beneficio seguro. Así, todo el que vaya a realizar una enorme operación en el mercado, seguirá pautas irregulares e impredecibles. En muchas ocasiones los grandes operadores manipulan los precios, manteniendo la cotización artificialmente baja para comprar una gran cantidad de acciones a precios ventajosos, o la elevan para deshacerse de una enorme participación a un buen precio. Estos operadores se cuidarán de no dejar rastro de sus intenciones.

Lo esperable, en el mercado actual, sería que la cotización a corto plazo siguiera un camino próximo a la aleatoriedad. En el largo plazo, por el contrario, la cotización seguirá un camino próximo al verdadero valor de la empresa.

Para muchos, la existencia de estas figuras ya es un síntoma de que la cotización no es aleatoria, sino que sigue unas pautas lógicas, e incluso predecibles. Hay una prueba curiosa, al alcance de cualquiera, que sorprenderá a todo el que haya sido, en alguna ocasión, seguidor del análisis chartista. La describo a continuación.

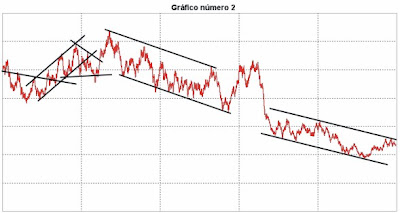

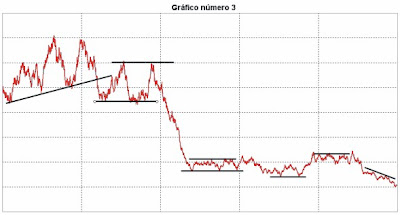

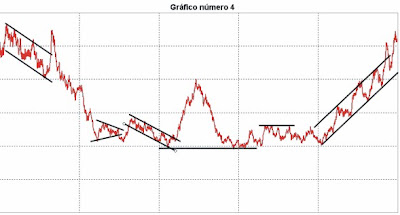

Cogiendo una hoja Excel, he construido 5 gráficos aleatorios. No he utilizado ninguna distribución normal de probabilidad para hacerlo, simplemente, con la función de aleatoriedad de Excel, he construido 5 series generando números aleatorios comprendidos entre -3 y +3, y he incrementado el valor anterior de la serie en el porcentaje aleatorio obtenido, construyendo así 5 series de 2500 números en las que cada valor es resultado de incrementar o reducir al anterior, de forma aleatoria, en una cantidad entre un -3% y un 3%. Con estas 5 series he construido 5 gráficos, y he tratado de localizar en ellos figuras chartistas. El resultado es sorprendente, ya que todos ellos muestran soportes, resistencias, canales, directrices, triángulos,… A continuación los muestro, con las figuras más comunes marcadas.

Seguro que si mostramos cualquiera de estos gráficos a un analista técnico sin decirle a que valor pertenece, no tardaría ni treinta segundos en hacernos una recomendación de compra o venta. Subirá o bien bajará, por lo que, en promedio, el analista acertará la mitad de las veces.

En resumen, el chartismo es una forma de análisis poco o nada contrastada estadísticamente por sus creadores y seguidores. Ningún indicio real apunta a que pueda predecirse el comportamiento futuro del precio de una acción estudiando su gráfico.

No parece muy razonable perder el tiempo con libros o cursos que basen su análisis es líneas de tendencia, soportes, resistencias y cosas parecidas. Tampoco lo es hacer caso a un analista que hable de las cotizaciones empleando esos términos. Si alguna vez se cree ver una figura charlista en un gráfico, la mejor medicina que puede aplicarse es construir unos cuantos gráficos aleatorios y comprobar como las figuras chartistas también aparecen en ellos, sin que eso signifique que puedan usarse para predecir el futuro.

¿Es útil el análisis chartista?

-

#8Anonimo29/03/08 12:03

¿La gestión cuantitativa que utilizan algunos fondos de inversión es análisis chartista?

-

#7Anonimo28/03/08 22:07

Hola Juan,

Los numeros aleatorios que se generan a través de los programas informaticos no son tan aleatorios como te crees. Normalmente las funciones random dependen de algo, y ese algo normalmente es el reloj del ordenador, por lo que la máximo que podriamos decir que son es pseudoaleatorios.

Sigue realizando articulos como este ya que dan otra visión interesante.

Saludos. -

#6Anonimo28/03/08 21:37

Enhorabuena, el artículo me parece sencillamente genial; me quedo con una frase de tu respuesta que te ha quedado redonda: "(el chartismo) sirve para predecir con exactitud todo aquello de lo que conocemos el futuro". Por otra parte, si alguien lee este artículo y, antes, ha leído el que dedicas a la influencia lunar en las cotizaciones, seguro que se queda estupefacto, como me ha pasado a mí. ¿ o es sólo un agudísimo sentido del humor?.

Un saludo y enhorabuena (POR ÉSTE ARTÍCULO) otra vez. Blake -

#528/03/08 12:29

Se imaginan al botin, al amancio ortega, comprando porque la directriz es alcista ,bajista o no se cúal soporte ha sido perforado para arriba o para abajo?

Estos señores que tipo de análisis utilizarán?

A mí me gustaría saber.Porque parece que les va bien.Y de paso lo comparo con el que utilizo.

Porque de todos se puede aprender y llegar a mejorar. -

Francisco, tienes razón en que mi nivel de Análisis Técnico no es suficiente. Entre otras cosas porque después de varios años leyendo todo lo que cayó en mis manos sobre el tema, mirando gráficos y más gráficos, haciendo cálculos y más cálculos, llegué a la conclusión de que ese no era él camino y decidí olvidarlo todo y buscar verdades por otros sitios. Y lo digo con todo mi respeto, que sé que hay mucha gente que lo sigue y que cree en él. Este post es de algún modo una parodia, me gustaría profundizar un poco más y desde otros puntos de vista, que el chartismo no es, ni mucho menos, lo más acertado que se ha planteado como estudio de gráficos. Lo de aplicar la teoría de Dow que dices es, cuando menos, bastante aventurado. Aplicarla ¿en que valor? ¿durante cuanto tiempo? ¿considerando o sin considerar el gasto en comisiones?¿considerando o sin considerar los deslizamientos? ¿en gráficos pasados, para los que optimizas parámetros o también sirve para el futuro? Es una cuestión compleja, y tu afirmación no debería creerse sólo por haberla visto escrita, sin haber hecho unos miles de cálculos antes.

Pues Marcos, te aseguro que son aleatorios. Y, si se cumplen las reglas, o es que la aleatoriedad no es tal, o es que el principal problema del chartismo es que sirve para predecir con exactitud todo aquello de lo que conocemos el futuro. -

#3Anonimo27/03/08 01:46

Puede que tengas razón y el análisis técnico no tenga ninguna base (también podría hablarse largo y tendido sobre la falta de base del análisis fundamental, dicho sea de paso), pero a mí me llama la atención una cosa: incluso en esos gráficos completamente aleatorios que pones las reglas del AT funcionan, sorprendentemente. Los he analizado como si realmente fueran gráficos de acciones y los puntos en los que uno debería salirse de una posición están clarísimos y lo curioso es que de tratarse de gráficos reales habrían resultado fiables.

-

#2Anonimo26/03/08 21:31

Hola

Por que no haceis un debate entre vosotros?, podria ser interesante.

Es otra visión, que tambien es muy interesante.

Saludos. -

Creo que deberías decir que tu nivel de Análisis Técnico no es suficiente para interpretar un gráfico con una probabilidad alta de fiabilidad, pero de eso no tiene la culpa el AT, sino tu falta de experiencia y conocimientos sobre el tema.

Simplemente aplicando la teoría Dow mecánicamente ya se bate al mercado.

Bienvenido a Rankia

_col.jpg?1682578729)