Re: Abengoa levanta el vuelo

“ABENGOA arde en los foros, mientras la serie B sigue bloqueada ¿Es una operación de todo o nada?...”

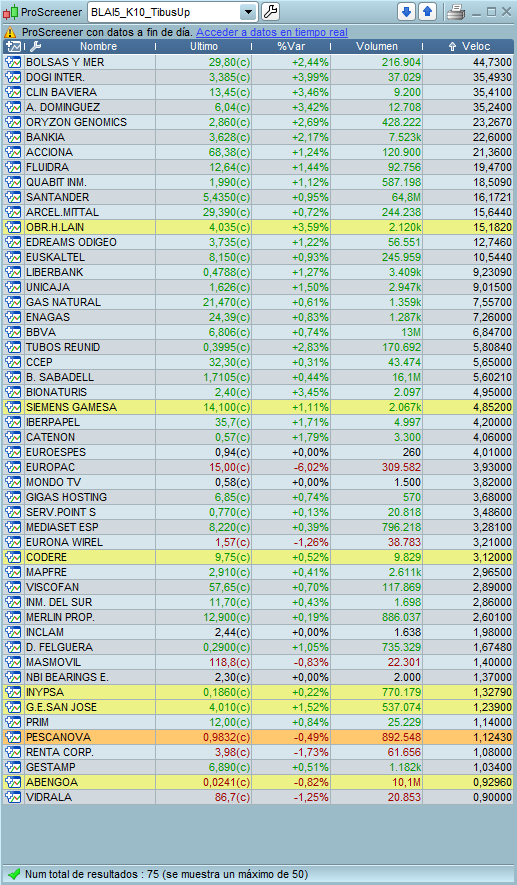

"La maltrecha compañía de ingeniería sevillana Abengoa, fue víctima, como otras del Ibex, de su endeudamiento colosal. Murió de éxito, pero no está enterrada. El nuevo equipo comandado por Gonzalo Urquijo, nombrado ex profeso, a propósito, para ponerla en pie está cumpliendo a rajatabla, cueste lo que cueste, el Plan de Salvación firmado con los acreedores. Siempre hay en estos movimientos faraónicos chinas en los zapatos, como las que ponen un pequeño grupo de aguerridos acreedores, como verán a continuación. Este fenómeno ha vuelto a encender las redes de los seguidores de la compañía. Desde hace días, la serie B, la más líquida sigue bloqueada durante toda la sesión y sólo cotiza al cierre. Mueve, no obstante, un par de perras gordas, unos centimillos. Suficientes para que no sea despedida del circuito negociador. En nuestro fondo, especializado en este tipo de compañías, siempre en busca de oportunidades, seguimos los acontecimientos con mucha atención, porque Abengoa capitaliza 200 millones, una miseria aunque su camino no sea de rosa. La compañía vale más, pero hay muchos imponderables de futuro. Algunos de nuestros cliente, pocos, por ahora, ya ha hecho de estrategia de inversión de todo o nada. Y les dejo tres artículos, con un fondo muy, muy parecido, pero con titulares diferentes, con el deseos de que la compañía sevillana logre salir del atolladero por el bien de tantos trabajadores andaluces", me dice el analista jefe de una pequeña gestora nacional.

"La maltrecha compañía de ingeniería sevillana Abengoa, fue víctima, como otras del Ibex, de su endeudamiento colosal. Murió de éxito, pero no está enterrada. El nuevo equipo comandado por Gonzalo Urquijo, nombrado ex profeso, a propósito, para ponerla en pie está cumpliendo a rajatabla, cueste lo que cueste, el Plan de Salvación firmado con los acreedores. Siempre hay en estos movimientos faraónicos chinas en los zapatos, como las que ponen un pequeño grupo de aguerridos acreedores, como verán a continuación. Este fenómeno ha vuelto a encender las redes de los seguidores de la compañía. Desde hace días, la serie B, la más líquida sigue bloqueada durante toda la sesión y sólo cotiza al cierre. Mueve, no obstante, un par de perras gordas, unos centimillos. Suficientes para que no sea despedida del circuito negociador. En nuestro fondo, especializado en este tipo de compañías, siempre en busca de oportunidades, seguimos los acontecimientos con mucha atención, porque Abengoa capitaliza 200 millones, una miseria aunque su camino no sea de rosa. La compañía vale más, pero hay muchos imponderables de futuro. Algunos de nuestros cliente, pocos, por ahora, ya ha hecho de estrategia de inversión de todo o nada. Y les dejo tres artículos, con un fondo muy, muy parecido, pero con titulares diferentes, con el deseos de que la compañía sevillana logre salir del atolladero por el bien de tantos trabajadores andaluces", me dice el analista jefe de una pequeña gestora nacional.

Abengoa está a punto de sortear uno de los últimos escollos que tenía pendiente en su reestructuración financiera. La compañía andaluza ha llegado a un acuerdo con los principales impugnantes, Liberty, Zurich y Export-Import Bank of the United States (Exim US), para refinanciar la deuda existente por una nueva emisión de bonos en los mismos términos económicos que la deuda sénior antigua pero con un vencimiento seis meses anterior (hasta marzo de 2022). El importe máximo de esta colocación, que se ejecutará presumiblemente en Viena (Austria), será de 142 millones de euros, según confirman fuentes de la ingeniería sevillana.

Abengoa impuso a los acreedores que no se sumaron al acuerdo de reestructuración en 2017 una quita sobre su deuda del 97% y estos lo impugnaron. El juzgado de lo Mercantil número 2 de Sevilla lo consideró en su sentencia del pasado otoño un "sacrificio desproporcionado". Desde entonces, el grupo andaluz ha estado negociando con los representantes de dichos acreedores la liquidación de la deuda reclamada. El objetivo ha sido evitar que alguno instara el concurso.

Al cierre de 2017, Abengoa había provisionado por la deuda de estos acreedores 76 millones de euros, según recogía en sus cuentas anuales. El grueso de las impugnaciones corresponde a Liberty, Zurich y Exim US, con los que la ingeniería que preside Gonzalo Urquijo ya tiene un acuerdo que ahora pretende extender al resto de acreedores díscolos, entre los que también figuran Portland General Electric, Haitong Investment Ireland y The Islamic Corporation for the Insurance of Investment and Export Credit (Iciec). La compañía ha dado de plazo hasta finales de mayo para adherirse al acuerdo "a todas las partes involucradas que han mostrado disposición de negociación", según las fuentes consultadas. "Si no llegan a un acuerdo para aceptar este planteamiento, la negociación continuaría", abundan....

Un año después de firmar el acuerdo para reestructurar más de 9.000 millones de deuda, Abengoa vuelve a estar en serio riesgo de impago. Según han confirmado fuentes financieras, la compañía de ingeniería ha pedido una nueva dispensa o ‘waiver’ a varios acreedores ante la imposibilidad de hacer frente a sus obligaciones financieras. Un incumplimiento que, de no ser aceptado por los tenedores de bonos de aquí al próximo 30 de mayo, llevaría al grupo andaluz al preconcurso de acreedores.

La petición de Abengoa viene derivada de la pérdida el pasado mes de octubre del juicio por la oposición voluntaria de varios acreedores al acuerdo inicial de refinanciación, bendecido por un juzgado de lo mercantil de Sevilla en octubre de 2016 y rubricado por los prestamistas en mayo del pasado año. La compañía tenía que hacer frente a reclamaciones que ascienden a cerca de 450 millones de euros, 60 de los cuales están en manos del Import-Export Bank of United States (Banco Americano del Crédito a la Exportación), la aseguradora Zurich, Liberty, Portland General Electric, The Islamic Corportation for the Insurance of Investment and Export Credit y Haitong Investment.

Abengoa tiene una fórmula, la emisión de deuda, para aplacar a la aseguradora Zurich, Liberty o Eximbank, los tres principales bonistas que impugnaron el acuerdo de financiación de la ingeniería y a los que el juez de lo Mercantil 2 de Sevilla, Pedro Márquez, dio la razón en septiembre, pero lleva un tiempo, como quien dice. De hecho, el presidente, Gonzalo Urquijo, se puso a ello tras conocer la sentencia, que homologaba, en paralelo, el pacto medular entre los acreedores para refinanciar la compañía, el firmado el 8 de noviembre de 2016.

Es importante tener en cuenta ese aspecto. La sentencia de Pedro Márquez, que puede leer en el documento adicional, estimaba la impugnación de los bonistasdíscolos, “por el sacrificio desproporcionado que impone el acuerdo de refinanciación impone” (una quita del 97% de la deuda), al tiempo que aclaraba que “no procede la revocación de la homologación”.