Aprovechando que está Solrac por aquí, quería comentar un informe de la tendencia en vigor, que está influyendo en la inversión de nuevos proyectos de desarrollo de petróleo (y también gas).

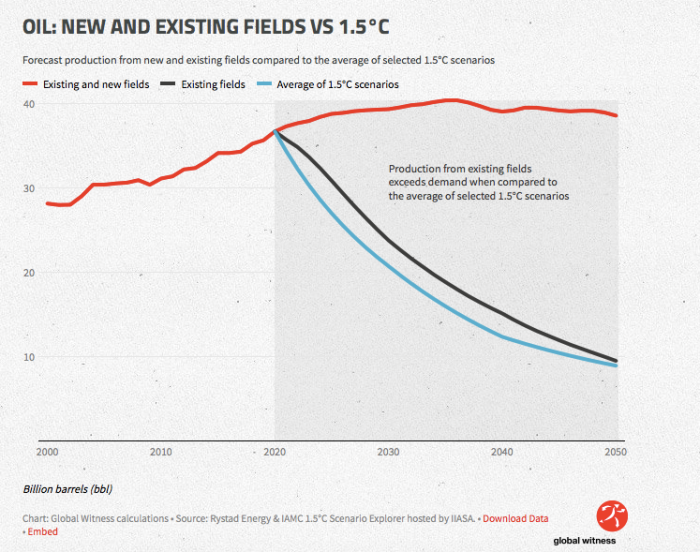

Los gráficos de la caída de la producción de petróleo de los actuales yacimientos (sin nuevas inversiones), se parecen mucho a los que se necesitan para mantener la temperatura por debajo del incremento de 1,5ºc. No es por tanto sospechoso que desde diversos ámbitos se persiga reducir al máximo la inversión en nuevos yacimientos, mientras se favorece el desarrollo de la transición energética a fuentes renovables.

Desde este punto de vista no extraña la negativa del BEI (Banco Europeo de Inversiones) a prestar dinero para nuevos proyectos.

Nos guste o no, sea factible o no, la política ha tomado una tendencia irreversible. Con la excusa, convenientemente explicada y difundida con profusión por cada recóndito rincón del planeta, del calentamiento global de origen antropogénico (apoyada por el publicitado 97% de científicos), se ha emprendido una marcha imparable para realizar una transición energética, que no solo nos volverá más verdes, sino que además contribuirá a la recuperación económica y el desarrollo de una nueva generación de energía , sostenible en el tiempo y muy poco contaminante.

https://savevirunga.com/2019/04/29/new-oil-and-gas-production-incompatible-with-paris-climate-goals-and-protection-of-virunga-salonga/

Este informe evalúa lo que significa el informe histórico del Panel Intergubernamental sobre el Cambio Climático (IPCC) sobre 1.5 ° C para el futuro de la inversión en la industria de petróleo y gas aguas arriba. Al comparar los datos de los modelos climáticos del IPCC con los pronósticos de los analistas de la industria Rystad Energy, este informe demuestra el grado en que la producción futura y el gasto de capital (gasto de capital) es incompatible con limitar el calentamiento a 1.5 ° C.

En octubre de 2018, la principal autoridad mundial sobre cambio climático publicó su innovador informe sobre la limitación del calentamiento a 1,5 ° C, el objetivo de temperatura del acuerdo climático de París. El informe del IPCC demostró, de manera inequívoca e integral, los enormes riesgos del cambio climático que persisten si el calentamiento alcanza los 2 ° C y los beneficios significativos de limitar el calentamiento a 1.5 ° C. El IPCC también descubrió que limitar el calentamiento a 1.5 ° C todavía es posible si se toman medidas ambiciosas ahora, basándose en una variedad de escenarios climáticos que demuestran cómo se puede lograr ese objetivo.

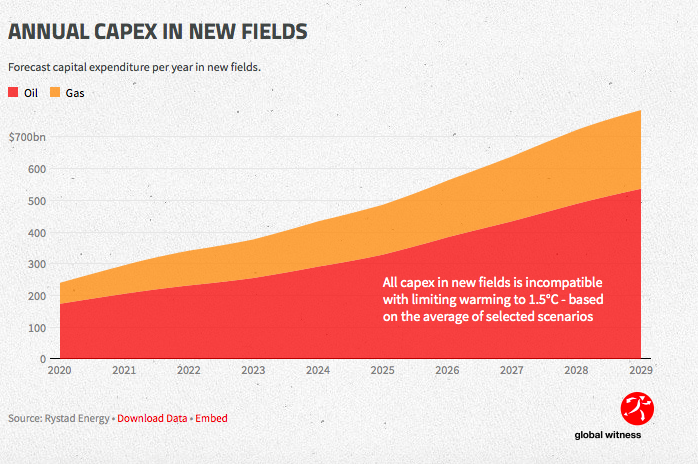

La inversión de capital en nuevos campos es incompatible con 1.5 ° C

Nuestro análisis comparó la demanda promedio de petróleo y gas en los escenarios del IPCC que no dependen de altos niveles de captura o remoción de carbono en el futuro con los pronósticos de producción de la industria. Encontró que durante la próxima década:

- Cualquier producción de nuevos campos de petróleo y gas, más allá de los que ya están en producción o desarrollo, es incompatible con limitar el calentamiento a 1.5 ° C;

- Toda la inversión de capital de $ 4.9 trillones en nuevos campos de petróleo y gas es incompatible con limitar el calentamiento a 1.5 ° C; y,

- El pronóstico del 9% del petróleo y del 6% de la producción de gas de los campos existentes es incompatible con limitar el calentamiento a 1.5 ° C.

La industria del petróleo y el gas se encuentra en un punto de inflexión crucial. Capex ha caído en más de un tercio desde 2014, en gran parte debido a una caída en los precios del petróleo. Sin embargo, se pronostica un aumento de más del 85% en la próxima década, llegando a más de $ 1 billón al año. Dos tercios de esa inversión se realizarán en nuevos campos donde el desarrollo aún no ha comenzado y las inversiones aún no han sido sancionadas. Los principales proyectos de inversión de capital que se pronostica que se aprobarán en nuevos campos durante la próxima década incluyen la expansión del esquisto doméstico de EE. UU., El esquisto de Vaca Muerta en Argentina, el yacimiento de petróleo de Kashagan en Kazajstán y el megaproyecto de Yamal en Rusia.

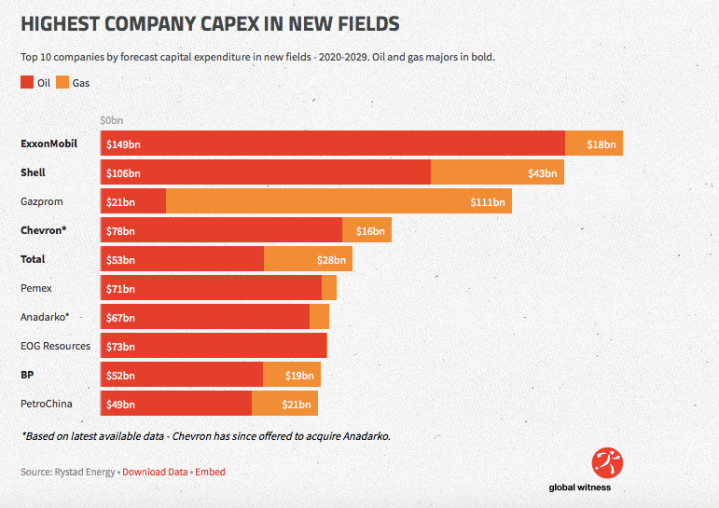

Las grandes empresas de petróleo y gas liderarán este aumento de la inversión, que conforman cinco de los diez mayores inversores en nuevos campos durante la próxima década, liderados por ExxonMobil, Shell y Chevron. A la luz de nuestros hallazgos, esta inversión representa una mala asignación de capital potencialmente enorme.

Las arriesgadas apuestas de las tecnologías de captura y eliminación de carbono

- La captura y almacenamiento de carbono es una tecnología que captura CO2 en el punto de emisión (por ejemplo, una central eléctrica), evitando que se libere a la atmósfera y luego lo almacena.

- CDR: la eliminación de dióxido de carbono es el proceso de eliminación de CO2 de la atmósfera.

- BECCS - Bioenergía con captura y almacenamiento de carbono es una tecnología CDR en la que se cultivan plantas (que eliminan el CO2 de la atmósfera), se queman para generar energía, y luego las emisiones de carbono resultantes se capturan y almacenan utilizando CCS.

Este análisis se enfoca en escenarios del IPCC que no dependen de altos niveles de captura o remoción de carbono en el futuro debido a los riesgos significativos asociados con estas tecnologías. No menos importante es el hecho de que ninguna de las principales tecnologías modeladas - CCS y BECCS - todavía existen a una escala significativa.

A pesar del esfuerzo considerable, incluido el compromiso de $ 28 mil millones de fondos públicos para proyectos de CCS, solo hay dos operativos en el sector eléctrico en todo el mundo. Sin embargo, ambos utilizan el CO2 capturado para permitir una mayor extracción de petróleo, lo que a su vez conduce a más emisiones de CO2.

Si bien CCS ha tenido un éxito insignificante hasta la fecha, algunos escenarios climáticos dependen de la captura de casi tanto CO2 en el siglo XXI como se ha emitido en todo el mundo desde la Revolución Industrial.

CDR también desempeña un papel central en muchos escenarios climáticos, sin embargo, el informe del IPCC destaca repetidamente los riesgos, incertidumbres y limitaciones del despliegue de CDR a escala. Se encontró que "CDR desplegado a escala no está probado y la dependencia de dicha tecnología es un riesgo importante en la capacidad de limitar el calentamiento a 1.5 ° C".

BECCS es una de las principales tecnologías de CDR utilizadas en escenarios climáticos, sin embargo, un estudio para el principal organismo intergubernamental sobre secuestro de carbono informó que el despliegue de BECCS a gran escala "necesitaría plantar cultivos de bioenergía en [...] aproximadamente un tercio de la tierra cultivable en el planeta".

El informe del IPCC destaca la preocupación de que elevar las expectativas de "despliegue de CDR a gran escala en el futuro puede conducir a una reducción real de los esfuerzos de mitigación a corto plazo"; en efecto, la complacencia de que las decisiones difíciles sobre la reducción de emisiones a corto plazo no son necesarias debido a la futura panacea de la CDR.

Escenarios poco confiables, subestimando riesgos

Los inversores están utilizando escenarios para evaluar los riesgos que enfrentan por la transición energética, en línea con las recomendaciones del Grupo de trabajo sobre divulgaciones financieras relacionadas con el clima (TCFD). En la actualidad, corren el riesgo de subestimar sustancialmente esos riesgos al confiar en escenarios que no limitan el calentamiento a 1.5 ° C y dependen excesivamente de la captura y eliminación de carbono.

El escenario más utilizado por los inversores es el Escenario de Desarrollo Sostenible (SDS) de la Agencia Internacional de Energía (AIE), que según la AIE está alineado con los objetivos de París. Sin embargo, el análisis realizado por Oil Change International ha demostrado que la SDS solo se puede considerar que está en camino para 1.5 ° C - 1.8 ° C si supone el uso de tecnologías CDR en niveles considerados poco realistas por la AIE y el IPCC. De hecho, la SDS tiene la misma trayectoria de emisiones que el escenario '450' anterior de la AIE, que solo daba un 50% de posibilidades de limitar el calentamiento a 2 ° C.

Los escenarios de las compañías de petróleo y gas también incluyen supuestos altamente cuestionables sobre estas tecnologías. Por ejemplo, Carbon Tracker descubrió que el escenario de 2 ° C de Shell requeriría "construir alrededor de 10,000 instalaciones de captura y almacenamiento de carbono a gran escala durante el período de tiempo (más de una cada dos días durante los próximos 50 años)".

Tales escenarios empujan los límites de la plausibilidad y no sirven como una guía creíble para la alineación con los objetivos de París.

Los riesgos de sobreinversión en petróleo y gas

Los hallazgos de este informe tienen profundas implicaciones para el futuro de la industria del petróleo y el gas. La inversión continua en un negocio como la vía habitual aumentaría enormemente los riesgos financieros para las compañías de petróleo y gas y sus inversores de una transición a un mundo de 1.5 ° C.

En la actualidad, ese exceso de inversión solo puede justificarse como coherente con los objetivos climáticos mundiales mediante una gran dependencia de la captura y eliminación de carbono en el futuro. Sin embargo, dados los riesgos e incertidumbres en estas tecnologías, es muy probable que no se materialicen al ritmo y escala que requieren estos escenarios.

Como resultado, surge una brecha cada vez mayor entre la ruta de emisiones actual, donde los altos niveles de emisiones de combustibles fósiles continúan asumiendo que serán mitigados por el futuro despliegue a gran escala de captura y eliminación de carbono, y una ruta técnicamente viable para 1.5 ° C. El crecimiento de esta brecha aumenta el riesgo de una transición repentina y desordenada del tipo que advirtió el gobernador del Banco de Inglaterra Mark Carney, ya que cerrar esta brecha creciente requeriría una intervención cada vez más dura.

Los Principios de las Naciones Unidas para la Inversión Responsable (PRI) han sugerido que una intervención tan contundente podría incluir acciones gubernamentales como restringir la demanda de combustibles fósiles o reducir el suministro de combustibles fósiles a través de la eliminación repentina e inmediata de la infraestructura existente de combustibles fósiles. Tal respuesta política tendría un impacto significativo e inmediato en la valoración de las compañías de petróleo y gas.

Estos riesgos a menudo se perciben como riesgos a largo plazo, materializándose durante décadas en línea con la transición energética. Sin embargo, las percepciones del futuro de la transición energética darán lugar a cambios en el mercado en un plazo mucho más rápido que la transición misma.

Los riesgos financieros del exceso de inversión en extracción de petróleo y gas no se limitan al sector; se extienden por todo el sistema económico mundial. Esta inversión crea grandes riesgos para el clima mundial al bloquear las emisiones a largo plazo de la nueva producción de petróleo y gas que es incompatible con limitar el calentamiento a 1.5 ° C. Al hacerlo, el mundo se acerca a un camino peligroso de 'negocios como siempre' y aumenta el riesgo de una falla en la transición en línea con los objetivos de París.

Los costos potenciales de una falla en la transición son enormes. Un estudio realizado por Schroders encontró que el mundo está actualmente en camino de alrededor de 4 ° C de calentamiento, lo que podría conducir a pérdidas económicas mundiales de hasta $ 23 billones por año, el equivalente a tres o cuatro veces las pérdidas sufridas en la crisis financiera de 2008, todos los años. Esta escala de pérdida representa una amenaza sistémica para el sistema financiero global.

Los riesgos para el sector y el riesgo sistémico para el sistema financiero pueden minimizarse evitando la sobreinversión en nuevos campos de petróleo y gas. Las decisiones de Capex tomadas a corto y mediano plazo determinarán la medida en que se materializan estos riesgos.

Nuestro análisis se ha centrado en nuevos campos, ya que hay mucho más margen para ajustar los planes de inversión de capital donde el desarrollo aún no ha comenzado. Las decisiones de inversión del proyecto ahora darán forma a la transición energética, ya sea bloqueando las emisiones más altas y aumentando los riesgos de una transición desordenada, o evitando la inversión excesiva y asegurando una transición sin problemas para lograr los objetivos climáticos de París. Para minimizar los riesgos y garantizar una transición ordenada, las empresas deben alinear el gasto de capital con escenarios sólidos de 1.5 ° C que no se basan en modelos poco realistas de captura y remoción de carbono en el futuro.

Recomendaciones primarias

- Las compañías de petróleo y gas deben alinear su planificación de gasto de capital con escenarios que limitan el calentamiento a 1.5 ° C sin depender de niveles poco realistas de captura y remoción de carbono en el futuro.

- Los inversores deben exigir a las compañías de petróleo y gas que expliquen cómo cada nueva inversión de capital material se alinea con los objetivos de París. Esta evaluación debe hacerse en el contexto de toda la cartera de la compañía, incluir la alineación con 1.5 ° C y la divulgación completa de los supuestos sobre la escala de captura o remoción de carbono utilizada en su evaluación.