El mercado de valores podría colapsar si el Covid-19 se acaba el próximo año

¿Hemos abierto el champán antes de los fuegos artificiales?

Esa puede ser la conclusión si tenemos en cuenta las fuerzas que impulsarán el mercado de acciones en 2021. Estas son algunas de las cosas que podrían salir mal en el escenario optimista que ahora maneja el mercado.

De hecho, algunos analistas de Wall Street llegan a decir que hay un 100% de posibilidades de que las acciones pierdan valor en los próximos 12 meses. Y eso tiene poco que ver con si la economía se recupera o no.

¿Qué hace que los precios de las acciones se muevan?

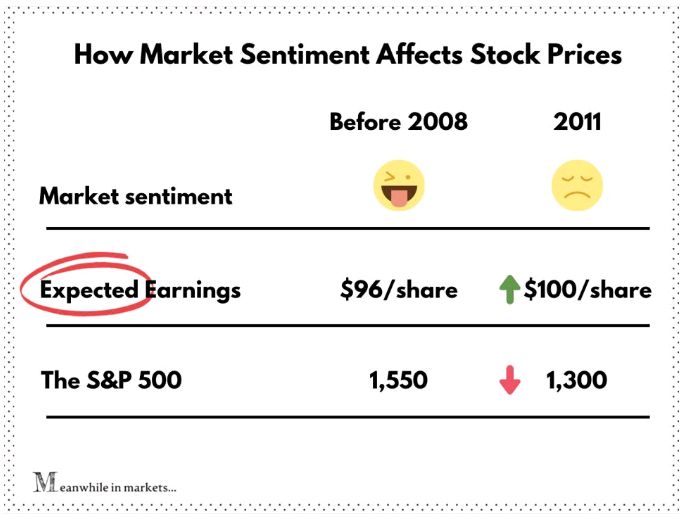

Los precios de las acciones reflejan mucho más que las expectativas en métricas comerciales como los beneficios. El estado de ánimo de los inversores (también conocido como el sentimiento del mercado), como el deseo de correr riesgos y el nivel de optimismo general, los influye casi en la misma medida.

Miren los mercados antes y después de 2008.

A finales de 2007 (justo antes del colapso de la vivienda), el S&P 500, por ejemplo, tenía un beneficio por acción futuro de 96 dólares. En términos humanos, eso significa que los analistas esperaban que las acciones del S&P 500 ganaran un promedio de 96 dólares por acción durante los próximos 12 meses.

Mientras tanto, el índice de referencia S&P 500 alcanzó el récord de la década en 1.550, lo que se traduce en un PER adelantado de ~ 16.

Entonces golpeó la Gran Recesión. Los inversores huyeron y el S&P cayó en picado

En el verano de 2011, los negocios se recuperaron y las estimaciones de BPA para el S&P alcanzaron 100, superando el máximo anterior. Eso significa que Wall Street esperaba que las acciones del S&P 500 ganaran un 4% más de lo que ganaban antes del colapso.

Y tenga en cuenta que esos no son los ingresos reales. Esa fue una estimación bastante conservadora de los inversores resentidos y cautelosos en la secuela de 2008. Y, sin embargo, el S&P 500 aún cotizaba un 15% por debajo del máximo anterior (P / U adelantado de ~ 12,5).

En otras palabras, los inversores pagaron un 15% menos por las mismas acciones que ellos mismos esperaban que ganaran más. Así es como se ve en una imagen:

Desafortunadamente, hoy en día los inversores son lo opuesto a "cautelosos".

Los inversores no han sido tan codiciosos desde 2000

Ha sido difícil encontrar un analista de Wall Street que diga algo malo sobre las acciones a la entrada en 2021. De hecho, algunas medidas muestran que el mercado de valores no ha visto tanto optimismo desde la burbuja de las puntocom.

Por ejemplo, la lectura del modelo Citibank Panic / Euphoria, ampliamente citado, que tiene en cuenta una serie de métricas, desde el comercio de opciones hasta la deuda, ha alcanzado el nivel más alto desde 2000.

Tobias Levkovich, el principal estratega de acciones del banco en EE.UU., advirtió a los inversores: "Las lecturas eufóricas actuales indican una probabilidad del 100% de perder dinero en los próximos 12 meses si estudiamos los patrones históricos; de hecho, vimos esos niveles a principios de septiembre y también antes de una venta masiva de acciones".

Otro indicador de optimismo es el volumen de opciones de compra. (Una opción de compra es un contrato que le otorga el derecho a comprar una acción en el futuro a un precio acordado. Es un producto de inversión que a menudo se utiliza como una forma apalancada de beneficiarse del alza de las acciones).

Bloomberg informó recientemente que el volumen de opciones de compra de EE.UU alcanzó un récord histórico. El promedio móvil de 20 días del volumen de llamadas superó los 22,5 millones de contratos. Eso es un 30% más que el trimestre anterior. Y 2 veces más que el año pasado.

El legendario inversor Peter Boockvar, que calificó con precisión el colapso de 2008 y las puntocom, hace sonar la alarma de que un sentimiento tan extremo por sí solo es una señal de alerta.

En una entrevista con CNBC, Boockvar dijo: "El sentimiento se ha vuelto tan exaltado como lo vimos a principios de 2000. Se trata de ese entusiasmo por las acciones que debería hacer que alguien que es optimista pida un tiempo muerto".

La recuperación puede no ser suficiente para justificar las valoraciones de acciones de hoy

Entonces, ¿a dónde nos ha llevado todo este frenesí en cuanto a valoraciones? Para responder a eso, echemos un vistazo al PER de Shiller (Cape), una "actualización" de la relación PER desarrollada por el economista ganador del Nobel Robert Shiller.

El Cape analiza los precios de las acciones en relación con sus ganancias durante los últimos 10 años (ajustados por inflación). Es un buen indicador del panorama general porque suaviza los cambios en los beneficios causados por los ciclos económicos o los shocks económicos como el Covid.

Aquí está el PER Shiller del S&P 500 durante los últimos 50 años:

Según esta medida, las valoraciones de las acciones de hoy son algunas de las más elevadas de la historia. Solo durante la burbuja tecnológica se superaron los niveles actuales.

¿Pero tal vez esta vez sea diferente? ¿Quizás las acciones cotizan a valoraciones más altas porque el mundo se recupera rápidamente y los beneficios alcanzarán las elevadas valoraciones? Incluso entonces, algunos analistas piensan que las acciones tienen un precio superior a lo que puede darnos 2021.

“Creo que otra sorpresa que pueden ver, dado lo bien que lo han hecho los mercados de valores y lo altas que son las valoraciones, es que si bien 2021 puede ser un año muy bueno para el crecimiento económico global, en realidad puede ser un año razonablemente mediocre o incluso pobre para los rendimientos del mercado de renta variable global”, dijo a Financial Times Alexander Wright, administrador de fondos de Fidelity.

Añadió: "Es posible que deba ser mucho más exigente en términos de en qué invertir para lograr rendimientos positivos".

David Donabedian, CIO de CIBC Private Wealth Management, secunda a Wright: "Hay grandes expectativas incorporadas en este mercado... mientras que la perspectiva a corto plazo sigue siendo positiva, el índice de capitalización es una advertencia para el largo plazo".

En otras palabras, la mayoría de las cosas buenas que podrían suceder en 2021 ya podrían estar en los precios de las acciones de hoy. Y muchas cosas tienen que ir mucho mejor de lo esperado para que estas valoraciones continúen, y mucho menos crezcan.

Finalmente, es posible que la economía no se recupere el próximo año

Hasta ahora, toda esta discusión ha dado por sentada la recuperación del próximo año. ¿Pero seguramente la economía se recuperará el próximo año? Los economistas están menos seguros que el mercado.

Por un lado, vacunar a miles de millones de personas será un proceso largo y tedioso. El mismo Robert Shiller cree que los inversores son demasiado optimistas sobre la rapidez con la que las vacunas pueden hacer que el mundo vuelva a la normalidad.

"Están esperando milagros de la vacuna", dijo Schiller en una entrevista con Business Insider. Él predice que el virus está aquí para quedarse por lo menos un año más.

Mientras tanto, las empresas (especialmente las pequeñas) y decenas de millones de estadounidenses sin trabajo se tambalean en la cuerda floja. Estos son solo algunos de los muchos signos preocupantes:

En total, hay demasiadas incógnitas para decir que se espera una fuerte recuperación económica el próximo año. "Es probable que el ascenso de esta calamidad sea largo, desigual y altamente incierto", escribió la economista en jefe del FMI, Gita Gopinath, en una publicación de blog en octubre.

Y sería ingenuo pensar que el Covid pasará como si nada. Habrá algunas cicatrices económicas.

Algunos trabajos nunca volverán. Muchas más empresas se arruinarán antes de que todo termine. El resto saldrá endeudado hasta las orejas y no en mejor forma. ¿Puede el mercado de valores en general mantener este rally monstruoso con este telón de fondo?

El tiempo lo dirá. Pero probablemente ya sea hora de ser más selectivos.

Fuente.- Capital Bolsa