#25696

Valores a seguir hoy en Wall Street

AOF-14/03/2023 a las 14:09

First Republic Bank

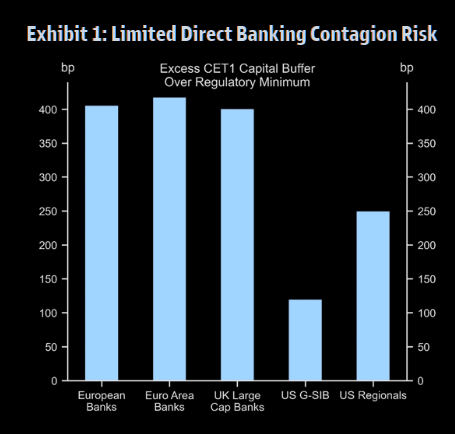

Se espera que los bancos estadounidenses suban tras caer ayer por el temor al contagio tras la quiebra de Silicon Valley Bank. Los bancos regionales en particular sufrieron, incluido First Republic Bank, debido a las lagunas regulatorias aplicables a estas pequeñas instituciones. Se espera que First Republic Bank repunte hoy un 55% tras caer ayer más de un 60%.

Uber

Se espera que Uber suba más de un 5% en las operaciones previas a la apertura del mercado en Wall Street después de que un tribunal de apelaciones de California anulara el lunes una sentencia de un tribunal inferior que dictaminó que la Proposición 22, una medida aprobada en noviembre de 2020 que clasificaba a los conductores de Uber y su rival Lyft como contratistas independientes en lugar de empleados, es ilegal.

United Airlines

Se espera que United Airlines caiga más de un 4% en las operaciones previas a la apertura del mercado en Wall Street después de que la aerolínea estadounidense informara de una pérdida en el primer trimestre debido a mayores costes de personal y combustible, y también informara de que la demanda durante los meses lentos de la temporada de invierno estaba cayendo. United Airlines espera ahora una pérdida ajustada de entre 0,60 y 1,00 dólares, frente al objetivo anterior de entre 0,50 y 1,00 dólares en beneficios ajustados por acción.

First Republic Bank

Se espera que los bancos estadounidenses suban tras caer ayer por el temor al contagio tras la quiebra de Silicon Valley Bank. Los bancos regionales en particular sufrieron, incluido First Republic Bank, debido a las lagunas regulatorias aplicables a estas pequeñas instituciones. Se espera que First Republic Bank repunte hoy un 55% tras caer ayer más de un 60%.

Uber

Se espera que Uber suba más de un 5% en las operaciones previas a la apertura del mercado en Wall Street después de que un tribunal de apelaciones de California anulara el lunes una sentencia de un tribunal inferior que dictaminó que la Proposición 22, una medida aprobada en noviembre de 2020 que clasificaba a los conductores de Uber y su rival Lyft como contratistas independientes en lugar de empleados, es ilegal.

United Airlines

Se espera que United Airlines caiga más de un 4% en las operaciones previas a la apertura del mercado en Wall Street después de que la aerolínea estadounidense informara de una pérdida en el primer trimestre debido a mayores costes de personal y combustible, y también informara de que la demanda durante los meses lentos de la temporada de invierno estaba cayendo. United Airlines espera ahora una pérdida ajustada de entre 0,60 y 1,00 dólares, frente al objetivo anterior de entre 0,50 y 1,00 dólares en beneficios ajustados por acción.

Ni arrepentido ni encantado de haberme conocido