Buenos días

El Ibex 35 alcanza los 9.500 con Sacyr a la cabeza y con un ojo puesto en la inflación

Mañana alcista para el Ibex 35, que lucha por ampliar las alzas logradas ayer en una jornada en la que todos los focos están puestos sobre las cifras de inflación, no tanto las de España que se han conocido a primera hora como las de EEUU, que saldrán a la luz ya con la sesión avanzada.

El

IBEX 35 sube un 0,40% hasta los 9.500,00 en la media sesión. Al frente del selectivo se sitúa

Sacyr, con una revalorización del 2,81%, por el 2,28% que avanza

Grifols. Entre los valores que retroceden,

Acciona Energía se deja un 0,97% y

Unicaja Banco un 0,88%.

Los inversores deben digerir hoy los resultados trimestrales presentados ayer al cierre por

ACS. El grupo que preside Florentino Pérez anunció que el beneficio neto atribuible en los primeros 9 meses de 2023 ascendió a 576 millones de euros, un 19,9% más queel año anterior.. El beneficio por acción de la compañía creció un 24,1% hasta alcanzar los 2,22 euros.

El beneficio bruto de explotación (EBITDA) del Grupo alcanzó los 1.425 millones de euros, un 12,8% más que el año anterior. El beneficio neto de explotación (EBIT) se sitúa en los 972 millones de euros, un 15,8% más que el año anterior. Mientras, las ventas en los primeros nueve meses del año se situaron en los 26.395 millones de euros, creciendo un 7,6% respecto al año pasado.

Tras estas cuentas, los analistas de Jeffereis han decidido elevar el precio objetivo de las acciones de

ACS hasta los

34,20 euros, desde los 33 euros anteriores. Ayer los títulos de la constructora cerraron en 33,78 euros.

En el sector financiero, las miradas se dirigen a

Unicaja Banco, que celebra hoy una junta general extraordinaria de accionistas en la que se someterá a votación

la ratificación del nuevo consejero delegado de la entidad, Isidro Rubiales, así como de los cuatro nuevos consejeros independientes Rocío Fernández, Antonio Carrascosa, Inés Guzmán y Nuria Aliño.

Unicaja también llevará ante sus accionistas el dejar sin cubrir la vacante de consejero que dejó el representante de Oceanwood, David Vaamonde, después de que en agosto el fondo redujese del 7% al 0,35% su participación en la entidad. La entidad ha iniciado el proceso de selección de un nuevo consejero independiente pero todavía “no ha podido finalizarse”.

Mientras

Banco Sabadell ha completado su programa de recompra de acciones por un importe total de 204 millones de euros, que se ha extendido durante un total de cuatro meses. En este período se han adquirido un total de 186,74 millones de acciones propias, que son representativas de aproximadamente el 3,32% del capital social de la entidad.

También es protagonista de la mañana

IAG (Iberia). Según publica hoy Expansión, el escándalo político de Portugal tras la dimisión del primer ministro y la convocatoria de elecciones, retrasa los planes de IAG para entrar en TAP.

En el

Mercado Continuo, los inversores tendrán que vigilar a

Vidrala. Los analistas de Citi le suben la recomendación al valor a neutral desde vender, en un movimiento en el que le elevan también el precio objetivo a 75 euros por acción, desde los 70 euros anteriores. Ayer Vidrala cerró en 75,10 euros.

En la agenda macroeconómica, los inversores han desayunado con los datos del IPC de España de octubre, que se situó en su tasa interanual en el 3,5%, tal y como apuntó el indicador adelantado. No obstante, el plato fuerte de la jornada será el IPC de octubre de EEUU, que se conocerá esta tarde. El consenso de analistas espera que la tasa de crecimiento interanual del IPC general baje hasta el 3,3% (3,7% en septiembre), y que el IPC subyacente se mantenga sin cambios en el 4,1%.

“Si bien la inflación se ha reducido drásticamente desde sus recientes picos del ciclo en las principales economías desarrolladas, a partir de ahora va a ser mucho más complicado llevarla hasta el objetivo del 2% establecido por los bancos centrales, especialmente en lo que hace referencia a su componente subyacente, que excluye los precios más volátiles, como son los de los alimentos no procesados y los de la energía”, avisa Juan J. Fernández-Figares, de Link Gestión. “Es por ello que la publicación del IPC estadounidense es tan relevante para unos inversores que están muy pendientes de la evolución de esta variable de cara a determinar si los bancos centrales pueden dar por acabado el proceso de alzas de tipos y cuándo podrían comenzar a rebajar sus tasas oficiales”.

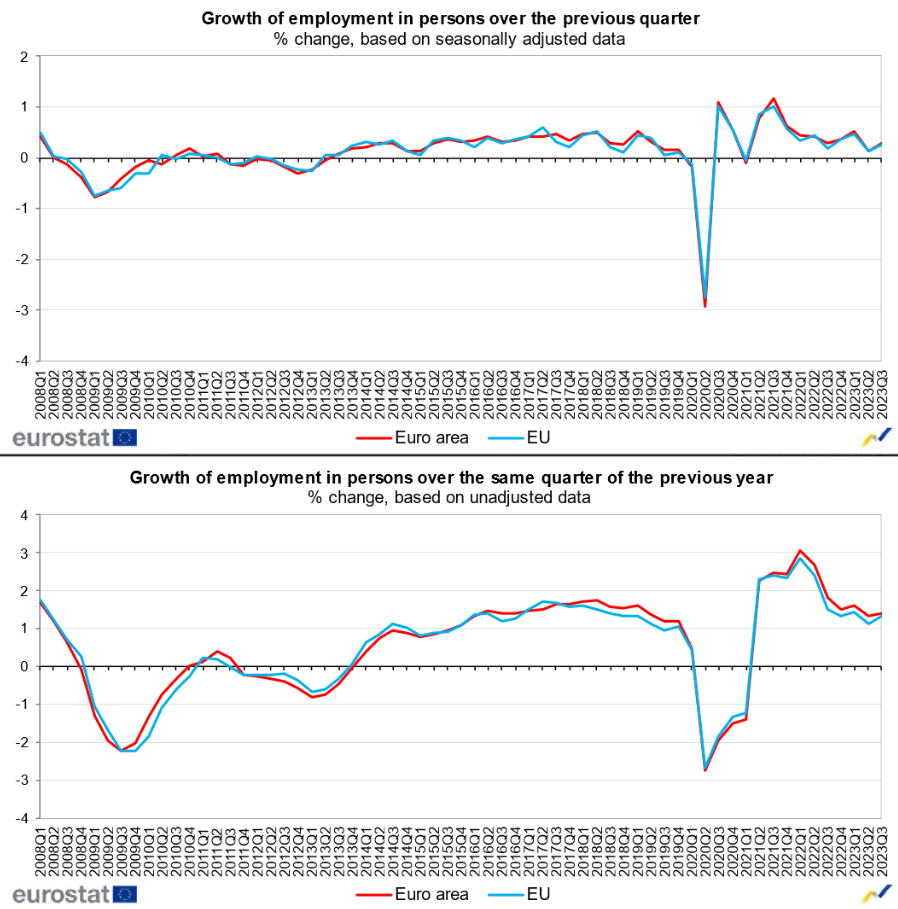

También hemos conocido el PIB de la eurozona, que cayó un 0,1% en términos intertrimestrales en el tercer trimestre, según su segunda estimación del indicador. El empleo en la zona euro sube un 0,3% en el tercer trimestre, 1,4% más que en comparación con el tercer trimestre de 2022

Por su parte, el índice alemán de confianza inversora ZEW sube a 9,8​ en noviembre.

Las bolsas asiáticas subieron antes de la publicación de un informe crucial sobre la inflación en EEUU y mientras que el frágil yen rozaba mínimos de un año, situándose de nuevo en la zona de intervención.

El Nikkei 225 de Tokio ha avanzado un 0,34% hasta marcar 32.695 puntos. Ayer, Wall Street cerró con signo mixto, con el

DOW JONES logrando cerrar en positivo, pero el Nasdaq y el S&P 500 sucumbiendo finalmente a los números rojos.

En los mercados de materias primas, los precios del petróleo avanzan tras una jornada ayer de menos a más. Contribuye a ello un reciente informe de la OPEP en el que los analistas del cártel defienden que los fundamentales del mercado del petróleo se mantienen sólidos y culpan a los especuladores, que han vendido en los mercados de futuros cerca de 200 millones de barriles en las últimas semanas, de la reciente caída del precio de esta materia prima. Además, en su informe la OPEP revisó ligeramente al alza sus expectativas de crecimiento de la demanda para 2023, mientras que mantuvo sus predicciones relativamente optimistas para 2024.

Los futuros del

Brent de referencia en Europa avanzan un 024% hasta los 82,72 dólares, mientras que

el West Texas estadounidense se paga a 78,45 dólares por barril, subiendo otro 0,24%.

En la renta fija, la rentabilidad del bono español de deuda a diez años se sitúa en el 3,756%, dejando la prima de riesgo respecto a su homólogo alemán en 104,4 puntos. Hoy el Tesoro Público realiza una nueva subasta de letras a corto plazo. Mientras, en EEUU el bono de referencia a diez años ofrece un rendimiento en el mercado secundario de un 4,624%.

El euro sube un 0,24% frente al dólar hasta dejar el cruce en 1,0723 dólares por cada moneda comunitaria. (Cotización

Euro Dólar)

Fuente.- Estrategias de Inversión