ANÁLISIS MACRO Y MICRO

"No creemos que el BCE baje tipos de septiembre. Este escenario favorece a los bancos españoles"

Manuel Pinto, gerente de XTB analiza la situación de los mercados en un momento clave a nivel electoral tanto en Reino Unido como en Francia.

https://youtu.be/bBPfdyBMTr0

Estamos pendientes de los resultados electorales en Europa, Reino Unido hoy y Francia el fin de semana. ¿En qué situación se encuentran tanto el Ft-100 como el CAC-40 en el momento actual?

En Reino Unido la situación parece más clara, el partido laborista con más del 35% de la estimación de voto, parece que será el triunfador a pesar de que los últimos días algunos diputados del partido reformista se han pasado al partido conservador para que haya una ventaja inferior de cara al resultado electoral. Y ahí vemos dos corrientes: 1) la libra e incluso los bonos podrían considerarse activo refugio ante la inestabilidad política de Europa y Francia y, por otro lado, 2) las promesas del partido laborista que podría llevar a un incremento de gastos, de la deuda, algo que ya hemos visto con el gobierno de Liz Truss ya en 2022 y el castigo del mercado ante unas promesas que elevaron la primera de riesgos a niveles históricos.

De momento creemos que han aprendido de todo aquello y que podríamos ver que la libra se aprecia y los bonos de los Gilts sean oportunidad de compra interesante de cara los próximos movimeses. Además teniendo en cuenta que el Banco de Inglaterra podría recortar tipos el próximo 1 de agosto, pero aunque se estima con un 60% de probabilidades que lo haga en esa fecha, creemos que lo aplazará a septiembre pero sea cuando sea, puede dejar oportunidades atractivas en renta fija.

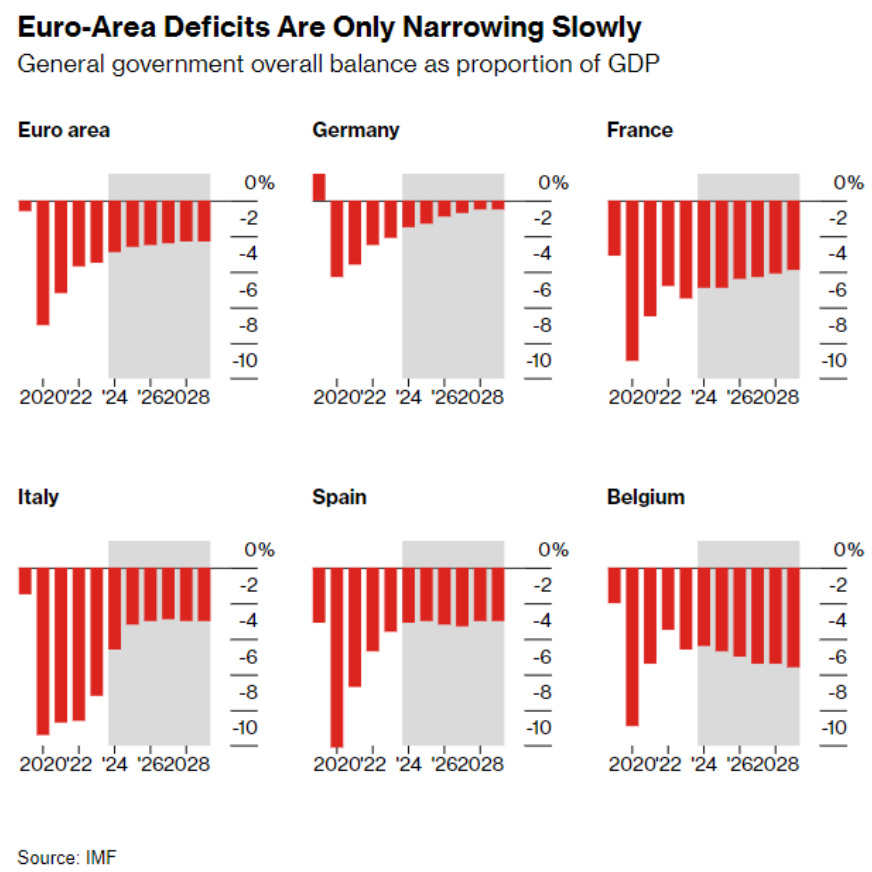

En Francia, el panorama es peor por la incertidumbre sea cual sea el resultados. Lo más probable es que haya un escenario complicado bien con una mayoría absoluta de la extrema derecha, con más de 289 escaños, que deja en duda la política de la Unión Europea y el tema del gasto público y el incremento de la deuda. Pero también es posible que haya una situación en la que LePen no consiga la mayoría absoluta, que sea un país dividido o fragmentado y que derive en mucha incertidumbre lo que podría originar nuevas subidas en los diferenciales de los bonos franceses y alemanes.

Entre ambas regiones, más estabilidad en Reino Unido y más potencial también en esta economía.

¿Cambia algo la situación del IBEX 35 con la superación de los 11000 puntos?

No creemos que cambie tanto la superación de la resistencia clave como que vemos un escenario diferente respecto a comienzos de año y sobre todo por un escenario de tipos de interés más altos durante más tiempo en Europa. El escenario actual en el que vemos cómo la inflación (general) ha tenido un pequeño repunte a la baja, no así la subyacente ni de servicios, y si a esto le sumamos inflación salarial que no se veía en Alemania desde los ´90 y que la masa monetaria sigue creciendo, los datos macro han mejorado…hay una estabilidad económica, una desaceleración de la inflación sin tirar cohetes que nos permite pensar que el recorte de tipos que vimos en el pasado mes de junio no era la medida que se tenía que haber tomado.

No tenemos claro que haya recortes de tipos en septiembre y es un escenario propicio para los bancos. Ha venido esta situación de inestabilidad en Francia pero el entorno para el sector bancario, que ha reportado ingresos basados en una caída de tipos progresivos no será así y mientras la situación económica siga estable ya los márgenes de intereses sigan creciendo, es un escenario favorable para el sector.

Grifols sigue reaccionando al alza a la noticia de ayer de que la entidad vinculada a la familia Grifols, Scranton, ha conseguido refinanciar deuda. Tenemos al título en los 8,58 euros.

La volatilidad está siendo el calificativo que se podría definir desde la publicación del informe de Gotham. Igual que Solaria, que está sufriendo con la subida de los intereses de la deuda, seguimos teniendo dudas. Para nosotros los impedimentos para generar flujos de caja nos hacen pensar que igual la situación actual no es tan positiva aunque haya dicho que hay nuevos fármacos que pueden salir a la salud o tiene la aprobación de la FDA en algunos medicamentos. Eso, junto con la venta de la filial en China le ayudará a tener más efectivo. Pero es un valor que nos deja dudas y creemos que en la situación actual hay mejores oportunidades en otros sectores como la banca.

Estamos en la antesala de los resultados empresariales en nuestro país, ya ha comenzado en Europa y EEUU. ¿Qué prevé para este segundo trimestre?¿Cree que veremos alguna sorpresa?

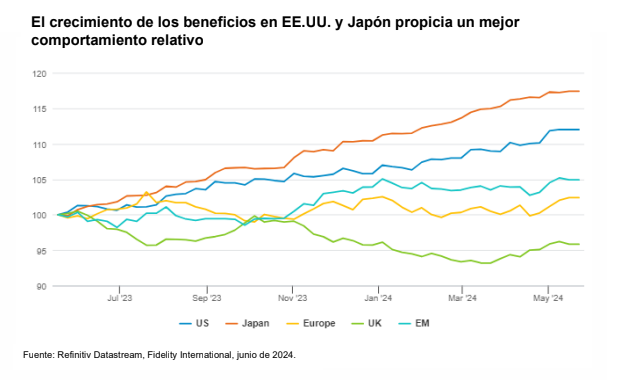

Los resultados han sido uno de los principales catalizadores en Wall Street, la IA y la evolución de las compañías tecnológicas han sido el principal catalizador para romper hasta 32 veces máximos históricos este año en el S&P 500. En cuanto a beneficios empresariales, los magníficos 7 ha tenido crecimientos exponenciales que cada vez irán a menos porque comparativamente ese crecimiento, sobre todo ligado a compañías de IA, irá a menos. Se estima que el crecimiento de los beneficios de las 7 Magníficas se reducirá del 52% al 25% mientras que las 493 empresas restantes podrían ver como los ingresos bajan. En cualquier caos creemos que los resultados seguirán impulsando al selectivo y sobre todo pendientes de la semana del 22 de julio, cuando publicarán compañías como Alphabet, Amazon, Microsoft….el 47% de la capitalización del mercado americano.

En España los bancos serán los protagonistas de esta temporada, las energéticas seguirán sufriendo y a nivel puntual el turismo puede sorprender al alza, pendientes de

IAG y por último, la compañía más fuerte del selectivo,

Inditex , con un peso del 15% en el Ibex 35 que ha sorprendido al alza en los últimos trimestre y es algo que puede ser positivo.

Fuente.- Estrategias de Inversión