#8806

Dancausa (Bankinter) se muestra escéptica con las fusiones por su desgaste económico y humano

Buenas tardes.

La consejera delegada de Bankinter, María Dolores Dancausa, ha vuelto a mostrarse escéptica con las fusiones bancarias y ha avisado de que la oportunidad que brindan tiene que ser "absolutamente excepcional" para que compense el desgaste económico y humano que conllevan.

Así lo ha puesto de manifiesto durante el 'XII Encuentro del sector financiero' organizado por KPMG y 'Expansión', en el que ha resaltado que, en una primera etapa, las fusiones generan momentos de dificultad para los que las hacen y de oportunidad para los de fuera.

"Es verdad que en una etapa posterior, si las cosas se han hecho bien, es posible que se pueda sacar provecho. Al final, la oportunidad tiene que ser absolutamente excepcional para que compense, por todo el desgaste económico y humano que esas decisiones conllevan", ha explicado Dancausa, quien ha justificado así que Bankinter haya limitado sus adquisiciones.

Por todo ello, la consejera delegada se ha mostrado escéptica sobre las bondades de la consolidación. "Creo que solo tienen sentido si aportan valor, si te permiten llegar a nuevos territorios y si encajan con tu modelo de negocio porque, si no, creo que te estás equivocando", ha apostillado.

A la pregunta sobre si estas fusiones están facilitando que Bankinter gane cuota de mercado, Dancausa ha explicado que el banco solo mira a sus competidores para fijarse en aquello que hacen bien y no en sus debilidades.

Además, la directiva ha descartado que Bankinter sea un banco que va a contracorriente y ha explicado que la entidad es más moderada en épocas de bonanza, lo que le permite que cuando llegan tiempos difíciles "no tenga que dar marcha atrás tan rápidamente como pueden hacer los demás".

Durante su intervención, Dancausa también ha puesto en valor que contar con un accionista de referencia supone "un elemento adicional de vigilancia que obliga a que las cosas sean más eficientes y más ortodoxas", así como a mirar el largo plazo. "Si tiene que mandar uno, prefiero que mande el dueño, por todo lo que se está jugando", ha apuntado.

PIDE INCENTIVAR INICIATIVAS EMPRESARIALES GENERADORAS DE EMPLEO

Dancausa cree que la recuperación será más lenta de lo previsto y que las noticias relacionadas con la nueva cepa de coronavirus no ayudan a generar tranquilidad. Aunque ha querido mostrarse "positiva", ha avisado de que la recuperación requiere que todos los actores trabajen para ello.

"Creo que los fondos europeos nos tienen que ayudar a ello. Esperemos que de verdad sean equitativos en el reparto y que la banca juegue un papel absolutamente fundamental en la capilarización de los fondos, o sería un gran desperdicio", ha asegurado.

Asimismo, ha reclamado que el Gobierno contribuya con la puesta en marcha de políticas que impulsen iniciativas empresariales que generen empleo.

La consejera delegada de Bankinter no está preocupada por la evolución de la morosidad, dado que la entidad está preparada y ha realizado "enormes" provisiones, aunque seguirá de cerca la evolución de los créditos ICO y de los ERTE.

Fuente: EUROPA PRESS

P.D: Totalmente de acuerdo con su opinión acerca de la concentración bancaria y las fusiones.

Un saludo!

La consejera delegada de Bankinter, María Dolores Dancausa, ha vuelto a mostrarse escéptica con las fusiones bancarias y ha avisado de que la oportunidad que brindan tiene que ser "absolutamente excepcional" para que compense el desgaste económico y humano que conllevan.

Así lo ha puesto de manifiesto durante el 'XII Encuentro del sector financiero' organizado por KPMG y 'Expansión', en el que ha resaltado que, en una primera etapa, las fusiones generan momentos de dificultad para los que las hacen y de oportunidad para los de fuera.

"Es verdad que en una etapa posterior, si las cosas se han hecho bien, es posible que se pueda sacar provecho. Al final, la oportunidad tiene que ser absolutamente excepcional para que compense, por todo el desgaste económico y humano que esas decisiones conllevan", ha explicado Dancausa, quien ha justificado así que Bankinter haya limitado sus adquisiciones.

Por todo ello, la consejera delegada se ha mostrado escéptica sobre las bondades de la consolidación. "Creo que solo tienen sentido si aportan valor, si te permiten llegar a nuevos territorios y si encajan con tu modelo de negocio porque, si no, creo que te estás equivocando", ha apostillado.

A la pregunta sobre si estas fusiones están facilitando que Bankinter gane cuota de mercado, Dancausa ha explicado que el banco solo mira a sus competidores para fijarse en aquello que hacen bien y no en sus debilidades.

Además, la directiva ha descartado que Bankinter sea un banco que va a contracorriente y ha explicado que la entidad es más moderada en épocas de bonanza, lo que le permite que cuando llegan tiempos difíciles "no tenga que dar marcha atrás tan rápidamente como pueden hacer los demás".

Durante su intervención, Dancausa también ha puesto en valor que contar con un accionista de referencia supone "un elemento adicional de vigilancia que obliga a que las cosas sean más eficientes y más ortodoxas", así como a mirar el largo plazo. "Si tiene que mandar uno, prefiero que mande el dueño, por todo lo que se está jugando", ha apuntado.

PIDE INCENTIVAR INICIATIVAS EMPRESARIALES GENERADORAS DE EMPLEO

Dancausa cree que la recuperación será más lenta de lo previsto y que las noticias relacionadas con la nueva cepa de coronavirus no ayudan a generar tranquilidad. Aunque ha querido mostrarse "positiva", ha avisado de que la recuperación requiere que todos los actores trabajen para ello.

"Creo que los fondos europeos nos tienen que ayudar a ello. Esperemos que de verdad sean equitativos en el reparto y que la banca juegue un papel absolutamente fundamental en la capilarización de los fondos, o sería un gran desperdicio", ha asegurado.

Asimismo, ha reclamado que el Gobierno contribuya con la puesta en marcha de políticas que impulsen iniciativas empresariales que generen empleo.

La consejera delegada de Bankinter no está preocupada por la evolución de la morosidad, dado que la entidad está preparada y ha realizado "enormes" provisiones, aunque seguirá de cerca la evolución de los créditos ICO y de los ERTE.

Fuente: EUROPA PRESS

P.D: Totalmente de acuerdo con su opinión acerca de la concentración bancaria y las fusiones.

Un saludo!

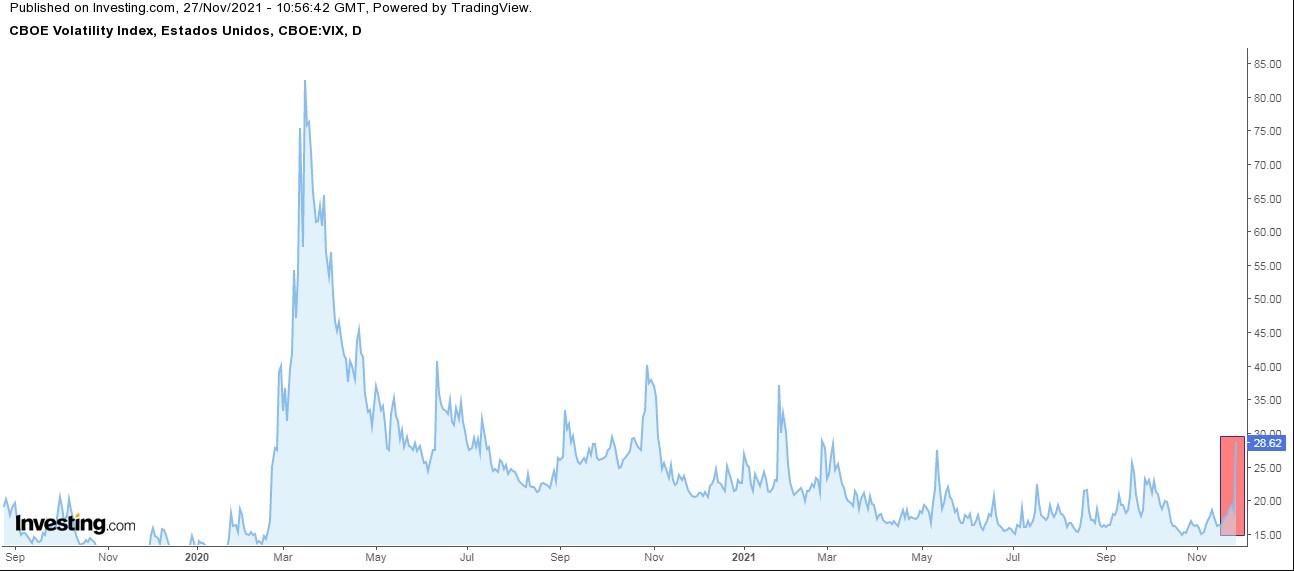

Mañana sabré explicar lo que ocurrió hoy