Las

'big tech' comienzan a rendir cuentas ante el mercado. Tras las cifras de

Netflix y

Tesla, este martes (tras el cierre de Wall Street) llega el turno de

Microsoft y

Alphabet, propietaria de

Google, que darán a conocer sus resultados trimestrales en un momento crítico para las bolsas, con los

rendimientos de los bonos en máximos de 2007 y con la incertidumbre sobre

cuándo la Reserva Federal (Fed) alcanzará el

pico en las subidas de los tipos de interés.

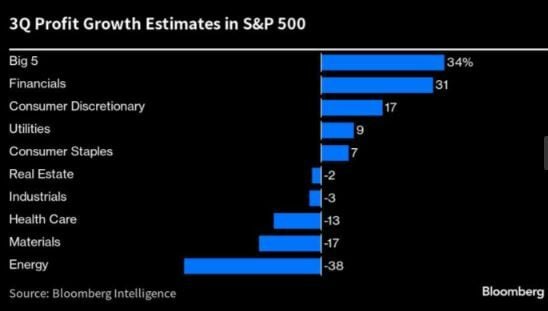

En este contexto, los informes de ganancias de las tecnológicas se han convertido en el foco de atención de los inversores debido a la influencia que los 'Siete Magníficos' tienen sobre los índices estadounidenses y ante los posibles movimientos que puedan ejercer sobre ellos.

"Las estimaciones de beneficios siguen siendo positivas en general y unas cifras mejores de lo esperado podrían ayudar a aliviar las preocupaciones actuales y revertir el potencial bajista", señala Duc Nam Pho, director de Kama Capital.

Del mismo modo, todas las miradas estarán puestas sobre los datos que proporcionen sobre inteligencia artificial, industria publicitaria e ingresos del segmento de la nube.

MICROSOFT Y LA INTELIGENCIA ARTIFICIAL

Para Microsoft, las previsiones del consenso son optimistas y se espera una aceleración notable, tanto en los ingresos como en los beneficios.

"Las expectativas son optimistas, ya que se prevé que Microsoft continúe su tendencia de recuperación en los ingresos y los beneficios, en consonancia con los dos trimestres anteriores", explica Sergio Ávila, analista sénior de mercado de IG.

En el cierre del primer trimestre de su año fiscal 2024, las estimaciones indican que los ingresos van a aumentar en un 8,7% con respecto al año anterior, alcanzando los 54.480 millones de dólares.

Además, se pronostica un aumento del 12,8% en las ganancias por acción (BPA), hasta los 2,65 dólares, en comparación con los 2,35 dólares del primer trimestre de 2023. El margen de ganancias antes de intereses, impuestos, depreciación y amortización (EBITDA) también se prevé que mejore, subiendo al 51,9% en comparación con el 48,5% del año anterior.

"Microsoft tiene un historial sólido de superar las expectativas del mercado, lo que añade un nivel adicional de confianza en estos pronósticos. Ha superado las estimaciones de ingresos en 17 de los últimos 20 trimestres, y solo una vez (en el cuarto trimestre de 2022) no cumplió con las expectativas de ganancias", añade Ávila.

Dentro del informe de la tecnológica, los aspectos clave serán el segmento de la nube (Azure) y la inteligencia artificial (IA). En este sentido, cabe destacar que Microsoft está dedicando el 13% del Capex a la IA en 2023, la mayor cantidad entre los principales proveedores de servicios en la nube.

Respecto al 'cloud computing', que ha experimentado una desaceleración en su crecimiento en los últimos trimestres, se espera que revierta esta tendencia y registre un crecimiento más fuerte, lo que podría impulsar el optimismo y demostrar la resiliencia de los esfuerzos de transformación digital de la empresa.

Por otro lado, la demanda de computadoras personales (PC) va a seguir siendo un desafío para Microsoft, con la previsión de un cuarto trimestre consecutivo de contracción interanual. Sin embargo, las expectativas moderadas podrían dejar espacio para sorpresas positivas, especialmente a medida que se espera que los envíos mundiales de PC vuelvan a crecer en 2024, según la Corporación Internacional de Datos (IDC).

Asimismo, las suscripciones comerciales para el asistente de

IA Copilot de Office 365, que comenzarán el 1 de noviembre a un precio de 30 dólares al mes por usuario, abrirán una

oportunidad potencial de ingresos multimillonarios en los próximos años, y es probable que las primeras ideas lleguen el próximo trimestre.

ALPHABET Y LA NUBE

En el caso de Alphabet, los pronósticos también son positivos gracias al impulso de su motor de búsqueda y el rendimiento de la nube.

Para los ingresos de la matriz de Google se anticipa una reaceleración hasta los 63.130 millones de dólares, lo que supone una mejora del 10,2% en comparación con el año anterior, con un crecimiento del beneficio por acción (BPA) del 36,8%, hasta los 1,45 dólares por título.

Igualmente, el segmento de la publicidad de Alphabet registrará una recuperación, con un incremento del 5,4% hasta los 42.600 millones de dólares, a medida que Google comienza a "construir la próxima gran evolución en la búsqueda" con integraciones de IA que impulsan un mayor retorno de la inversión.

Otro de los puntos bajo la lupa es Google Cloud, después de registrar dos trimestres consecutivos de rentabilidad operativa, con un margen operativo que alcanzó casi el 5% en el trimestre anterior. Los ingresos de Cloud se estabilizaron en un crecimiento interanual del 28% tanto en el primer como en el segundo trimestre, ya que la plataforma sigue siendo una opción líder para el entrenamiento de modelos de IA generativa.

No obstante, a medida que las empresas redoblan su apuesta por la inteligencia artificial, Google Cloud se verá aún más beneficiado gracias a sus modelos de lenguaje como Bard y a sus ofertas de IA generativa, incluido el recientemente lanzado Duet AI.

La plataforma YouTube ha experimentado un crecimiento, sobre todo en YouTube Shorts, y los esfuerzos por estrechar las relaciones con los creadores de contenidos han sido provechosos. Esto ha contribuido al crecimiento de Otros ingresos de Google, estimados en 7.960 millones de dólares, un 15,5 % más que el año anterior.