#361

¿El patrón de giro del S&P 500 significará el inicio de una importante corrección?

La creciente volatilidad del mercado de valores ha creado un entorno de trading muy difícil para los inversores. Y aunque las acciones se mantienen elevadas, varios índices e indicadores clave muestran cautela.

La semana pasada, destacamos una importante proporción de acciones tecnológicas que se tambaleaba. Y hoy, nos enfocamos en el mercado de valores general a través del índice S&P 500.

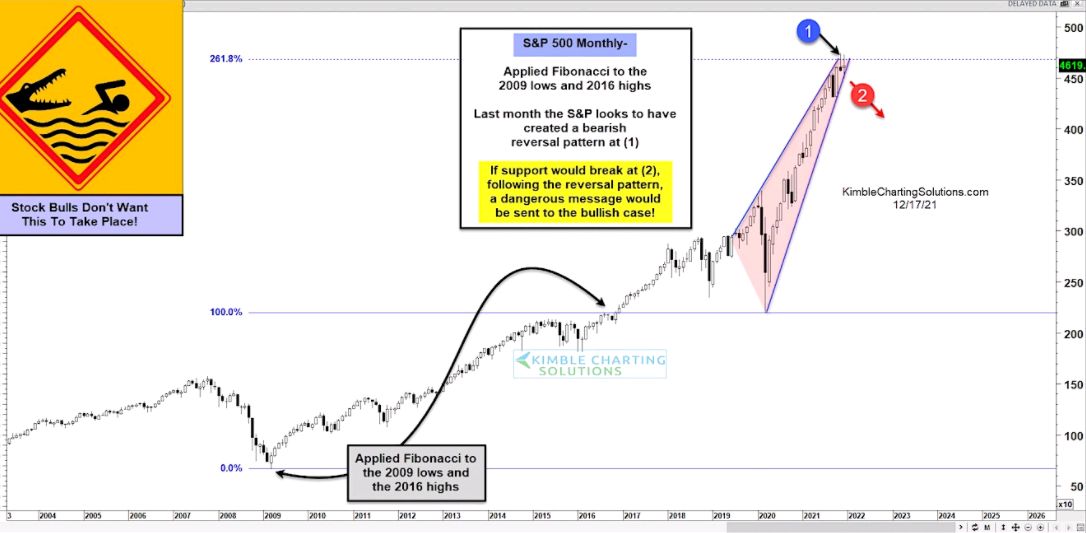

En el gráfico "mensual" del S&P 500, se puede ver fácilmente el fuerte movimiento alcista desde el nivel mínimo por el coronavirus. El movimiento ha sido tan pronunciado que la tendencia alcista tiene poco margen de error ... y el patrón del movimiento ha tomado la forma de un patrón de cuña ascendente bajista. Como puede ver, la pauta se está estrechando y el precio se moverá de una forma u otra.

Más importante, y preocupante, es que el S&P 500 creó un patrón de reversión bajista el mes pasado en (1). Y esto ocurrió justo en el nivel de extensión de Fibonacci 261.8. Esto no solo crea una fuerte resistencia por encima, sino que también aumenta las preocupaciones en torno a este patrón de cuña ascendente.

Si el soporte se rompiera en (2), siguiendo este patrón de reversión, se enviaría un mensaje peligroso a los inversores. En resumen, ¡los alcistas del mercado de valores no quieren que esto suceda! ¡Manténganse al tanto!.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.