Es una tendencia creciente de la que ya habló en mayo el Banco de España en su Revista de Estabilidad Financiera: "Una moneda digital de un banco central mayorista (CBDC, por sus siglas en inglés) integrada en una red de Libro Mayor Distribuido (DLT) podría resultar en una mayor eficiencia, transparencia y trazabilidad en operaciones multidivisa".

Una CBDC le daría a quien la posea, ya sea una empresa, una persona o un gobierno, un derecho directo sobre ese banco central, lo mismo que el efectivo físico. Y podría ampliar el acceso al sistema bancario para las personas que actualmente están bloqueadas por las altas tarifas u otras barreras.

También podría ser una forma más eficiente de distribuir los pagos del gobierno, como los enviados a los hogares durante la pandemia, y posiblemente los desembolsos más rutinarios, como los cheques mensuales del Seguro Social.

Como explica el economista y exministro de finanzas griego Yanis Varoufakis, gran defensor de las CBDC: "Una arquitectura de registro distribuido será inmune a intentos de intrusión informática o daños físicos. Y, como la cantidad de dinero la fijará el banco central, no habrá necesidad de procesos de minería como los del bitcoin, que demandan un consumo de electricidad peligroso para el planeta. Además, con esta modalidad todos sabrán cuánto dinero hay en el sistema (con lo que el banco central no podrá inflacionar la economía en forma encubierta) y se mantendrá el anonimato".

Para muchas personas recibir directamente, de forma inmediata y sin cargos de ningún tipo, el cobro de la pensión o el pago de una subvención desde el banco central a su "billetera" en el móvil supone una gran ventaja.

Por otra parte, existe un cierto recelo del sector financiero comercial, que puede ver sus funciones limitadas tras años de reestructuración y pérdida de rentabilidad, y cierta inquietud por quien cree que pueda suponer el fin del dinero en efectivo y con él, un control total del Estado.

¿Un riesgo para los bancos?

Fitch Ratings advirtió recientemente que la adopción generalizada de las CBDC podría perturbar los sistemas financieros si no se gestiona adecuadamente. Los riesgos incluyen el flujo repentino de fondos hacia los CBDC y fuera de los depósitos bancarios.

El Banco de Pagos Internacionales reconoce: "Una CBDC directa implicaría un gran trasvase de tareas (y costes) asociados con actividades con la gestión de usuarios desde el sector privado al banco central, un cambio de este tipo provocaría que el banco central se alejara de su rol al mando de la política económica para ser como una institución ligera y centrada en el público".

Para evitar un desplome de la actividad bancaria ha recomendado de manera generalizada que las CBDC cuenten con un sistema dual en el que los bancos comerciales sean los encargados de comercializar dicha divisa y relacionarse con los ciudadanos.

Sin embargo, hay quien está encantado con el daño que se le puede hacer a la banca. Esto es lo que opina Varoufakis: "Cuando uno paga una taza de café con la tarjeta de débito o transfiere dinero a otra cuenta, la transacción pasa por un sistema digital que es propiedad exclusiva de los bancos. Un cártel lucrativo ocupa el lugar de lo que debería ser un servicio público, como la provisión de carreteras o alcantarillados".

"Que la sociedad dependa de los bancos para tener un sistema de pagos implica que desde 2008 (y más aún durante la pandemia) los bancos centrales han estado transfiriendo dinero a los ultrarricos a través de los bancos privados mientras el resto sufría estancamiento y austeridad".

Rivalidad con las criptos

Hay una cierta obsesión entre los bancos centrales que se han manifestado a favor de crear monedas digitales en diferenciarse totalmente de las criptomonedas, a las que tienen siempre muy presente, aunque sea para criticarlas.

Por ejemplo, Brainard (de la Fed) cree que, "a medida que proliferan nuevas formas de dinero privado como las stable coins, una CBDC patrocinada por la Fed podría ser una alternativa segura para los consumidores y las empresas porque es posible que los emisores privados no siempre puedan cumplir con sus pasivos, mientras que la Fed siempre puede hacerlo".

Después de varios ataques al bitcoin del propio gobernador del Banco de Inglaterra, Andrew Bailey, su director de fintech, Tom Mutton, ha declarado que la tecnología detrás de las monedas digitales del banco central (en este caso la libra digital) podría ser "decenas de miles de veces más eficiente por transacción" que la creación de Satoshi Nakamoto.

También es el caso de Varoufakis: "El bitcoin es una alternativa pésima. De sus muchos defectos, el más notorio es la imposibilidad de ajustar la oferta de la criptomoneda en función de la actividad económica. Si se hubiera extendido su uso antes de la pandemia, los gobiernos no podrían dar apoyo a trabajadores y empresas afectados por las cuarentenas".

Desde el mundo cripto hay una cierta indiferencia, ya que están de acuerdo en que, aunque basadas en una tecnología similar, poco tienen que ver con las criptomonedas, ya que estas no dependen de ningún Estado.

Una herramienta contra nuevos actores

Fabio Panetta, el miembro italiano de BCE, defiende que un euro digital ayudaría a mantener abierta la competencia y estimularía la innovación al tiempo que fortalecería la autonomía y la resiliencia financiera de Europa y, además, señala otra ventaja.

Él cree que es importante evitar que el mercado europeo de pagos minoristas esté dominado "por un puñado de agentes no europeos" que podrían ser relativamente inmunes al escrutinio y la supervisión de las autoridades del Viejo Continente.

También recuerda que un pequeño número de empresas no europeas ya dominan algunas partes del mercado de pagos minoristas, como tarjetas de crédito y pagos en línea, advirtiendo de que en el futuro el papel de las grandes empresas tecnológicas podría llegar a ser muy significativo en los servicios financieros.

Claramente esto es un aviso contra las multinacionales norteamericanas que, o bien ya están en el negocio financiero (¿Paypal?) o bien tienen planes de hacerlo (¿Google?). Y es que, como apunta Varoufakis, "quien controla las transacciones, los tipos de interés y la creación de dinero controla la política".

Factores geopolíticos

El dólar es la moneda de reserva mundial, lo que otorga al gobierno de Estados Unidos un estatus privilegiado como prestatario en los mercados globales. Representaba casi el 60% de las reservas internacionales oficiales de divisas a fines de 2020, según datos del Fondo Monetario Internacional. El yuan chino, por el contrario, representa solo el 2,25%.

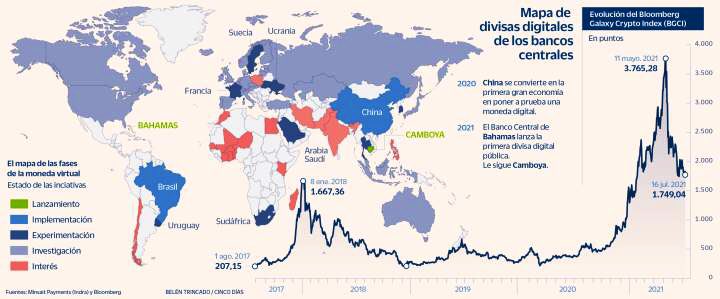

Es por eso que asusta en Occidente que el país que más ha avanzado en la posible implantación de una CBDC sea China. De hecho, ya han hecho una prueba piloto.

En la ciudad de Suzhou se entregaron el equivalente a 7 euros en moneda digital a 181.000 consumidores, dinero gratis en carteras digitales para gastar en tiendas específicas durante cinco días. Fue solo una prueba que formaba parte de una mayor que envolvía a 500.000 consumidores en 11 regiones chinas y tuvo un tremendo éxito.

Para usar el dinero los usuarios sólo tenían que descargar una aplicación: una cartera digital. Con ella podían comprar en miles de tiendas participantes y recibir descuentos. La tecnología que hay por detrás es una cadena de bloques autorizada, lo que significa que el Banco Popular de China decide quién puede usarla.

Sus defensores sólo le vieron ventajas: no hay tarifa de servicio, la velocidad de los pagos puede ser más rápida que con métodos tradicionales, no hay necesidad de bancos, está respaldada por el gobierno (la emisión de yuanes digitales es la misma que la emisión de efectivo en circulación) y no dependería del dólar en las transacciones internacionales, tendría más libertad y no sería necesario el SWIFT.

Pero lo que inquieta al resto de bancos centrales es que esta moneda no se usará solo dentro de China, están preparando una plataforma para hacer que la moneda sea internacionalmente viable, y aunque ese paso pueda retrasarse aún años, está más adelantado que los demás.

Como ocurre en otros aspectos, China puede ir más deprisa al tener un gobierno autoritario sin un equilibrio de poder que modere la acción del Ejecutivo. Por ejemplo, preguntado Powell por si la Fed podría crear una CBDC, este reconoció que estaban estudiándolo pero que se necesitaría la aprobación del Congreso.

BCE y la Fed lo apoyan como complemento

Pese a que la decisión sobre si la zona euro desarrollará y lanzará un euro digital se halla todavía en un horizonte muy lejano -a tres o cuatro años vista según ha avanzado la misma presidenta del BCE, Christine Lagarde-, el supervisor monetario europeo está desarrollando un modelo teórico y tecnológico en el que se podría basar la futura moneda.

Y debe ser "un complemento y no un sustituto" del euro tal y como lo conocemos, en palabras de Mayte Arráez, adjunta de la división de apoyo a infraestructuras de mercado del BCE.

Jens Weidmann, el representante alemán en el BCE, cree que el euro digital debería tener características limitadas al principio y añadir funcionalidades adicionales más adelante. El gobernador del Banco de España, Pablo Hernández de Cos, también expresa mesura al tratar de este tema.

Lo mismo ha afirmado Powell, de la Fed: "El diseño de la futura CBDC sobre el dólar se plantearía como complemento, nunca como sustituto del billete estadounidense". Y añade: "[El dólar digital] tiene importantes consideraciones de política monetaria, estabilidad financiera, protección del consumidor, legales y de privacidad y requerirá una reflexión y un análisis cuidadosos, incluidos los comentarios del público y de los legisladores".

Así pues, parece que en unos años tendremos monedas digitales de bancos centrales pero, al menos en Occidente y en un primer momento, no significarán el fin del dinero físico ni el de los bancos. Pero tiene sentido pensar que si cualquiera puede desde su móvil realizar todas las operaciones con sus ahorros directamente, la labor de intermediación de estos, y la necesidad de aquel, quedará en entredicho.