Re: Cobas AM: Nueva Gestora de Francisco García Paramés

A ver quiero decir que no todas las entradas han sido en el momento justo. Si el 5% de TK lo abre a 5 pues la rentabilidad del fondo hubiese sido otra

A ver quiero decir que no todas las entradas han sido en el momento justo. Si el 5% de TK lo abre a 5 pues la rentabilidad del fondo hubiese sido otra

Pronto se sabrá, pero ahora mismo puede estar perfectamente en - 10%. Algo habrá remontado, porque en lo peor de la caída, creo (es intuición y nada más) habrá estado en -12 o -13%.

Pero vaya, perfectamente puede estar al doble de caída que el Selección en lo que llevamos de año.

Las buenas noticias vienen sobre todo por aquí si no me equivoco:

Teekay LNG (NYSE: TGP): Q4 Adj. net income of $33.97M

Revenue of $126.3M (+25.3% Y/Y) beats by $11.33M.

Y los TNK, también mejor de lo esperado.

Teekay Tankers (NYSE:

TNK): Q4 EPS of -$0.03 beats by $0.04.

Revenue of $105.23M (-14.6% Y/Y) beats by $15.76M.

Y finalmente, TOO

Teekay Offshore Partners (NYSE: TOO): Q4 Adj. net income of $11.3M

Revenue of $295.73M (+7.6% Y/Y) beats by $16.17M.

Todos los resultados por encima de lo esperado.

Estamos en en mismo "barco" nunca mejor dicho....mal detalle que en Cobas no digan el VL del fondo pues lo tiene diario aunque la liquidez sea mensual....en ese detalle Bestinver da mejor servicio pues informa entre-mes del Vl del hedge fund si se les requiere.

Yo creo que voy a entrar ahora, seguro que me equivoco con el timing y el mes que viene me tiro de los pelos viéndolo mas abajo pero por lo menos perderé menos tiempo en darle vueltas al momento de entrada....lo malo que me quedo con pocas balas solo 7% de liquidez mas la de los fondos....a santiguarse como decia el gran Aitor Zarate

Me pillo analisis de Internationa Seaways antes de que la pongan privada

Time To Buy International Seaways?

PRO Pick

|

21 de febrero de 2018 9:27 a.m. ET

|

|

Acerca de: International Seaways (INSW) , Incluye: EURN , GNRT , OSG

Envío y comercio global, Deep Value, ideas cortas, estrategia de cartera

Recibe alertas por correo electrónico

Resumen

International Seaways es una compañía naviera enfocada en activos de petroleros crudos y de productos.

A pesar de un balance limpio y desarrollos positivos, se han negociado con importantes descuentos debido a los obstáculos del sector y la menor familiaridad de los inversores.

El año pasado, INSW pesaba mucho, comprando entre $ 11- $ 14 y vendiendo a $ 22.50.

Creo que la liquidación se ha exagerado considerablemente; Recientemente, he abierto una posición considerable a $ 15.73 con un precio objetivo de $ 22.50.

Este informe revisa sus niveles de valoración y explica por qué creo que $ 22.50 (35% de beneficio) es en realidad un objetivo conservador.

Esta idea fue discutida en mayor profundidad con los miembros de mi comunidad de inversión privada, Value Investor's Edge .

Descripción de la compañía

International Seaways ( INSW ) es una empresa derivada de Overseas Shipholding Group ( OSG ), que comenzó a cotizar el 1 de diciembre de 2016. Inicialmente, la acción sufrió una falta extrema de cobertura, y aprovechamos nuestra primera cobertura exclusiva antes haciendo pública la idea en abril pasado. Compramos entre $ 11 y $ 14, y salimos la primavera pasada a $ 22.50 / sh. Aunque el sector del crudo sigue siendo un desafío y una gran parte de la flota de INSW necesita ser reemplazada, creo que las valoraciones son simplemente demasiado baratas para continuar ignorando.

El valor de activo neto estimado ("NAV") de INSW, que es similar al libro tangible, es más de $ 26 / sh cuando se incluyen las valoraciones de riesgo compartido. Esto significa que INSW cotiza a alrededor del 64% del NAV mientras que la mayoría de los pares se acercan a 90-100% de NAV. Debido a las tasas terribles y el flujo de noticias correspondiente en el sector, mi objetivo actual de precio de "valor razonable" es de $ 22.50 / sh, que es solo el 85% de su valor correcto si se deshicieron de su flota hoy.

INSW tiene una flota actual de 46 buques de propiedad directa, que incluye una compra reciente de seis VLCC de Gener8 Maritime ( GNRT ) como parte de su acuerdo de fusión con Euronav ( EURN ). También poseen el 50% de una empresa conjunta FSO 2x y el 50% de una flota transportadora de GNL de cuatro buques con fletamentos a largo plazo. INSW tiene aproximadamente 29.1 millones de acciones en circulación para una capitalización bursátil de $ 485 millones.

Últimas actualizaciones

Este informe se basa en nuestra cobertura pública anterior y en múltiples actualizaciones en Value Investor's Edge . Recomiendo leer nuestro informe anterior para obtener información adicional.

Aunque INSW aún no ha publicado sus resultados del cuarto trimestre de 2017, recientemente participaron en una conferencia para inversionistas y la presentación asociada contiene información útil. Obviamente, estas son funciones de 'PR' y tienen la intención de dar la mejor luz a la empresa, pero los hechos son reales y el caso de valuación es convincente. He incluido algunos aspectos destacados a continuación:

La renovación de la flota viene bien con la dilución CERO. INSW ha aumentado la flota en un 39% en capacidad de carga, mientras que ha disminuido la edad promedio en dos años, todos con un balance todavía alrededor del 50% de apalancamiento y sin patrimonio nuevo. De hecho, INSW recompró 160k acciones el trimestre pasado, y tengo la esperanza de que veamos cifras mucho mayores para el cuarto trimestre de 2017.

Valor oculto con su joint-venture FSO con Euronav. La empresa conjunta FSO de INSW utiliza dos de los buques más grandes del mundo (solo existen 4 cascos ULCC en total, los otros dos también son propiedad de EURN y INSW) para crear activos nicho de producción costa afuera para servir a Qatar Petroleum. Esta empresa conjunta está libre de deudas y produce $ 72M en EBITDA anual hasta 2022 ($ 36M por socio). Debido a la sólida economía del campo Al Shaheen, es probable que haya un mínimo de una década de potencial de contrato a partir de entonces. Anteriormente valoré el 50% de propiedad de INSW de esta JV en $ 175M en nuestro informe de abril, pero creo que $ 200M es un número más apropiado.

Valor adicional de su asociación con Qatar LNG. INSW y Nakilat Gas (Qatari LNG) poseen cuatro modernos transportistas de GNL con fletamentos fijos a 2032-2033. Bajo suposiciones bastante conservadoras, que incluyen el desguace a los 25 años (estos barcos modernos deberían tener entre 30 y 35 años de servicio), creo que la participación de INSW en esta empresa vale al menos $ 100M.

Compra de gangas de Gener8 y fusión de EURN. INSW recientemente compró seis embarcaciones eco-VLCC para esencialmente bajas valoraciones de todos los tiempos. EURN no quería tener un mayor saldo de la deuda, permitiendo que este acuerdo fluya a uno de los únicos jugadores con capacidad de efectivo y deuda. Euronav se robó toda la atención con sus noticias sobre fusiones , pero INSW hizo quizás la compra de petroleros más inteligente del año.

Los costos de la deuda están bajando incluso con un mayor apalancamiento. El sólido balance de INSW les permitió realizar la compra de GNRT mencionada sin capital fresco, lo que aumentó su apalancamiento financiero. A pesar de que esta transacción agregó deuda, en realidad redujo el costo ponderado de la deuda debido a la modernidad de estos activos y la naturaleza conservadora general de su balance. Incluso después de aumentar el tonelaje en un 39% en un año, INSW todavía tiene uno de los mejores balances de la industria

El apalancamiento de los mercados mejorados es enorme. Incluso con el balance conservador de INSW, todavía tienen una ventaja significativa si las tasas mejoran. Como se muestra en la diapositiva siguiente, una mejora de TCE de $ 10k / día en la flota generaría casi $ 200M en flujo de efectivo, o más de $ 6.60 / sh. Un regreso a los mercados de buques tanque "normales" podría significar fácilmente mejoras de TCE de $ 10- $ 15k / día. En tal escenario, INSW probablemente comandaría $ 40- $ 50 / sh, un retorno de 3x.

Valoraciones actuales de la flota

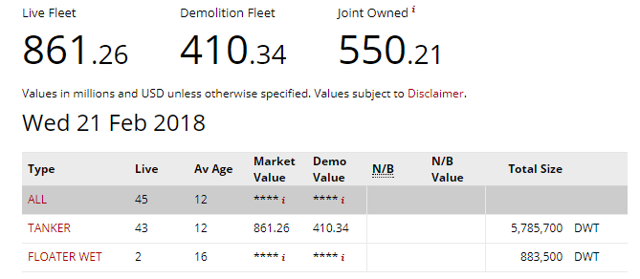

El último informe de

VesselsValue muestra una valoración actual de la flota de $ 861M, que no incluye los seis buques comprados a GNRT por $ 434M, ni las próximas ventas de tres buques tanque por $ 30M. La valoración pro forma de la flota es de casi $ 1.27B. Además, ISW posee el 50% de una empresa conjunta de FSO lucrativa, que actualmente está libre de deudas y alrededor de seis meses en una carta de 5 años. Creo que esta empresa vale al menos $ 200M como se describió anteriormente. También poseen el 50% de una empresa de GNL con Qatar Gas, que anteriormente he valorado a un mínimo de $ 100 en función de los flujos de efectivo futuros esperados.

Revisión del balance

A partir de su informe Q3-17 , INSW tenía aproximadamente $ 411 millones en deuda neta. Posteriormente vendieron $ 42 millones en buques y pagaron $ 434 millones por seis nuevos VLCC, lo que resultó en una deuda neta pro forma de alrededor de $ 803 millones. Cuando se incluyen las valoraciones de JV ($ 300M) y se agregan a las valoraciones pro forma de la flota ($ 1.27B), esto lleva a una relación de deuda neta a activos ("D / A") de alrededor del 51%.

Con $ 1.57B en valores de activos, $ 800M en deuda neta y 29.1M acciones, el valor de activo neto estimado de INSW ("NAV") es de casi $ 770M o casi $ 26.50 / acción, para un precio actual de descuento NAV de más de 35 % INSW ha cotizado constantemente con un descuento, pero este es un récord cercano, especialmente teniendo en cuenta la transición de su flota y su disposición a realizar al menos pequeñas recompras de acciones. Fijaré mi objetivo en $ 22.50, permitiendo un descuento de NAV de 15%.

Es casi importante recordar que, aunque los mercados pueden ser muy difíciles, y la mayoría de los pares incluso pueden ver flujos de efectivo operativos negativos:

Factores de riesgo clave

Los mayores factores de riesgo para INSW son dos veces, nuevas disminuciones en las tasas y un colapso de los valores de demolición recientemente elevados.

Las ganancias actuales de los buques tanque son muy débiles en general, pero especialmente para los petroleros de crudo. Creo que es extremadamente improbable que INSW publique flujos de efectivo negativos anualmente debido a las contribuciones de empresas conjuntas, pero podríamos ver un mayor debilitamiento. Tal resultado llevaría a niveles más bajos de NAV debido a la disminución de los saldos de efectivo. En el peor de los casos, INSW podría quemar alrededor de $ 1 / sh por año.

El mayor factor de riesgo sería una disminución en las tasas de demolición, ya que casi 20 de sus buques más antiguos ya están valorados en estos niveles (una vez más, los buques se encuentran en mínimos históricos, por lo que los inversores están comprando un descuento sobre NAV además de lo que ya un gran descuento). Estos barcos actualmente están valorados en alrededor de $ 200M, por lo que si las tasas de demolición se desplomaron un 50% también se situarían cerca de mínimos récord, el NAV podría verse afectado por alrededor de $ 3.50 / sh, lo que acercaría el valor de INSW a $ 23 / sh.

Creo que nuestro objetivo de precio ya se ajusta a estas dos preocupaciones principales, pero el precio actual es mucho menor. Teniendo en cuenta dónde estamos en las curvas de precios de activos, es muy difícil calcular un escenario donde $ 16- $ 17 / sh tenga sentido para este stock.

Conclusión: 35% Upside Now, hasta 200% Bull Case

Creo que nuestro objetivo de precio de $ 22.50 'valor justo' es muy conservador y casi injusto para INSW considerando su progreso reciente y niveles de valuación de embarcaciones ya de por sí débiles; sin embargo, esto todavía proporciona el 35% de los precios al alza a precios actuales.

Creo que nuestra compra reciente a $ 15.73 es una de las ofertas más atractivas que hemos recogido en meses, quizás años. Estos niveles actuales parecen insostenibles y creo que hay al menos un 35% de ventaja incluso en mercados bastante terribles. Esta firma históricamente ha operado en niveles mucho más altos, pero ha caído junto con el sentimiento general del sector. Espero que las valoraciones vuelvan a subir a medida que el mercado crezca para apreciar su potencial subyacente.

Si obtenemos una recuperación de buques cisterna en 2019-2020, esta empresa podría eventualmente ser un triple si los precios de los activos se ajustan a promedios históricos a largo plazo o INSW se valora sobre un múltiplo P / CF o EV / EBITDA razonable.

Acceda a la última investigación

Si le resultó útil este informe, lo invito a seguirnos para obtener el último acceso a nuestra investigación. Ofrecemos un servicio de investigación altamente calificado, Value Investor's Edge , que incluye una cobertura de gran valor en más de 60 empresas, que incluye docenas de oportunidades de ingresos estables de alto rendimiento.

Estamos ofreciendo una versión de prueba gratuita por tiempo limitado para que los lectores puedan revisar nuestro contenido histórico y decidir libremente. Considere unirse a una comunidad en rápido crecimiento de inversores de gran valor en Value Investor's Edge . ¿Indeciso? Por favor, siéntase libre de examinar nuestras reseñas . Envíe un mensaje privado en cualquier momento para obtener más información. ¡Espero trabajar pronto!

Para quienes siguen INSW

Time To Buy International Seaways?

Ya me ha pasado que los articulos de JM los ponen privados y no se pueden acceder, asi que directamente lo he pegado aquí para todo el mundo.