La Renta Fija NO es Fija (importante para los fondos RF)

Como estoy viendo preguntas al respecto, creo que hay que tener claro que la renta fija NOOO es fija, en el sentido de que la renta fija tiene cotización, al igual que las acciones.

REPITO

la renta fija tiene cotización, al igual que las acciones.

la renta fija tiene cotización, al igual que las acciones.

la renta fija tiene cotización, al igual que las acciones.

¿Entonces por que dicen renta fija? Porque lo que es fijo es el interés/la renta periódica (cupón).

SI se mantiene HASTA vencimiento Y SI el emisor no quiebra/ni reestructura/ni hay quitas se recupera el nominal.

OJO si se compra después del día de emisión se comprará al precio (cotización) que esté, o sea si cuando compras está por encima del 100% palmarás algo al amortizar (ya que el amortizar te devuelven el 100 pero no mas).

Esto es importante al comprar un fondo de Rf ya que no es más que un conjunto de emisiones de RF, cada una de ellas con sus características, incluyendo su cotización. La cotización del fondo dependerá tanto de los cupones (intereses) como de la cotización de los bonos.

Y ¿de que dependerá la cotización?, pues fundamentalmente:

-de los tipos de interés, ya que si los tipos bajan la cotización sube y viceversa.

-de las perspectivas de que pueda o no devolver el dinero el emisor

Un ejemplo muy extremo, las famosas subordinadas Eroski vencimiento 2028 (muy conocidas en Rankia).

Ojo: está en porcentaje sobre nominal, el primer día de cotización bajó al 45%.

Por supuesto que no todas las emisiones RF son así!

Hay fondos de RF que han tenido bajadas terribles como el famoso R4 Eurocash (de coña decíamos Eurocrash), que por supuesto cambio de nombre.

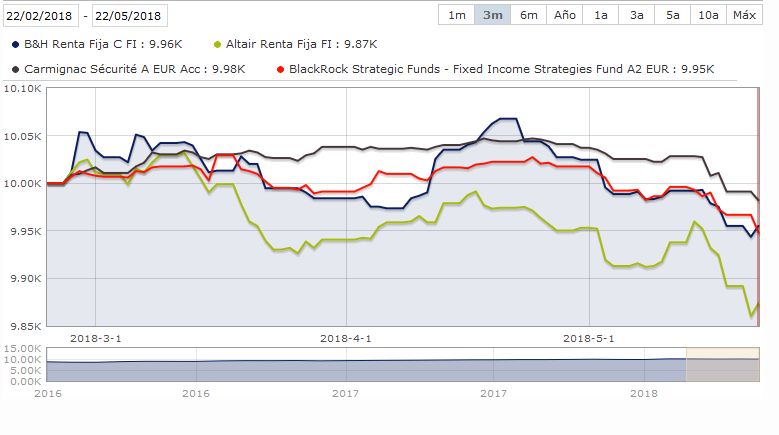

Insisto en esto porque a muchos foreros les está sorprendiendo la bajada de cotización de fondos RF estas últimas semanas.

Entiendo que con lo de Italia ha bajado el tipo de los bonos alemanes y subido tipos (y bajada cotización) los de deuda BBB e inferior.

Muchos fondos RF están largos de deuda de calidad medio/baja y cortos de deuda alemana ya que es la forma de, sin mucha sensibilidad a tipos, tener más yield. Pero claro habrán palmado por la parte larga y por la corta.

Hace unos días miré y a un mes:

- B&H Renta Fija C: -1.1

- Altair Renta Fija: -0.9

- Carmignac Securité A: -0.6

Se ve mas claro cuando un mismo equipo lleva RF y mixtos o varios mixtos con distinto % RV

A un mes ha ido mucho peor los de RF:

- B&H RF -1.1 vs Flexible +0.5

- Altair RF -0.9 vs Patrimonio II -0.8 vs Inversiones II 0%

- Cartesio X -0.1 vs Y: +1.1

Por supuesto a mucho participe conservador se le hará raro que su fondo de RF lleve 3 meses bajando (o más) y en cambio uno de RV suba.

Por poner unas gráficas a 3 meses y YTD, se que es un periodo corto, de fondos de RF y RF+derivados (fuente Morningstar)

Me parece interesante comparar a 3 meses (ya se es poco tiempo) fondos RF y mixtos (con distinto %RF en su caso) del mismo equipo gestor (cojo 3 gestoras españolas independientes y bastante conocidas en Rankia: Altair, B&H y Cartesio) . En marzo les fue peor a los de más RV pero en abril se recuperaron los de RV y con las caídas de mayo están en negativo los de RF/más RF.

Veréis como se repite el mismo comportamiento

-

En Altair pierde más a 3 meses el RF, y de los 2 mixtos el que está en positivo es el que tiene más RV

-

En B&H mismo comportamiento: el RF vs el Flexible

-

En Cartesio se repite el comportamiento el X (más RF) vs el Y

Los ejemplos de fondos que pongo son solo ejemplos y no ha pasado solo en esos fondos. Y que en general me parecen fondos bastante buenos (salvo el Eurocrash) y la mayoría los he tenido en cartera o los tengo.

Al menos las acciones son acciones, no suele haber muchos tipos, en todo caso puede haber un par de clases según derecho al voto.

Pero en la RF para empezar tienes tropecientas clases, de menos a más riesgo y de menos a más rendimiento, en general:

- Cédulas: si quiebra el banco te quedas sus hipotecas

- Pagarés: a corto plazo, no pagan cupón periódico (cupón cero) sino todo junto a vencimiento

- Bonos ordinarios: los que 1º cobran si hay quiebra

- Subordinadas: cobran después que los ordinarios

- Subordinadas perpetuas/especiales: subordinadas sin vencimiento (te devuelven el dinero si quiere el emisor y cuando quiera) y puede posponerse el pago cupones

- Participaciones preferentes: cobran después de las subordinadas, perpetuas, puede suspenderse el pago cupones y no se recuperan

- Convertibles: pueden devolverte el dinero en acciones en ez de en dinero

- CoCos: especie de preferentes convertibles

- Otro caso aparte son las titulaciones: no le prestas el dinero al emisor sino que le compras sus hipotecas

Son definiciones muy de andar por casa.

Y el tema de plazos, que algunas pueden tener distintas fechas de amortización según le convenga al emisor (y de ahí la diferencia entre yield to matutity vs yield to call vs yield to worst).

Y lo de entender que si los tipos suben la cotización baja.

Y que no es lo mismo el cupón que el yield (o rendimiento) ya que el yield dependerá de la cotización.

Y la duración/sensibilidad (mayor duración quiere decir mayor efecto de la subida/bajada tipos).

DEFINICIONES, A TENER EN CUENTA AL ANALIZAR EL INFORME DE UN FONDO

rating o calidad crediticia: evaluación (por una agencia calificadora) de la capacidad del emisor para poder pagar (riesgo de crédito).

El mejor nivel es AAA y va bajando AA, A, BBB, BB, B, CCC,CC,C, hay subniveles (AA+, AA- ...).

Por supuesto esto no es 100% fiable y muchos gestores prefieren hacer su propia evaluación en vez de basarse en las de las agencias calificadoras). No depende solo del emisor: p ej para un mismo emisor una preferente va a tener peor rating que un bono ordinario. Mejor calificación supone menos cupones.

deuda grado inversión (investment grade): la situada entre AAA y BBB-

deuda grado especulación o de alto rendimiento (high yield) o basura (junk): de BB+ hacia abajo

No se si aporto algo o lío más.