La clave no está en el EURO/DÓLAR

Publicado por Antonio Rodríguez (antonomasia) - 22/12/09 a las 07:12:03 pm

No es una práctica nada recomendable en esto de la bolsa establecer una idea como algo incuestionable y buscar desesperadamente argumentos por todas partes que puedan apoyar ese dogma que hemos impuesto contra viento y marea, especialmente contra la marea que supone la evidencia de la tendencia imperante en el mercado.

Aquéllos que mantienen una visión bajista del mercado, o mejor, aquéllos que vienen manteniendo una visión bajista del mercado hace ya meses, han encontrado últimamente en el cambio Euro/Dólar un apoyo para sus teorías. El argumento, al que por aquí nos hemos referido alguna vez en clave de interrogación, es bastante simple: si el Euro ha sido alcista respecto al Dólar desde el mes de marzo, coincidiendo con el movimiento al alza vivido en los mercados, ahora que el Euro se ha caído con cierto estrépito la caída bursátil debería ser ya una realidad.

Nosotros, más pragmáticos, hemos preferido hacer este planteamiento no en un sentido afirmativo sino más bien como una posibilidad a barajar. Mientras los gráficos de los principales índices bursátiles sigan susurrándonos “para arriba”, nosotros gritaremos “para arriba”, pase lo que pase con el Euro/Dólar.

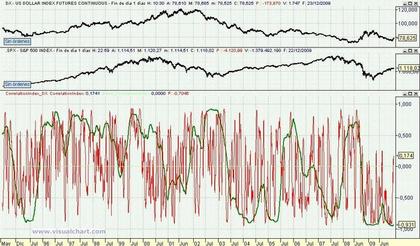

Y es que seguramente éstos que han descubierto estos últimos días que existe algo llamado Mercado de Divisas pasan por alto un dato importante, dato al que por aquí también nos hemos referido en incontables ocasiones. La clave no está en el cambio Euro/Dólar. La clave está, en nuestra opinión, en el cambio del Dólar respecto a monedas como el Dólar Australiano o el Dólar Canadiense, muy ligadas a las materias primas y verdaderos indicadores de la tendencia bursátil.

Los lectores habituales de nuestro blog sabrán de sobra que nuestro fetiche para estas cuestiones no es otro que el cambio Dólar USA/Dólar Canadiense. En él hace ya mucho que colocamos nuestra confianza como indicador, adelantado en más de una ocasión, de lo que haya de acontecer en las bolsas. Mientras este par sea bajista, la bolsa será alcista. Sólo cuando en esta paridad detectemos signos de cambio de tendencia, pondremos a remojar las barbas de nuestras posiciones alcistas en el mercado de valores.

Por supuesto, para tipos tan descreídos como nosotros, este dogma particular durará lo que dure la correlación. El día que la misma pase a mejor vida cambiaremos de fe tan pronto como nos sea posible. Preferimos el infierno del cambio de opinión que el limbo de estar a años luz de la realidad del mercado.

eur-usd-tiempo-real-22-12-2009usd-cad-tiempo-real-22-12-2009

y el aud-jpy.

y el aud-jpy.