Hoy analizamos el escenario alcista y el escenario bajista en los mercados de acciones a medida que nos acercamos al final del año. Actualmente, los inversores se enfrentan a un enigma entre la estacionalidad de fin de año y una Fed que comienza a reducir su programa de compra de bonos.

Esto fue evidente en un correo electrónico reciente que recibí de un lector: “Tengo mucho dinero en efectivo y me preocupa una corrección más profunda. Si bien tengo entendido que recientemente se asignó de manera más agresiva debido a la mejora de los datos técnicos a corto plazo, el riesgo de que la Fed comience a reducir sus compras de bonos parece ser problemático. ¿Qué crees que debería hacer?" Es una gran pregunta y creo que representa a muchos de nuestros lectores.

Uno de los mayores desafíos a los que siempre se enfrentan los inversores es la asignación de capital a los mercados una vez que se ha producido una corrección. La preocupación es puramente emocional, ya que a los inversores les preocupa que el mercado pueda seguir cayendo. Si bien razones específicas sugieren que es posible una corrección más profunda, otros factores respaldan un resultado más positivo.

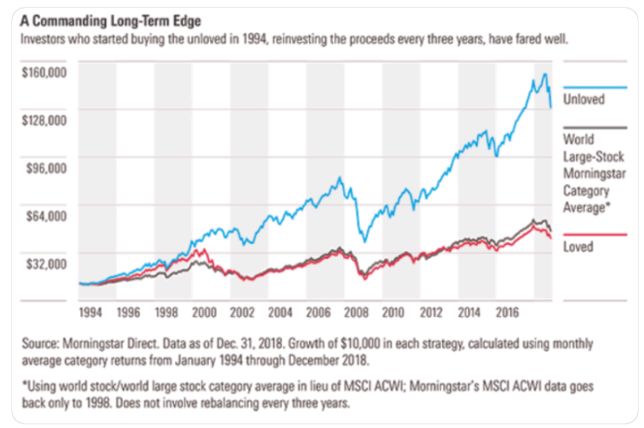

A largo plazo, lo único que importa son los fundamentos. Entonces, lo que está sucediendo entre los datos económicos y resultados es todo lo que necesita saber si es un inversor a largo plazo.

Desafortunadamente, no es así.

A pesar de todas las protestas de que usted es un inversor a largo plazo, la mayoría no lo es.

Los prejuicios emocionales de ser alcista o bajista, impulsados principalmente por los medios de comunicación, le impiden concentrarse verdaderamente en los resultados a largo plazo. En cambio, o se preocupa por la próxima recesión o está preocupado por perderse el rally. Por lo tanto, terminas tomando decisiones a corto plazo que niegan las opiniones a largo plazo.

Entendiendo que este es el caso, veamos los mercados desde una perspectiva alcista y bajista. A partir de ahí, puede decidir qué hacer a continuación.

- El escenario alcista

1) Estacionalidad

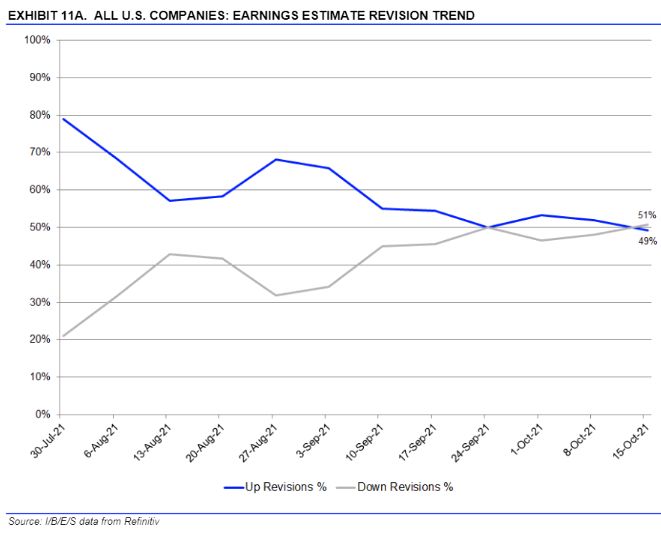

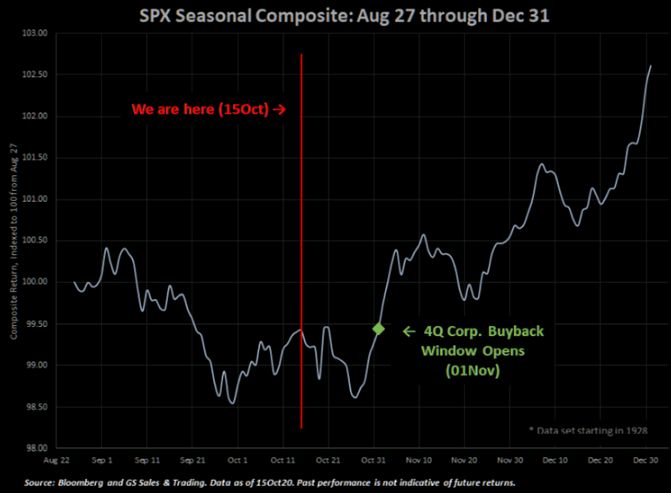

Con la reciente corrección de octubre ya atrás, el mercado está entrando en el período de “fortaleza estacional” entre noviembre y mayo. Si bien este período no siempre proporciona rendimientos positivos, las tendencias estadísticas favorecen una mayor exposición a la renta variable. El siguiente gráfico de TheMarketEar muestra el perfil de rendimiento promedio desde octubre hasta fin de año.

Es importante destacar que observe la ventana de “recompra” de acciones corporativas que se abre el 1 de noviembre.

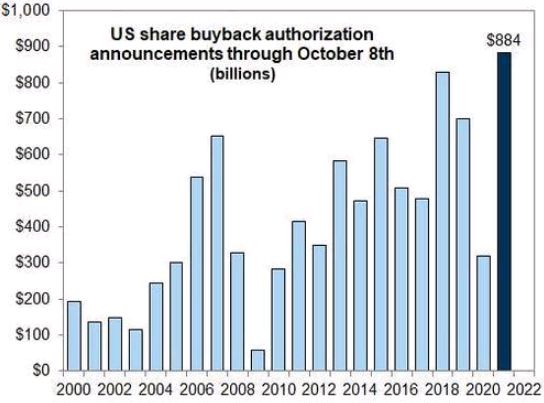

2) Recompras de acciones corporativas

Una fuente importante de liquidez en los últimos años, y en este año, en particular, han sido los niveles récord de efectivo utilizado por las empresas para recomprar sus acciones. Esto ha proporcionado un apoyo subyacente a los precios de los activos, ya que las empresas ofrecen una oferta constante por las acciones.

"En el cuarto trimestre, la mesa de recompra de Goldman Sachs estima + $ 230 mil millones de recompras, esto se desglosa en + $ 70 mil millones en octubre durante la ventana de apagón usando planes 10b5-1 y + $ 160 mil millones en noviembre y diciembre". - Zerohedge

“Según Goldman Sachs Research, noviembre es el mejor mes para las ejecuciones de recompra, noviembre más diciembre es el mejor período de dos meses del año para las ejecuciones. El 1 de noviembre es el comienzo de facto de la temporada de recompra con el 65% de las corporaciones en la ventana abierta. A esto le sigue el 8 de noviembre, donde el 90% de las empresas están en la ventana abierta". - Zerohedge

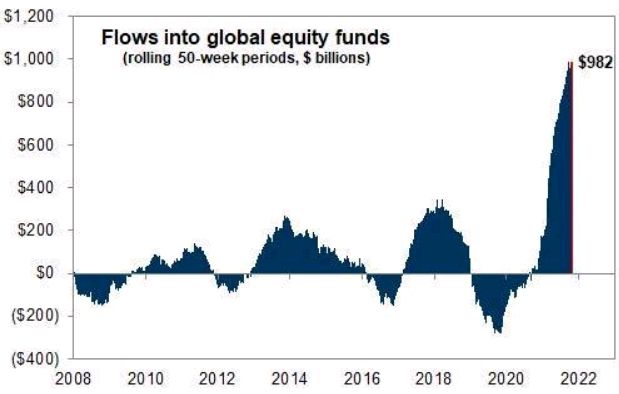

3) Los flujos de dinero se mantienen en máximos históricos

Por supuesto, no solo las recompras de acciones corporativas respaldan los precios de los activos en la actualidad, sino también las entradas mundiales récord de capital a un ritmo nunca antes visto en la historia. Ahora en $ 982 mil millones, y subiendo, la avalancha de liquidez a nivel mundial hacia las acciones no tiene precedentes.

“Las entradas de capital a nivel mundial superaron los 774.500 millones de dólares en lo que va de año. Es el mejor año registrado por mucho. En los 190 días hábiles que finalizan el 6 de octubre. Esto será aproximadamente $ 1 billón en entradas para 2021.

Eso es aproximadamente + $ 4.1 mil millones en demanda [minorista] todos los días de 2021". - Goldman Sachs

Los alcistas tienen argumentos sólidos para comprar acciones en la actualidad. Con la temporada de resultados en marcha, el sentimiento revertido desde los extremos alcistas recientes y una avalancha continua de liquidez, existe un sesgo inherente al alza.

Sin embargo, si bien el caso de los alcistas es sólido, los bajistas tienen argumentos igualmente válidos para permanecer cautelosos.

- El escenario bajista

1) La Fed está lista para reducir las compras de bonos

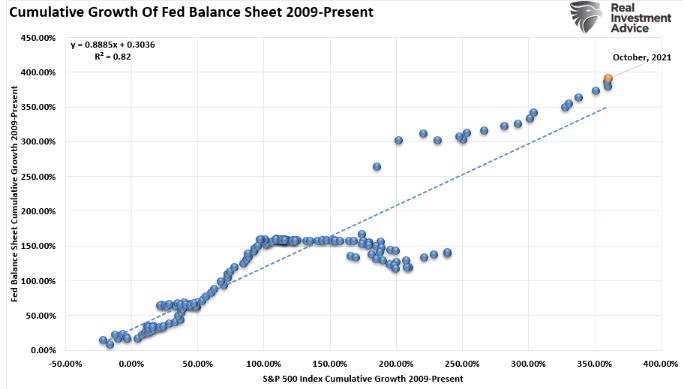

La preocupación más obvia para los "osos" es que la Fed reduzca su actividad de compra de bonos a partir de noviembre. Si bien muchos argumentan que la "QE" no tiene ningún impacto en los mercados financieros, como se muestra a continuación, el vínculo "psicológico" entre la Fed y los mercados financieros es evidente. Esto se conoce como la "put de la Fed".

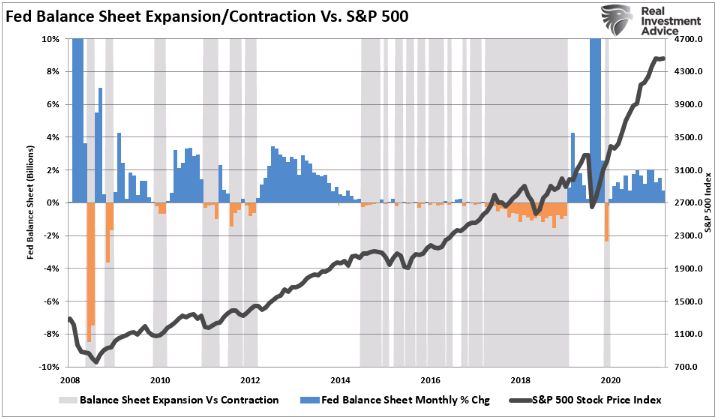

El siguiente gráfico muestra la correlación entre el cambio mensual en el índice S&P 500 y el balance de la Fed. Al 82%, existe una correlación suficiente para sugerir un vínculo directo entre los mercados y la política monetaria.

Con una correlación tan alta, no es sorprendente que los períodos de contracción de la liquidez se correspondan con una mayor volatilidad del mercado y correcciones en los mercados. Por lo tanto, las barras sombreadas en gris resaltan los períodos en los que el balance de la Fed se contrajo en tamaño.

2) Márgenes de beneficio

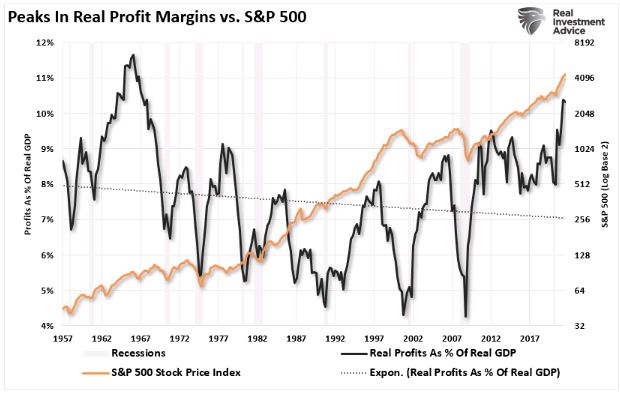

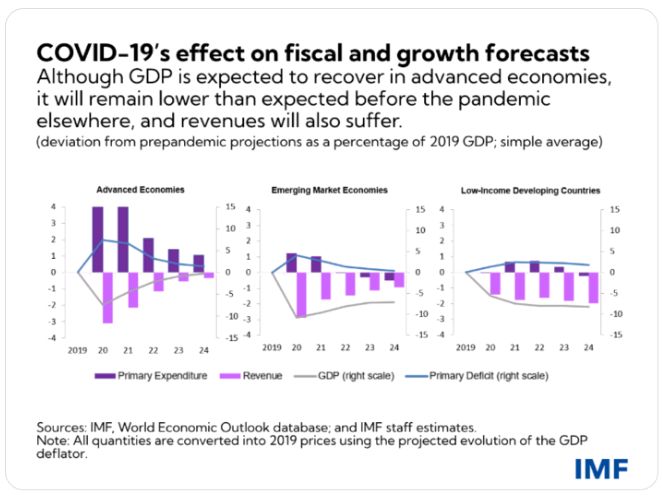

Otra preocupación es el creciente nivel de inflación en la economía en la actualidad. Entre interrupciones en la línea de suministro, presiones inflacionarias y aumento de los salarios, las corporaciones se enfrentarán a una compresión de los márgenes. Por lo tanto, el riesgo considerable del argumento alcista es que los beneficios no respalden las altas valoraciones actuales.

Los picos en los márgenes de beneficio reales (ajustados a la inflación) se corresponden con los picos en los mercados financieros. Sin embargo, con los márgenes de beneficio elevados actualmente debido a los 5 billones de dólares en "alivio pandémico" en 2020, la contracción actual en los apoyos de la política fiscal combinada con una mayor inflación bien podría deteriorar los beneficios en el próximo año.

3) El crecimiento económico continúa debilitándose

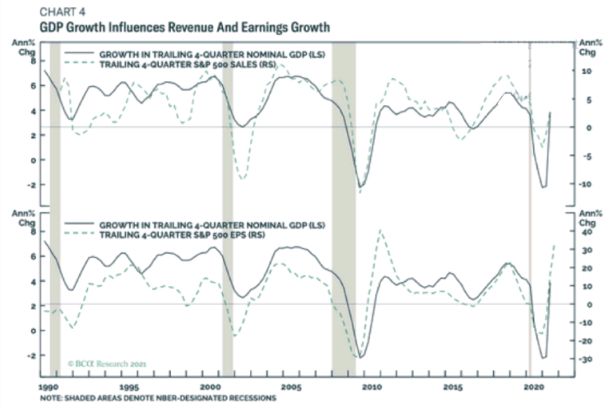

Si bien en el corto plazo los mercados ciertamente pueden recuperarse de la esperanza y el optimismo, existe una alta correlación entre el crecimiento económico, los ingresos y los rendimientos del mercado de valores a largo plazo.

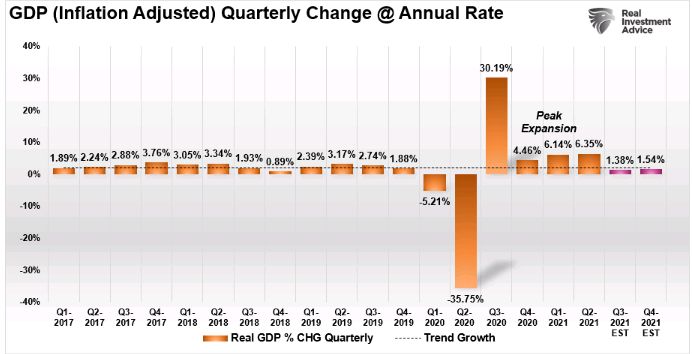

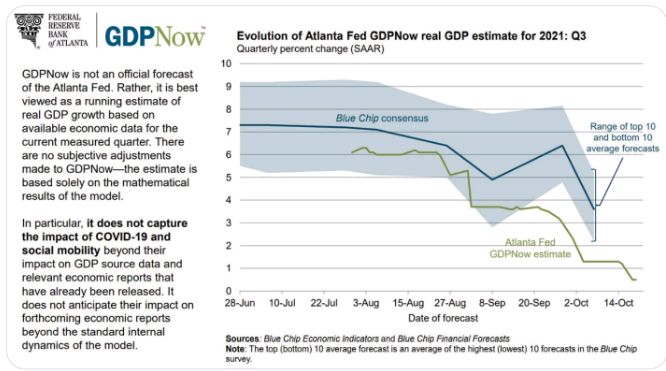

A principios de este año, las estimaciones eran de tasas extraordinarias de crecimiento económico en 2021. Sin embargo, a medida que avanzaban los meses y la liquidez fiscal se agotaba, las tasas de crecimiento económico están volviendo rápidamente a las medias a largo plazo.

A principios del segundo trimestre, la Fed de Atlanta fijó el crecimiento económico en 13,5%.

En el momento en que la Oficina de Análisis Económico informó el PIB, era solo del 6,5%. La Fed de Atlanta ha bajado el tercer trimestre, que se informará a finales de este mes, a solo el 1,2%. Hasta ahora, si bien se espera un crecimiento económico más sólido en el cuarto trimestre, existe una alta probabilidad de decepción.

Para la visión bajista, las implicaciones de un crecimiento económico sustancialmente débil son amplias. La confianza del consumidor seguirá siendo débil y el aumento de las presiones inflacionarias socavará aún más el consumo. El impacto en los resultados empresariales decepcionará a los alcistas.

- No tienes que elegir un bando

Entonces, ¿Qué haces?

Como discutimos anteriormente, creemos que hay suficiente para el escenario alcista para justificar una exposición adicional a la renta variable en las carteras. Sin embargo, la dinámica a largo plazo es bajista.

Pero aquí está el punto crucial: no tiene que "elegir".

Si bien muchos piensan que hay que ser "alcista" o "bajista", la realidad es que no es así. A corto plazo, podemos ser "optimistas" con nuestro posicionamiento en acciones. Sin embargo, también podemos ser "bajistas" en nuestras opiniones a largo plazo.

Independientemente de si es alcista o bajista, este fin de semana pasado observamos pautas para aumentar sus probabilidades de éxito.

1. Muévase lentamente. No hay prisa por hacer cambios drásticos.

2. Si tiene acciones por debajo o por encima de la ponderación, NO intente ajustar

completamente la asignación de su cartera en un solo movimiento.

3. Empiece por vender acciones rezagadas y perdedoras.

4. Agregue posiciones a los sectores o acciones que se están comportando mejor que el mercado general.

5. Mueva los niveles de "stop-loss" hasta los mínimos recientes para cada posición.

Administrar una cartera sin niveles de "stop-loss" es una tontería.

6. Esté preparado para vender en el rally y reducir el riesgo general de la cartera. No todas las operaciones siempre serán ganadoras. Elimine las posiciones con pérdidas a medida que redistribuya el capital según sea necesario.

7. Si nada de esto tiene sentido para usted, considere contratar a alguien para que administre su cartera por usted. Valdrá la pena el gasto adicional a largo plazo.

Por ahora, seguimos siendo optimistas sobre los mercados debido a la liquidez, la estacionalidad y una reversión en el sentimiento alcista. Sin embargo, seguimos preocupados por los riesgos macroeconómicos más amplios, que nos mantienen cautelosos.

Hay poco valor en tratar de predecir los resultados del mercado. Lo mejor que podemos hacer es reconocer el entorno del mercado por lo que es, comprender los riesgos asociados y navegar en consecuencia para lograr el resultado deseado.

Lance Roberts vía RealInvestmentAdvice.com