#21826

Re: La actualidad de los mercados

Buenos días.

El S& ;P 500 ha cerrado por debajo de su 200-DMA en el 84 % de los días de negociación en 2022. Podría ser peor, como en 2008, 2001 y 1974 cuando el índice cerró por debajo de su 200-DMA en el 100 % de los días de negociación en esos años. Bespoke

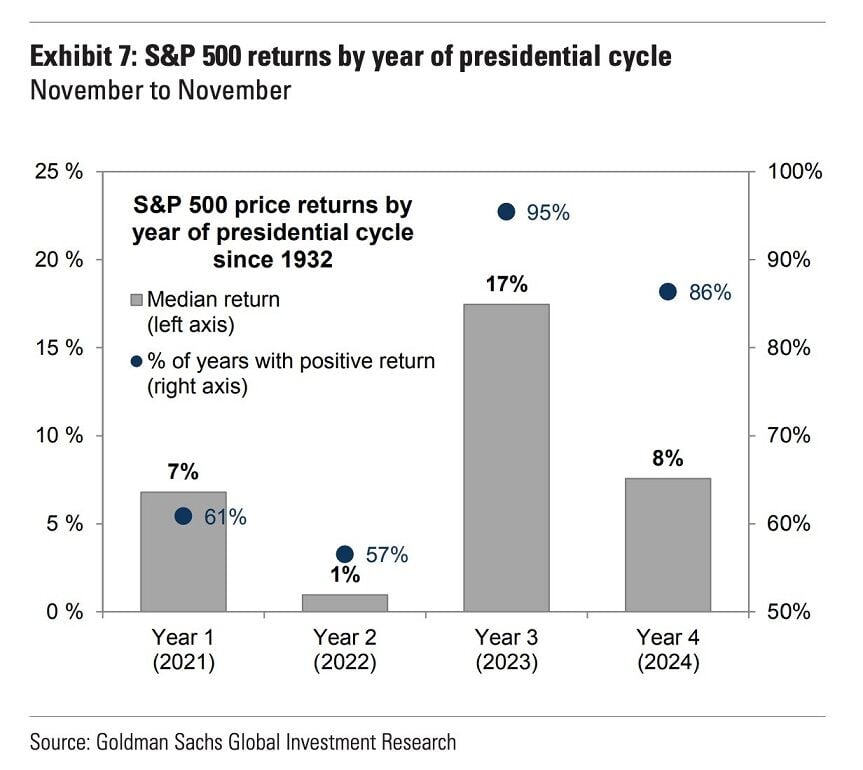

Desde 1951, un presidente demócrata con un Congreso republicano o dividido ha visto un rendimiento promedio del índice S& ;P 500 de más del 17 %, en comparación con un promedio general de poco más del 12 %, según los estrategas de LPL

Datatrek: El índice CBOE VIX cerró hoy en 24, y el repunte actual de EE. UU. comenzó cuando estaba en 34. Cada movimiento alcista notable este año comenzó con un VIX de 34/36 y terminó cuando llegó a 19 – 24…

Goldman Sachs recorta el pronóstico EUR/USD a 0,94 (horizonte de 3 meses, por debajo de 0,97)

Fuente: zonavalue.com

Un saludo!

El S& ;P 500 ha cerrado por debajo de su 200-DMA en el 84 % de los días de negociación en 2022. Podría ser peor, como en 2008, 2001 y 1974 cuando el índice cerró por debajo de su 200-DMA en el 100 % de los días de negociación en esos años. Bespoke

Desde 1951, un presidente demócrata con un Congreso republicano o dividido ha visto un rendimiento promedio del índice S& ;P 500 de más del 17 %, en comparación con un promedio general de poco más del 12 %, según los estrategas de LPL

Datatrek: El índice CBOE VIX cerró hoy en 24, y el repunte actual de EE. UU. comenzó cuando estaba en 34. Cada movimiento alcista notable este año comenzó con un VIX de 34/36 y terminó cuando llegó a 19 – 24…

Goldman Sachs recorta el pronóstico EUR/USD a 0,94 (horizonte de 3 meses, por debajo de 0,97)

Fuente: zonavalue.com

Un saludo!

Mañana sabré explicar lo que ocurrió hoy