SUBIDAS DE 300 EUROS MENSUALES

Euríbor: así afectará la subida de este índice a las hipotecas

El euríbor modera su avance, pero no impide el encarecimiento de las hipotecas. A los propietarios de viviendas con hipotecas firmadas en marzo les subirá su crédito variable unos 300 euros mensuales, unos 3.560 euros al año, teniendo en cuenta que el índice al que están referenciadas la mayoría de hipotecas variables en España ha terminado marzo con un alza del 3,647%.

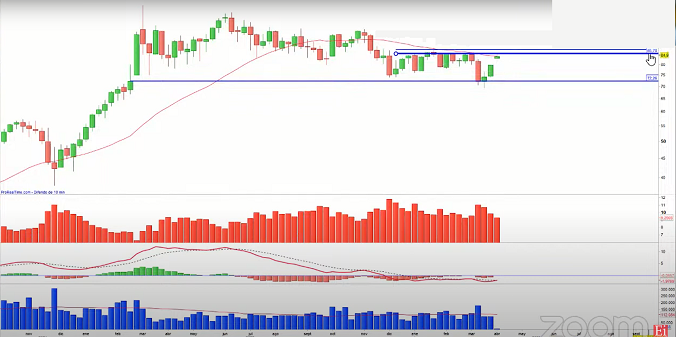

El Euríbor a 12 meses, indicador al que están referenciadas la mayoría de hipotecas a tipo variable en España, ha moderado el avance que venía registrando desde 2022 y ha cerrado marzo en el 3,647% en su tasa mensual debido a los colapsos de Silicon Valley Bank (SVB) y Credit Suisse , que han provocado turbulencias en el sistema financiero y que se han trasladado a los mercados.

La referencia de las hipotecas variables en España se queda aún lejos del 4%, que es el porcentaje que pronostican la mayoría de expertos en el sector inmobiliario. El euríbor alcanzó el pasado 9 de marzo el 3,978 %, su nivel diario más alto desde el 2008, después de que la Reserva Federal comunicase que estaba preparada para acelerar las subidas de tipos en EEUU.

El mercado estima que el Banco Central Europeo (BCE) seguirá elevando los tipos de interés, pero quizá con mayor cautela de la que ha mostrado hasta ahora con el objetivo de que no se vuelvan a repetir escenarios de pánico bancario como las que se han visto en Estados Unidos o Suiza en marzo a cuenta de la quiebra de Silicon Valley Bank (SVB) y el rescate de Credit Suisse por parte del Banco Nacional Suizo.

El Euríbor registra así su menor avance desde marzo de 2022, el último mes en el que se situó en tasa negativa. Justo un mes después, en abril, el Euríbor entraba en terreno positivo, situándose en el 0,013% y desde entonces, no ha parado de incrementarse hasta alcanzar ahora el 3,6%, lo que conlleva un encarecimiento de los préstamos hipotecarios. Cabe recordar que en febrero, el indicador se situó en el 3,534%.

Con la media registrada hasta ahora, una persona que tenga contratada una hipoteca variable a 30 años de 150.000 euros y con un diferencial del 0,99% más Euríbor sufrirá un aumento de su cuota hipotecaria de alrededor de 306 euros. En términos absolutos, pasará de pagar unos 465 euros a unos 772 por mes, lo que equivale a un desembolso anual adicional de más de 3.680 euros.

Con las mismas condiciones, una hipoteca de 300.000 euros de capital pendiente de amortizar y 30 años pendientes de pago tendría que asumir un encarecimiento mensual de 613 euros, lo que supone en torno a 7.362 euros al año adicionales.

"A principios de mes apostábamos que iba a cerrar en el 4%. No obstante, con la quiebra del banco estadounidense Silicon Valley Bank (SVB) y el posterior rescate de la empresa financiera suiza Credit Suisse Group hemos visto muchos altibajos en los valores del Euríbor y el 4% se ha alejado un poco. Eso sí, seguimos pensando que este indicador llegará al 4% esta primavera", afirma el director de hipotecas de iAhorro, Simone Colombelli.

El comparador, de hecho, recuerda que marzo comenzó con valores diarios "muy elevados", alcanzando un máximo el día 9 con un 3,987%, un dato que no se registraba desde noviembre de 2008. "No obstante, a partir de entonces el Euríbor diario fue aminorando hasta volver a registrar datos de principios de año, en torno al 3,3%", agrega.

Sobre la subida del 0,5% que el Banco Central Europeo (BCE) decidió aplicar a los tipos de interés, iAhorro señala que la diferencia entre el Euríbor y los tipos oficiales es de "apenas de 0,15 puntos porcentuales, la más baja registrada en todo el año". Por este motivo, Colombelli prevé otra subida de los tipos del BCE en primavera, aunque la presidenta del BCE, Christine Lagarde, no se ha comprometido a ello.

Al respecto, los expertos de HelpMyCash señalan que muchos actores del mercado financiero creen que el BCE podría dejar de aumentar los intereses en sus reuniones de mayo y junio para no generar problemas a las entidades del continente, lo que explicaría "por qué el Euríbor se ha estacando: las entidades europeas aplican un interés más moderado sobre sus préstamos interbancarios porque creen que el BCE podría suavizar temporalmente su política".

Sobre si el Euríbor seguirá estacando, la cofundadora del comparador financiero HelpMyCash ha indicado que "todo dependerá de la evolución de la inflación de la eurozona y de la confianza en el sector financiero". "Si sigue disparada, es muy probable que el BCE mantenga sus tipos al alza, lo que incrementará el valor de este índice hipotecario. En cambio, si la inflación se reduce mucho o se produce una crisis bancaria (algo poco probable a día de hoy), el BCE suavizará su política y el Euríbor se estancará", ha agregado.

Este viernes el INE publicó el dato provisional de inflación de marzo en España, que se ha reducido a poco más del 3%, frente al 6% de febrero, sin embargo, desde HelpMyCash afirman que este dato "por sí solo no representa un punto de inflexión", dado que el BCE tiene en cuenta la inflación media de toda la zona euro.

Por su parte, XTB prevé que el Euríbor continúe subiendo durante los próximos meses, aunque a un ritmo más moderado. "El BCE seguirá forzado a seguir subiendo los tipos de interés, aunque es probable que suavice el ritmo durante las próximas reuniones. Tras la caída de las últimas semanas, se espera que el Euríbor retome la senda alcista y vuelva a situarse alrededor del 4% para mediados de año", explica el analista de la firma, Joaquín Robles.

Fuente.- Estrategias de Inversión