Deuda pública europea: Déficits y nuevas normas

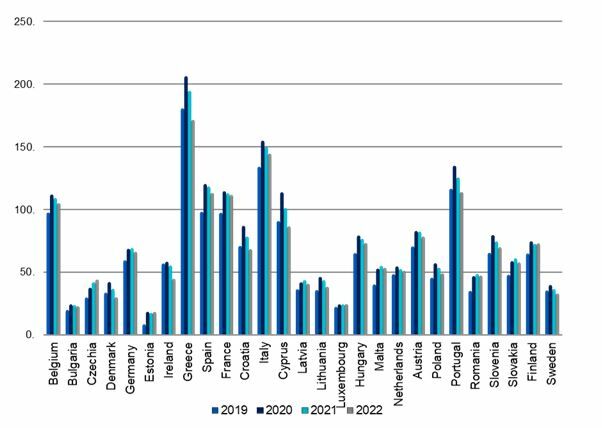

La deuda pública media entre los Estados miembros de la UE como porcentaje del PIB ha caído desde un máximo del 90% en 2020 al 84% en 2022. Lizzy Galbraith, economista política de abrdn, opina al respecto

La deuda pública media entre los Estados miembros de la UE como porcentaje del PIB ha caído desde un máximo del 90% en 2020 al 84% en 2022. El aumento del 77% en 2019 al 90% en 2020 puede deberse a los costes extraordinarios asociados al Covid-19, mientras que los costes de subvención energética provocados por la invasión rusa de Ucrania también han desempeñado un papel en el aumento de los niveles de deuda.

A medida que disminuyan los costes asociados a estas dos cuestiones, la deuda debería reducirse, lo que significaría que en 2023 no se alcanzaría un máximo por encima del registro de 2020. Sin embargo, una recesión en Europa, que es lo que esperamos, así como el aumento de los costes del servicio de la deuda debido a los altos tipos de interés, pueden ejercer una presión al alza sobre los niveles de deuda.

Gran parte de la deuda de cada país es histórica y se remonta a las anteriores crisis financieras. Una parte significativa de los aumentos más recientes de la carga de la deuda está relacionada con los costes del Covid-19.

Todos los Estados miembros están obligados a cumplir el Pacto de Estabilidad y Crecimiento, que fija normas fiscales para los Estados miembros y sanciones en caso de incumplimiento. Según las normas actuales, el déficit público de un Estado miembro no puede superar el 3% de su producto interior bruto (PIB), mientras que su deuda no puede superar el 60% del PIB.

En caso de superar la proporción deuda/PIB, la diferencia debe reducirse en 1/20 cada año. Las normas se han suspendido desde 2020 para permitir a los Estados miembros hacer frente al Covid-19 y a los costes energéticos, y se volverán a introducir parcialmente en 2024 mientras se desarrollan las reformas previstas.

Tras tres años de pandemia y expansión fiscal ahora se plantea una vuelta a la normalidad.

El objetivo de las reformas fiscales consiste en evitar escenarios en los que los países se vean obligados a adoptar medidas de austeridad mientras están en recesión, como ocurrió en la crisis de la eurozona de 2011-2012.

Se trata de una vuelta a la normalidad, ya que las medidas adoptadas en la crisis siempre iban a suponer una pausa temporal en las normas, ya que los Estados miembros del Norte consideran que las normas fiscales son sumamente importantes para la estabilidad de la UE. Sin embargo, todos los Estados miembros están de acuerdo en que las normas fiscales pueden mejorarse, y ahora no son adecuadas para su propósito dado lo mucho que ha aumentado la deuda en los últimos tres años.

Es cierto que la forma en que la UE define la disciplina fiscal, y el papel que considera en la distribución y gestión de fondos para los Estados miembros están cambiando debido a la guerra en Ucrania. No se volverán a aplicar las normas del pasado. La UE también está asumiendo un papel importante en la subvención de los costes de la guerra para los Estados miembros, por lo que la guerra no debería aumentar significativamente los niveles de deuda de los distintos países. Sin embargo, para financiar esta subvención, la UE está estudiando nuevas formas de recaudar ingresos, incluidos nuevos impuestos.

Las nuevas normas fiscales, que aún no están finalizadas y probablemente se introduzcan en 2025, son positivas para los Estados miembros altamente endeudados, ya que permiten una mayor flexibilidad fiscal. Las propuestas tienen tres componentes principales:

1. Los planes de reducción de la deuda son responsabilidad nacional. Los Estados miembros proponen un plan fiscal cuatrienal. Éste debe situar la deuda y el déficit en una senda decreciente creíble por debajo de los objetivos del 60% y el 3%. Los niveles presupuestarios anuales se fijarían para el periodo del plan fiscal. Todos los planes deben ser aprobados por la Comisión y el Consejo antes de su aplicación.

2. Simplificación de las reglas fiscales. El gasto primario -neto de intereses, gasto cíclico por desempleo y gasto discrecional- sería el único indicador fiscal. Las trayectorias del gasto neto se modularían en función de la magnitud del reto de la deuda.

3. Aplicación reforzada. Los Estados miembros presentarían informes anuales de situación, con sanciones para los Estados que se desvíen de la senda acordada. Los fondos estructurales podrían retener a los Estados que se negaran a cumplir la normativa.

Según los planes, la Comisión trazará una senda de reducción de la deuda individual para cada Estado miembro, en lugar de exigir la misma cantidad de reducción de la deuda a todos los países. Una reciente simulación de prueba sobre cómo funcionaría este análisis muestra que los países más beneficiados son los grandes Estados miembros, incluida Italia, que tendrían unos objetivos de reducción de la deuda más relajados en relación con las normas actuales. Los miembros más pequeños se verían perjudicados por las propuestas, lo que significa que Grecia no se beneficiaría de ningún cambio. Este sistema se modificará antes de su introducción, por lo que no es seguro que los ganadores y los perdedores sean los mismos con las normas definitivas.

Fuente.- Estrategias de Inversión