#29281

Re: La actualidad de los mercados

¿Entrará Estados Unidos en recesión a partir de septiembre?

Según argumenta José Luis Cava en su canal de Youtube, Powell y el FOMC se muestran muy agresivos para subir los tipos de interés lo menos posible.

https://youtu.be/06Se97epdSY

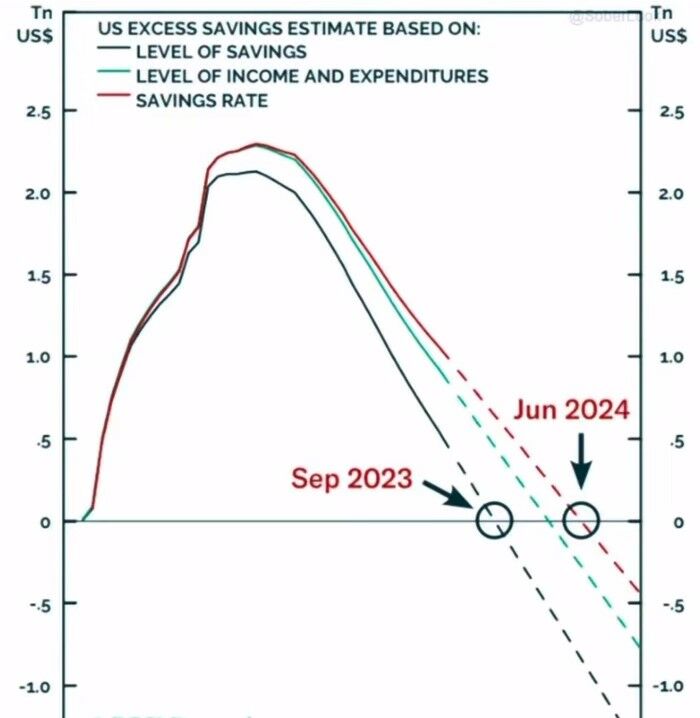

El exceso de ahorro de los consumidores estadounidenses se está agotando. “Se van a quedar sin este exceso de ahorro ya en septiembre de 2023”, afirma José Luis Cava. La pregunta que se hace el analista es: ¿entonces a partir de septiembre de 2023 ya comienza la recesión? “El fuerte crecimiento de la economía norteamericana y esa resistencia que ha demostrado se ha apoyado fundamentalmente en dos hechos: el exceso de ahorro que tenían los consumidores estadounidenses y en segundo lugar por la fortaleza del mercado laboral. Se han incorporado muchos trabajadores al mundo laboral y por otro lado hemos visto un incremento de los salarios nominales”.

https://youtu.be/06Se97epdSY

El exceso de ahorro de los consumidores estadounidenses se está agotando. “Se van a quedar sin este exceso de ahorro ya en septiembre de 2023”, afirma José Luis Cava. La pregunta que se hace el analista es: ¿entonces a partir de septiembre de 2023 ya comienza la recesión? “El fuerte crecimiento de la economía norteamericana y esa resistencia que ha demostrado se ha apoyado fundamentalmente en dos hechos: el exceso de ahorro que tenían los consumidores estadounidenses y en segundo lugar por la fortaleza del mercado laboral. Se han incorporado muchos trabajadores al mundo laboral y por otro lado hemos visto un incremento de los salarios nominales”.

El experto apunta que, aunque es cierto que ha habido un incremento de los salarios nominales, el salario real ha permanecido por debajo de cero y ahora tiene que estar cerca de dicho nivel. “Si ahora desaparece el exceso de ahorro, la carga de mantener el ritmo de crecimiento de la economía de los Estados Unidos va a caer sobre las espaldas del mercado laboral”.

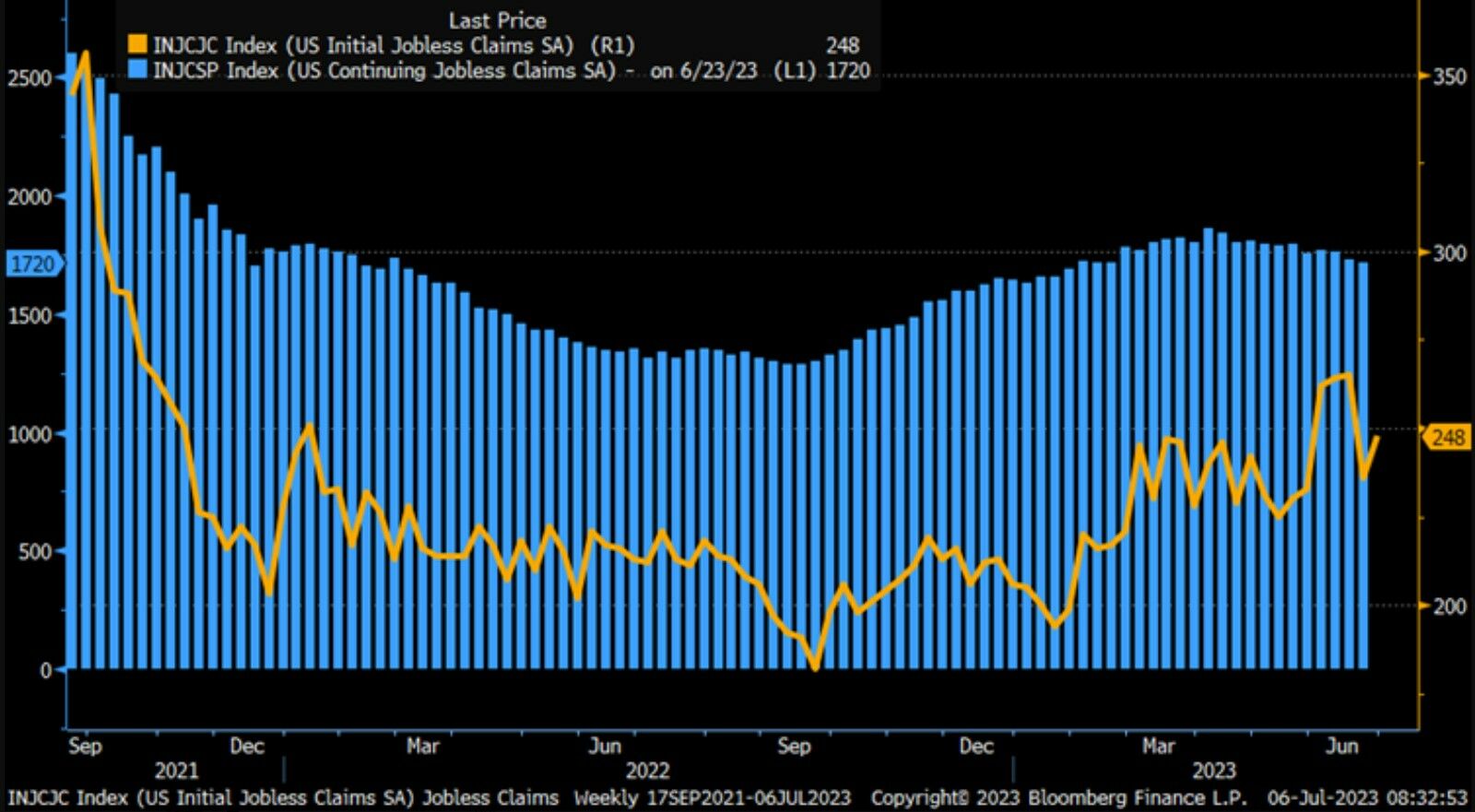

¿Y el mercado laboral continúa fuerte? Cava asegura que se ha fijado en un indicador adelantado, publicado por LinkedIn, que recoge una estadística de cómo evolucionan la oferta y la demanda de puestos de trabajo, y ha apreciado que la oferta de puestos de trabajo por parte de las empresas se está debilitando. “Este hecho lo que podría favorecer obviamente es que a partir de septiembre la economía de los Estados Unidos se debilite”.

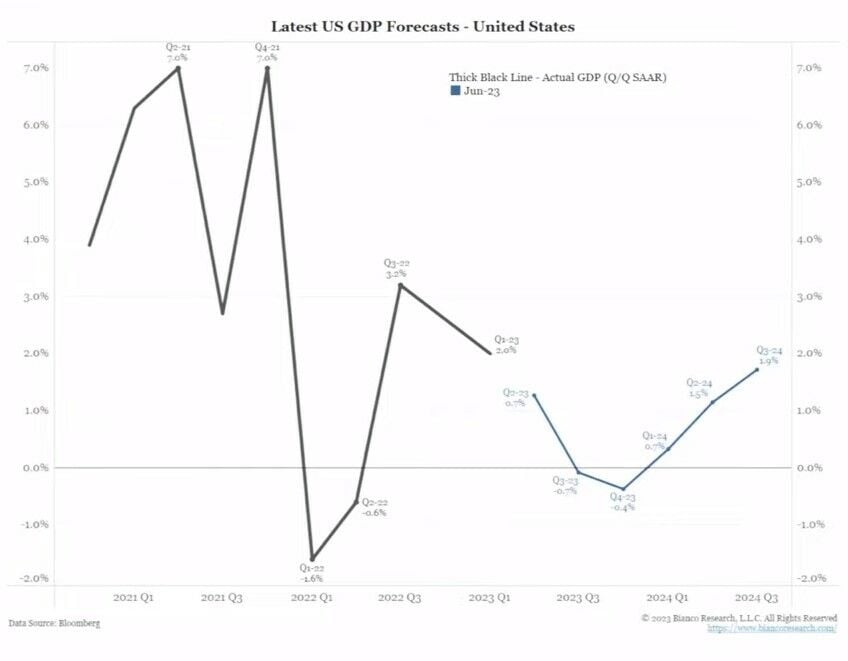

¿Cuál es la posición de la Fed? Como explica el analista, la línea base sobre la que trabaja el sistema de la Reserva Federal, según consta en las actas, es que la economía norteamericana se contraiga en el cuarto trimestre de 2023 y en el primer trimestre de 2024. En una encuesta realizada por Bloomberg entre 70 economistas también piensan los economistas que la economía de Estados Unidos se va a contraer en el cuarto trimestre de 2023 y en el primer trimestre de 2024, como indica el siguiente gráfico.

La línea azul recoge el resultado de la encuesta. Hay un pequeño error a tener en cuenta, como apunta José Luis Cava, ya que han cambiado 0,7 por 0,4. La conclusión a la que llega es que la economía norteamericana se va a debilitar en el tercer y el cuarto trimestre, aunque luego apunta a una recuperación durante el año 2024.

En este entorno ¿tiene sentido seguir subiendo los tipos de interés? En opinión del experto, no. “Estamos observando que tanto Powell como sus amiguitos del FOMC están realizando lo que se suele llamar una intervención verbal. Están mostrándose muy agresivos diciendo que hay que subir los tipos de interés para subirlos lo menos posible. Y prueba de ello es que a los participantes en el mercado de futuro sobre fondos federales los han convencido. El mercado de futuros sobre fondos federales considera que habrá un incremento más de los tipos de interés y ya la Fed no los subirá más”.

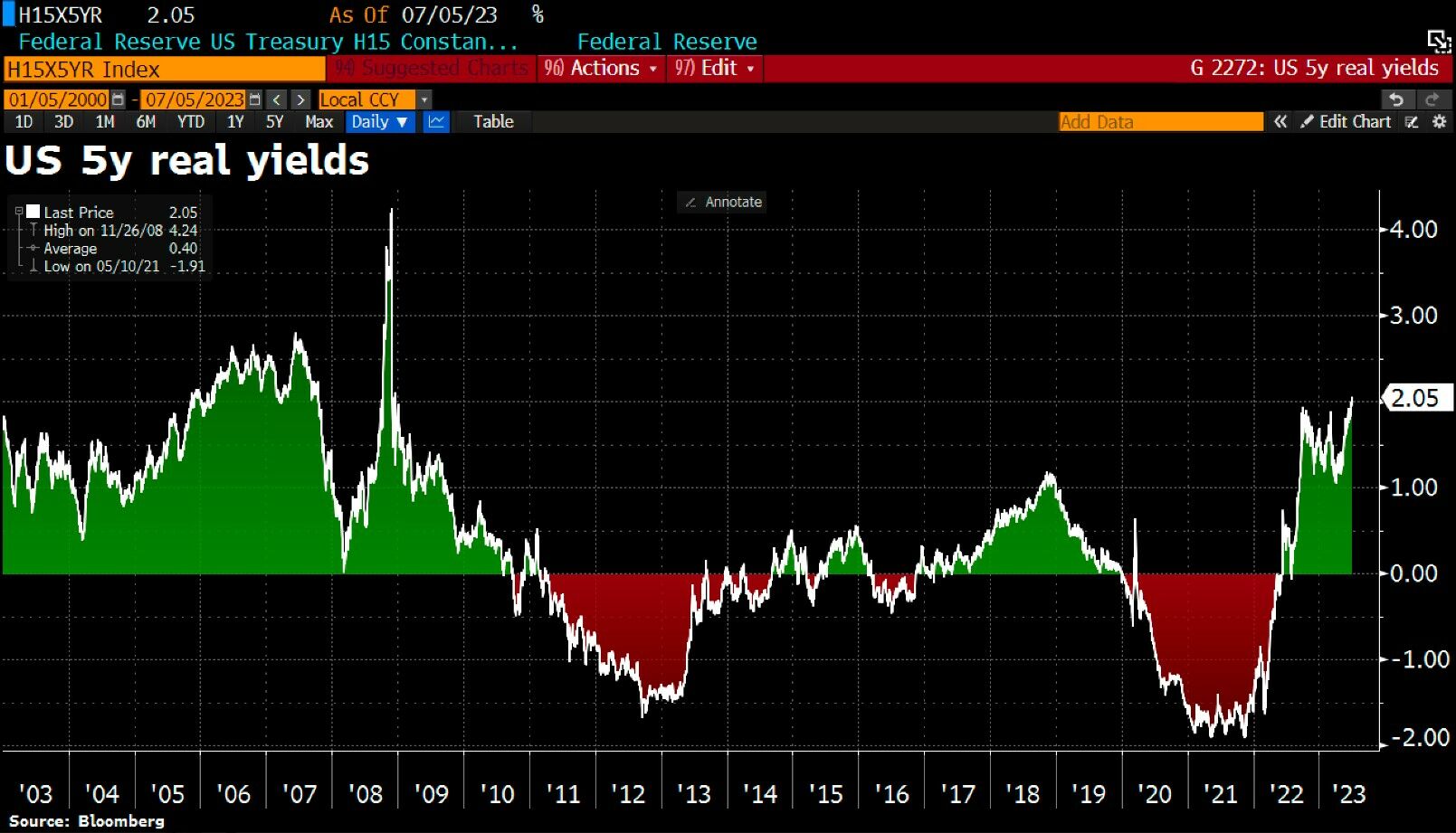

Si hacen esto, continúa el analista, van a presionar todavía más a la baja a la economía de Estados Unidos “y ya veremos cuánto se contrae”. También se fija en el mercado de bonos. “Si tenemos en cuenta la rentabilidad real, es decir, la rentabilidad nominal menos la inflación de los bonos a 5 años, observamos que está por encima del 2%. Esto, la última vez que lo vimos, fue en el año 2008, antes de la gran crisis.”

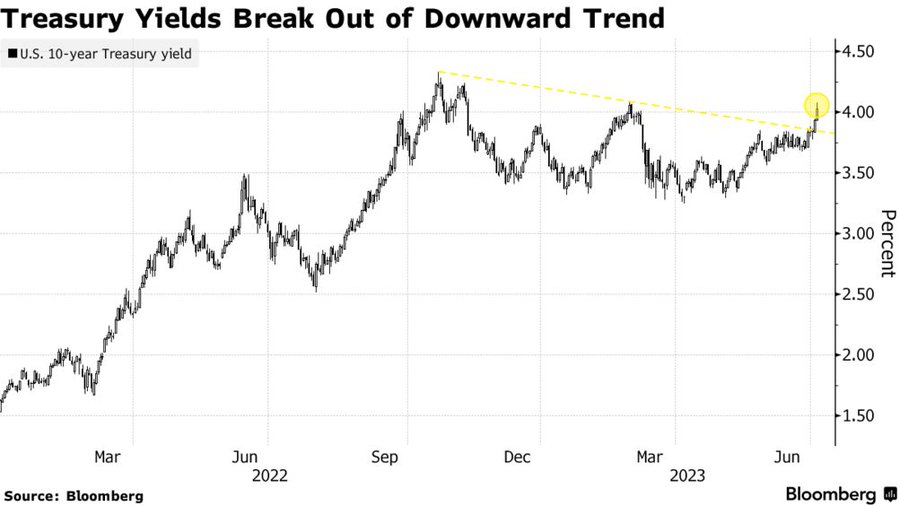

La conclusión a la que llega es que se están registrando ahora en la economía los efectos acumulativos de los tipos de interés, quieren subir un tipo más y la rentabilidad de los bonos sigue con fuerza, lo que va a provocar un efecto contractivo sobre la economía. ¿Y cómo la rentabilidad del bono a 10 años sigue subiendo? “En mi opinión, la rentabilidad de los bonos a 2, 5 y 10 años sigue subiendo porque Janet Yellen tiene que emitir una gran cantidad de deuda pública”.

Hoy se publica la noticia de que el gobierno alemán quiere reducir el gasto público en 50.000 millones, por un razón muy sencilla, según Cava, y es que “estamos en el límite en el que si los tipos de interés real siguen subiendo, la estabilidad financiera del sector público se puede dañar y cuando la estabilidad financiera del sector público se daña puede dañarse la estabilidad del sector financiero, este es el reto más importante al que se están enfrentando ahora los bancos centrales”.

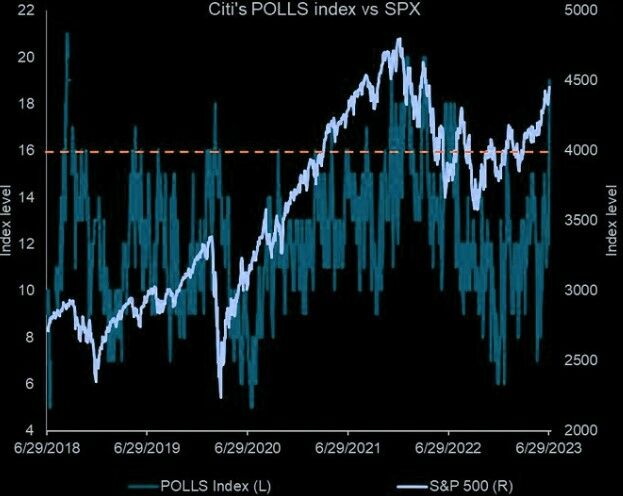

En cuanto al S&P 500, el experto explica que ayer perforó ligeramente el soporte establecido en 4.441, “concretamente fue a 4.432 y ahí se giró”. El hecho de que recuperara el 4.441 después de haberlo perdido ligeramente, Según Cava, llevó al SP al 4.450, “pero la clave es que no pudo superarlo se giró a la baja y ahora está cotizando por debajo de 4.441 y 4.432”. Esto es un signo de debilidad, continúa, “y por lo tanto nosotros vamos a considerar como objetivo más probable que la gente esté abriendo posiciones cortas”, con el objetivo de caída en la zona 4.375-4.384.

“A corto plazo vamos a considerar como escenario más probable que el S&P 500 siga cayendo y que los especuladores más agresivos cancelen posiciones cortas en la zona 4.375-4.384”. El analista también recalca que no va a abrir posiciones cortas, ya que el S&P 500 se encuentra en una tendencia alcista, “y consideramos que esta tendencia alcista estará en vigor en tanto en cuanto se mantenga por encima 4.375”.

Fuente.- Estrategias de Inversión

Fuente.- Estrategias de Inversión