Dow Jones busca consolidar su mejor racha alcista desde 2017

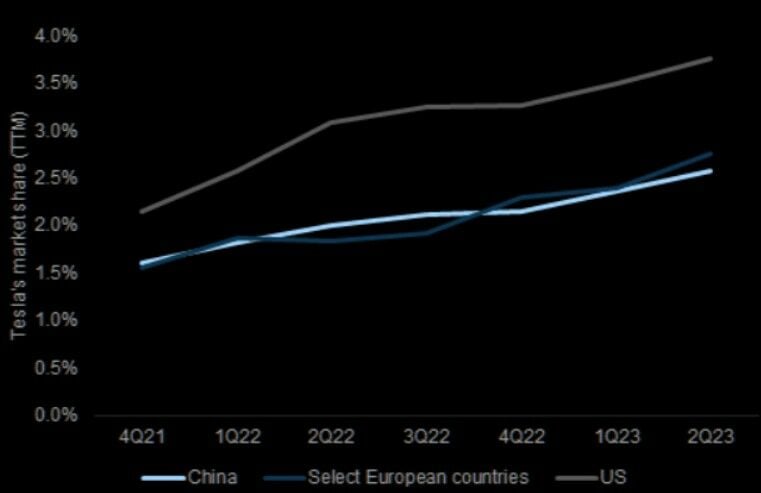

Los principales indicadores de Wall Street se mueven con ganancias en estos primeros minutos de negocio del viernes, apoyados por unos resultados mixtos que se han publicado a lo largo de la semana y que tratan de paliar las fuertes caídas de la sesión de ayer en el Nasdaq a cuenta de la mala lectura de los resultados de Tesla y de Netflix.

Wall Street parece querer cerrar la semana en positivo. De momento, en el inicio de la sesión las ganancias alcanzan a todos los indicadores. El

DOW JONES Ind Average sube un 0,15% en el inicio de la sesión neoyorkina, hasta los 35.276,92 puntos, con la idea de consolidar

10 días consecutivos de ganancias para el indicador más tradicional de la bolsa americana. En el caso del

S&P 500 subidas del 0,35% y también domina el signo positivo en el

Nasdaq OMX, con avances a esta hora del 0,61%, mientras trata de revertir los recortes, importantes, al cierre del jueves.

De hecho, los resultados del cierre de la jornada anterior de

Tesla y

Netflix lastraban el mercado, con importantes descensos para el Nasdaq que cerraba con recortes del 2,05% hasta los 14.063,31 puntos. Lo mismo ocurrió con el

S&P 500 que cerraba con recortes del 0,68% hasta los 4.534,87 puntos, mientras que el Dow Jones, ajeno a esos dos valores y con buenas cifras que cotizar como las que presentaba en sus resultados

Johnson&Johnson, volvía a subir por novena sesión consecutiva y cerraba con avances del 0,47%, de 164 puntos para consolidar los 35.225,18 puntos.

Se trata no solo del mejor nivel del año para el Dow Jones, sino su mejor desempeño sobre el Nasdaq 100 desde el pasado mes de febrero. Además es su racha de ganancias más larga desde el pasado 7 de agosto de 2017- año en el que el indicador acabó el ejercicio con ganancias del 25% - y su cierre de ayer, el más elevado desde marzo de 2022.

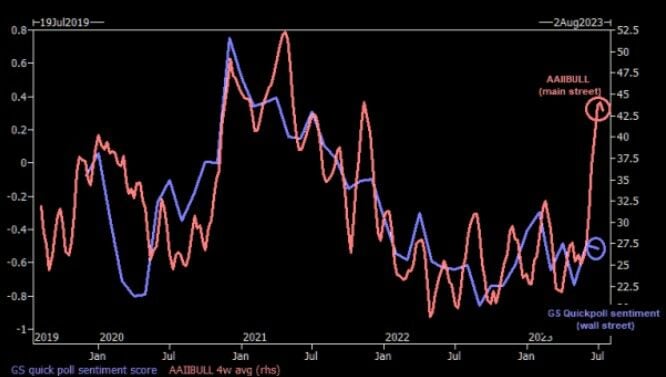

Desde Link Securities también indican que” además jugó en contra del comportamiento de los valores de “crecimiento” el fuerte repunte que experimentaron los rendimientos de los bonos soberanos, factor que penaliza sus valoraciones, especialmente de los del Tesoro estadounidenses, tras la publicación de unas cifras de paro semanales en Estados Unidos mucho mejores de lo esperado -las más bajas en 2 meses-, lo que sugiere que el mercado laboral estadounidense sigue fuerte, algo que es una buena noticia para el crecimiento económico y no tan buena para la marcha de la inflación, al menos en teoría, ya que un mercado laboral tensionado suele ser “inflacionista”.

Y señala Juan J. Fdez Figares que “eso es lo que entendieron los inversores en los mercados de bonos, activos cuyos precios se giraron a la baja, mientras repuntaban sus rendimientos. En ese sentido, señalar que, con un mercado laboral tan fuerte, es muy difícil que la Reserva Federal se aventure la semana que viene a dar por terminado su proceso de subidas de tipos, tal y como espera una gran parte de los inversores que haga. En nuestra opinión, la Fed dejará la “puerta abierta” a una nueva alza de sus tasas oficiales después de la de julio, alza esta última que damos por descontada, por si la marcha de la inflación estadounidense no es tan positiva como se espera”.

Con estas premisas, hoy Wall Street no tendrá datos macroeconómicos que valorar en el mercado, mientras que, seguirá muy pendiente de la presentación de resultados, de la que hoy no se esperan grandes nombres en la publicación de sus cuentas.

La temporada de resultados, muestra además cierto tono mixto, que, hasta esta semana, había sido claramente favorable mientras se esperan caídas del 75 globales en las presentaciones que se esperan en general del segundo trimestre del año. De momento, hasta hoy, y según los datos de FactSet, el 73% de las empresas del S&P 500 han superado, en su presentación, lo que se esperaba de ellas en Wall Street. Y aunque es un porcentaje elevado, está por debajo de la media de los últimos tres años, en el que, a estas alturas, era del 80%.

Entre las empresas que son noticia en la apertura, todas ellas están relacionadas con sus resultados, las caídas cercanas al 3% para

American Airlines, que baja en el mercado tras registrar ingresos por debajo de lo esperado, a pesar de que su beneficio por acción batió las expectativas marcadas por Wall Street,

con ganancias por título de 2,89 dólares e ingresos de 15.050 millones de dólares desde los esperados 15.480.

Caídas también para

CSX del 3,9% en los primeros minutos de negocio en Wall Street para la compañía de transporte que no ha alcanzado las expectativas que los inversores tenían puestas en sus ingresos del segundo trimestre del año.

Mientras en esos mercados de deuda, a esta hora el el bono a 10 años cae con más fuerza hasta un 0,86% en su rendimiento hasta marcar una rentabilidad del 3,82%, tras la subida de ayer.

Subidas en los mercados de materias primas para el precio del crudo, que avanza en el caso del West Texas un 1,08% hasta los 76,44 dólares por barril. en un entorno, el vivido en la última semana, de gran volatilidad, mientras que el Brent Europeo cotiza de nuevo por encima de la cota de los 80 dólares, en los 80,45 dólares, y gana a esta hora un 1,04%.

En el caso del dólar, en un momento de subidas,

recupera posiciones el dólar index hasta los 101,01, en sus mejores niveles de la jornada, ante un nuevo movimiento de fortaleza del billete verde americano que ya se cambia frente

al Euro Dólar en las 1,1132 unidades, lejos de los máximos de la moneda única de los últimos días, aunque con una nimia revalorización a esta hora del euro frente al dólar.

Fuente.- Estrategias de Inversión