Cierre WS

Cierra la última sesión del mes de septiembre prácticamente plana, de más a menos para los índices americanos. Este fue el peor mes para el SPX desde diciembre de 2022 y el peor trimestre desde el tercero de 2022. En todo el trimestre, el único sector en positivo fue la energía. La sesión de hoy estuvo marcada por datos importantes de inflación, tanto en la eurozona como en Estados Unidos, con el PCE. En principio, los datos fueron en la línea de lo esperado, incluso algo inferiores, lo que benefició en un primer instante al mercado. Pero en estos momentos la estacionalidad y el sentimiento no están acompañando. Pasquariello en el paper de Goldman de hoy sobre posicionamiento no considera que la relación entre el riesgo y el beneficio sea lo suficientemente clara o convincente en estos momentos. El rendimiento de los bonos a 10 años finalmente cerró en positivo, por encima del 4.58%, y el dólar también, superando el 105.79. Un día más, el oro se hunde un 0.9% frente al USD y cae a mínimos desde el 10 de marzo.“Es probable que el mercado de valores toque fondo durante el cuarto trimestre”, afirma Matthias Born, director de inversiones en acciones y gestor de cartera de Berenberg. “El sentimiento es cada vez más negativo, los flujos van hacia el efectivo, el posicionamiento es bajo, lo que también podría crear una oportunidad de compra similar a lo que vimos en octubre pasado”.

Parece como si se acercara una tormenta”, dice Freddie Lait, socio director de Latitude Investment Management. Los inversores deberían “evitar sectores muy calientes o al menos retirar algo de dinero de la mesa”.

GS: El discurso de la Fed desde la reunión del FOMC del miércoles pasado ha sido agresivo en términos generales: el gobernador Bowman ha abogado por múltiples aumentos adicionales, el presidente de la Fed de Minneapolis, Kashkari, está a favor de otro aumento incluso en un escenario de aterrizaje suave, y la presidenta de la Fed de San Francisco, Daly, ha dicho que apoyaba la pausa de septiembre “para recopilar más información”, lo que implica un enfoque dependiente de los datos para las próximas reuniones. Dicho esto, el presidente Powell no hizo comentarios sobre la política ayer a pesar de la oportunidad de hacerlo en un ayuntamiento con educadores. Por nuestra parte, esperamos que mejores noticias sobre inflación, avances en el reequilibrio del mercado laboral y el probable bache en el crecimiento del cuarto trimestre convenzan al FOMC de no volver a subir las tasas este año.

Si bien ciertamente no todas son malas noticias, la dura verdad es la siguiente: en los últimos meses, ha habido un endurecimiento significativo de las condiciones financieras en Estados Unidos. Ten en cuenta que el Índice de Condiciones Financieras de GS (GS Financial Conditions Index) se encuentra ahora en el punto más restrictivo del año.

Fuente: serenity-markets.com

Un saludo y buen finde!

Mañana sabré explicar lo que ocurrió hoy

Vídeo/análisis JL Cárpatos - 4 Claves

Las 4 claves de la semana en video por Cárpatos 30-9-2023

¿Romperá cosas la FED con su actitud y la mala marcha de los bonos? Análisis a fondo técnico, fundamental y fontanería de mercado. Pueden ver el video pinchando en el siguiente enlace:

https://youtu.be/MB51gzLv5S4

Un saludo!

Mañana sabré explicar lo que ocurrió hoy

Re: La actualidad de los mercados

Video de Diego Gutiérrez Pérez, en el que habla de las recompras de acciones de Iberdrola, de Telefónica, de BBVA, entre otros . También comenta algo del rally de Navidad.

https://www.youtube.com/watch?v=ihV_cALoW_0&ab_channel=DiegoGuti%C3%A9rrezP%C3%A9rez

Gerardo Ortega - Los 35 del IBEX

LOS 35 DEL IBEX. REPASO SEMANAL

- Gerardo Ortega

https://www.youtube.com/watch?v=JJ6L8gWsJGw

Un saludo y buen finde!

Mañana sabré explicar lo que ocurrió hoy

Re: La actualidad de los mercados

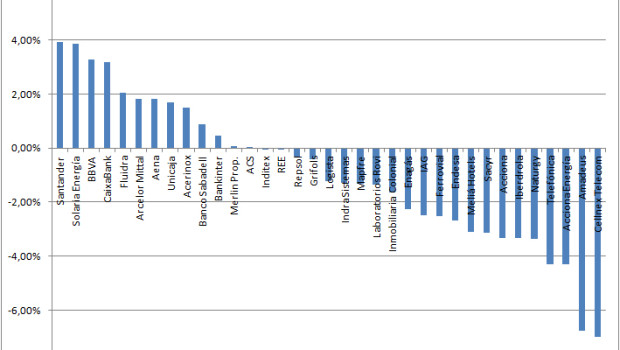

Santander, Solaria y BBVA lideran la semana en el Ibex 35; Cellnex y Amadeus sufren

Semana de caídas moderadas en el Ibex 35, del 0,78%, que se mantiene cotizando en una banda lateral a la espera de nuevos catalizadores que impulsen su cotización. Así, según destacan los analistas de Bolsamanía, mientras no supere sus máximos anuales, situados en los 9741 puntos, no se podrá confiar en un nuevo impulso alcista . Por debajo, en el lado de los soportes, estos expertos destacan la cota de los 9.170 enteros.

- 3.619€

- -0.86%

- 32.970€

- 1.70%

Re: La actualidad de los mercados

Mañana sabré explicar lo que ocurrió hoy

Re: Sabadell-Unicaja

Sabadell-Unicaja: las claves políticas de una fusión

El presidente de la Junta de Andalucía, Juanma Moreno, (i) entrega la Medalla de Andalucía a la Fundación Unicaja. | Joaquin Corchero

Unicaja mantendrá la marca en Andalucía

Azuaga, otra vez en la rampa de salida

Fuente.- The Objective

Re: La actualidad de los mercados

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

Re: La actualidad de los mercados

Santander y BBVA: 4,5 millones de accionistas que van a cobrar casi el 40% más en dividendos

Consolidan la mejora en los pagos gracias al tirón de los beneficios y al efecto de las recompras de acciones

/cloudfront-eu-central-1.images.arcpublishing.com/prisa/AB6AN75SMBHCHI4ESYJMN34MAE.png)

Re: La actualidad de los mercados

El pago medio de hipotecas ya suma un nuevo récord en 2.351 dólares. Es que es un no parar esta subida... Puf.

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

José Luis Cava. Los europeos somos cada día más pobres. 1/10/23

José Luis Cava. Los europeos somos cada día más pobres. 1/10/23

Bolsacava

https://www.youtube.com/watch?v=IngRRWv6bCk

Un saludo y buen domingo!

Mañana sabré explicar lo que ocurrió hoy

La FED no subirá tipos y esta es la razón

La FED no subirá tipos y esta es la razón

José Luis Cárpatos

https://www.youtube.com/watch?v=rkMXegncR_Y

Un saludo!

Mañana sabré explicar lo que ocurrió hoy

Re: La actualidad de los mercados

CALL VENDIDA 4.515

PUT COMPRADA 4.055

PUT VENDIDA 3.420

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

Re: La actualidad de los mercados

"The time to buy is when there's blood in the streets".[Nathan Rothschild]