Crisis de Ucrania: ¿cómo se comporta el mercado de valores cuando el indicador de miedo Vix se dispara?

Duncan Lamont, Responsable de estudios y análisis de Schroders analiza cómo impacta la escalada de tensiones entre Rusia y Ucrania al mercado de valores.

La situación entre Rusia y Ucrania es una tragedia humana, que probablemente provocará mucho sufrimiento. Sigue siendo muy incierto cómo evolucionará. Pero podemos observar cómo se han comportado los mercados bursátiles en el pasado durante los periodos de mayor temor.

La respuesta emocional a tales situaciones es vender las inversiones. Sin embargo, históricamente, esto habría sido un error.

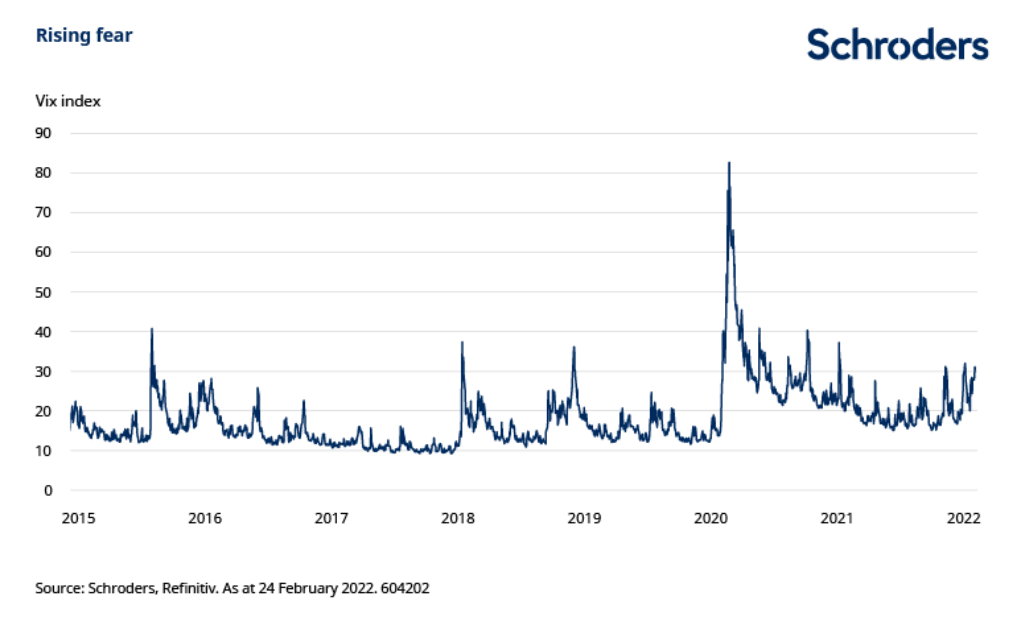

La escalada de las tensiones entre Rusia y Ucrania ha hecho subir recientemente el "indicador de miedo" del mercado de valores, el índice Vix. El Vix es una medida de la cantidad de volatilidad que los traders esperan para el índice estadounidense S&P 500 durante los próximos 30 días.

El jueves 25 de febrero cerró en un nivel de 30, muy por encima de su media desde 1990, de 19, y muy por encima de su nivel de principios de año, de 17. No es difícil imaginar un escenario en el que se mueva aún más alto en los próximos días a medida que los acontecimientos sigan desarrollándose.

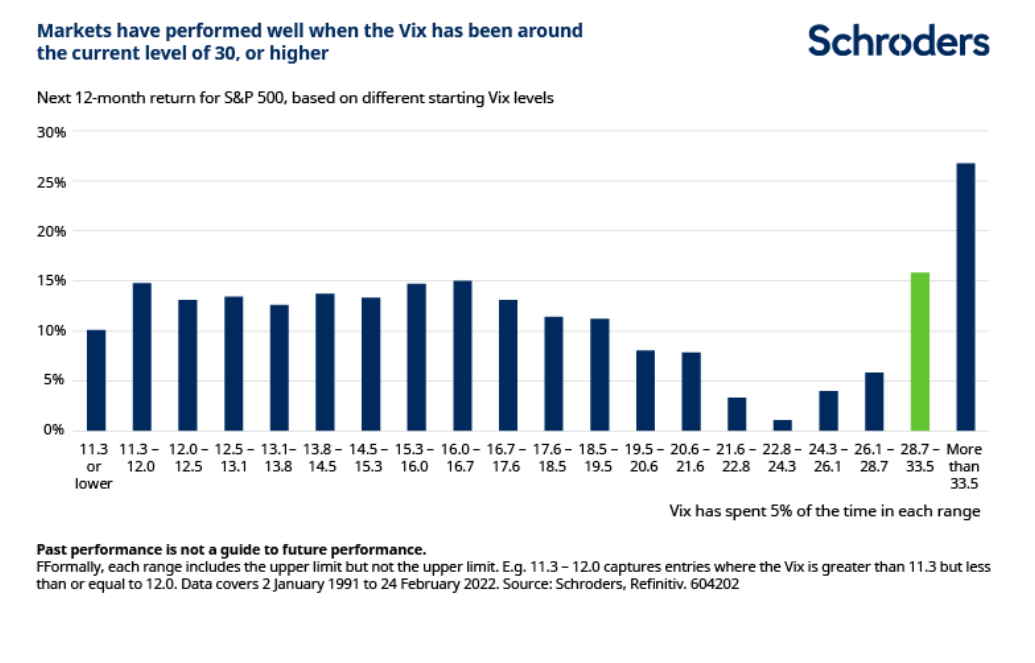

El siguiente gráfico muestra cómo se ha comportado el S&P 500 cuando el Vix ha estado en diferentes niveles en el pasado. Por ejemplo, el 5% del tiempo el Vix ha estado por debajo de 11,3 y el 5% del tiempo ha estado entre 11,3 y 12,0, y así sucesivamente.

La reciente subida ha llevado al Vix cerca de su tramo superior de la experiencia histórica.

Sin embargo, en lugar de ser un momento para vender, históricamente, los períodos de mayor temor han sido cuando los valientes han obtenido los mejores rendimientos. De media, el S&P 500 ha generado una rentabilidad media en 12 meses superior al 15% si el Vix estaba entre 28,7 y 33,5. Y más del 26% si superaba el 33,5.

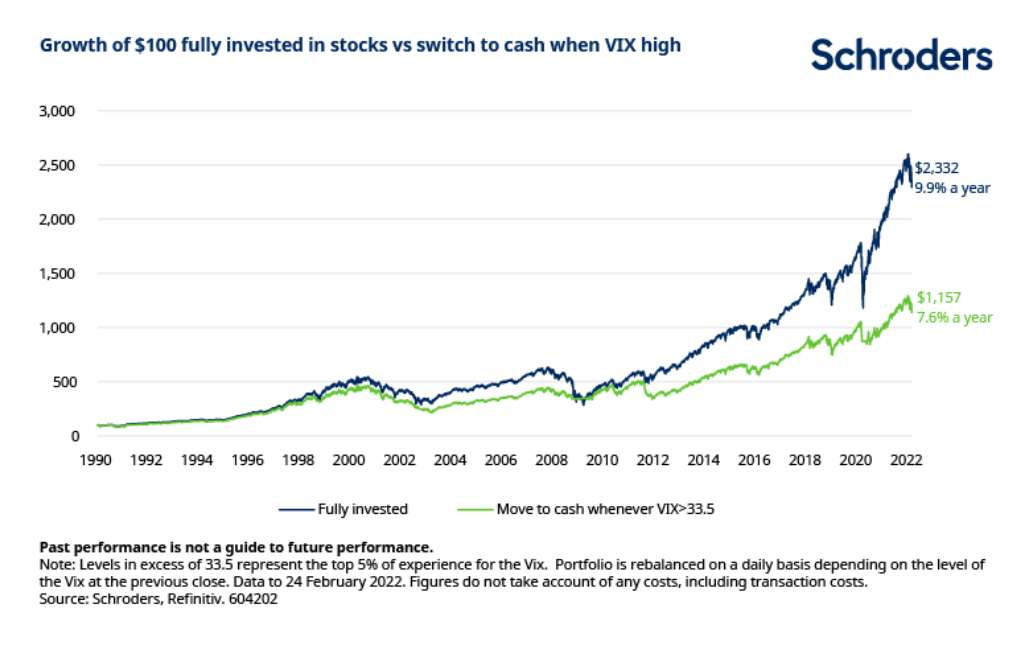

También analizamos un cambio de estrategia, que decidió vender acciones (S&P 500) y pasar a efectivo diariamente cada vez que el Vix entraba en este tramo superior, y luego volvía a invertir en acciones cuando volvía a caer. Este enfoque habría tenido un peor funcionamiento al de la estrategia de permanecer invertido en acciones de forma continuada en un 2,3% anual desde 1991 (7,6% anual frente al 9,9% anual, sin tener en cuenta los costes). Una inversión de 100 dólares en la cartera invertida continuamente en enero de 1990 habría llegado a valer el doble que los 100 dólares invertidos en la cartera que hubiese optado por el cambio de estrategia.

Como ocurre con todas las inversiones, el pasado no es necesariamente una guía para el futuro, pero la historia sugiere que los periodos de mayor temor, como el que estamos viviendo actualmente, han sido mejores para la inversión en bolsa de lo que cabría esperar.

Fuente.- Estrategias de Inversión