Un análisis técnico que demuestra que, en el corto/medio plazo, las bolsas seguirán subiendo.

Puntos clave.

- Tendencia alcista a largo plazo desde 2009 con múltiples puntos de contacto.

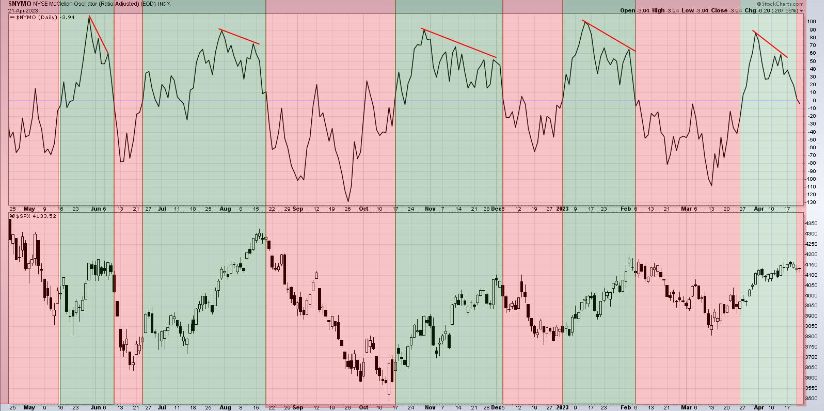

- Patrones de canales que brindan orientación sobre la dirección del mercado.

- Patrones de consolidación a corto plazo que indican posibles movimientos futuros.

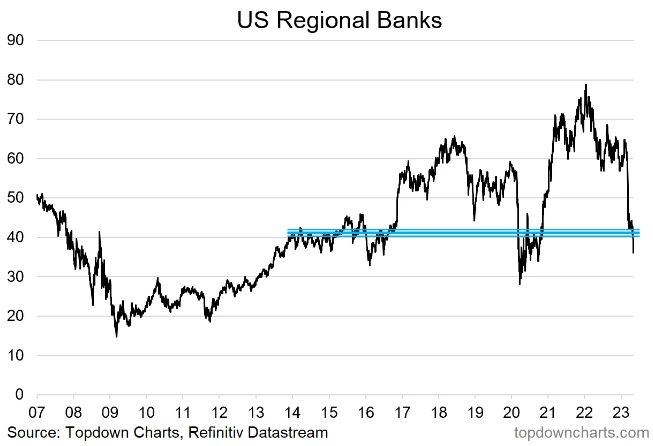

- Posible desconexión entre mercados y economías.

Descripción general del análisis técnico:

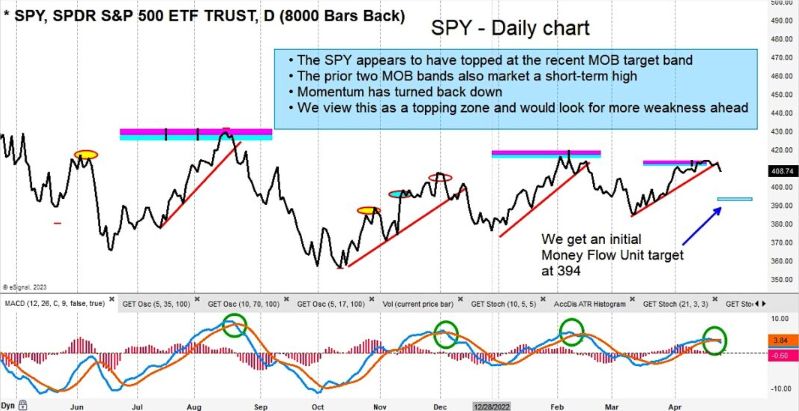

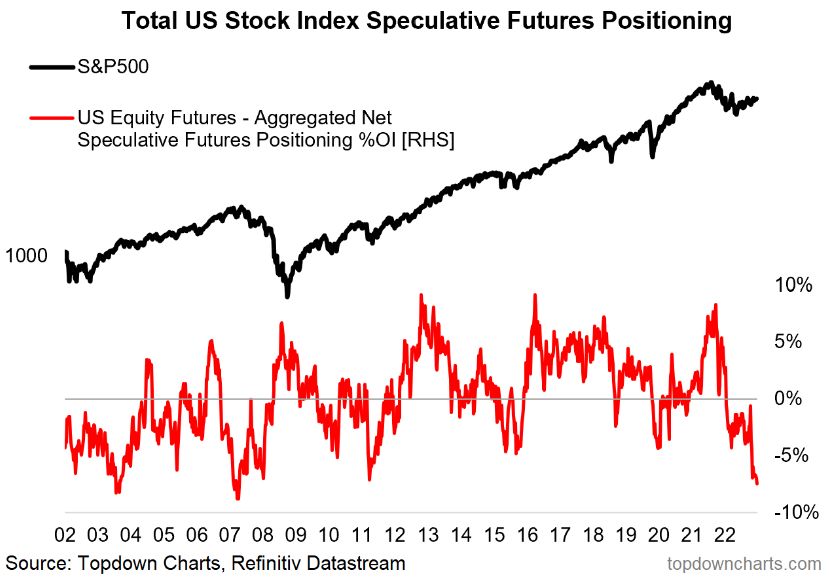

- El S&P 500 ha tenido una tendencia alcista constante desde 2009, con un canal claro visible en los gráficos.

- Se han producido puntos de contacto en este canal en momentos clave del mercado, incluidos los mínimos de marzo de 2020 y la recuperación en forma de V de octubre de 2021.

- También se formó un canal secundario morado, a partir de enero de 2022, con múltiples puntos de contacto que indican su importancia.

- Actualmente, el mercado está en modo alcista, con una ruptura por encima del extremo superior del canal morado.

Desarrollos recientes para los futuros de S&P 500.

- Se está formando un patrón de consolidación o bandera alcista después de la ruptura, lo que sugiere un mayor potencial alcista

- Un objetivo anticipado de 4200 está al alcance, salvo caídas repentinas o informes de ganancias negativos.

- El panorama general sigue siendo alcista para el año, a pesar de las noticias económicas contrarias o los sentimientos de los hogares.

Mirando hacia el futuro en el S&P 500 hasta finales de 2023:

- Una posible prueba del nivel 4400 podría estar en el horizonte, aunque no necesariamente en un camino recto.

- Los niveles clave a observar incluyen 3950, lo que significaría una ruptura por debajo del canal primario y el púrpura, lo que podría indicar un cambio de sentimiento alcista a bajista. Si 2 velas semanales consecutivas cierran por debajo del gran canal que se muestra en el video de análisis técnico anterior, mi premisa cambiaría de alcista a bajista.

Conclusión: En resumen, nuestro análisis técnico del S&P 500 revela una perspectiva de mercado predominantemente alcista. Al utilizar patrones de canales, análisis de velas y una comprensión de la desconexión entre los mercados y las economías, los inversores y comerciantes pueden navegar mejor por el panorama del mercado de valores.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.