Yo es que soy de pegarlo aquí porque estos artículos los ponen privados pasado un tiempo

Teekay: ventas irracionales a medida que la transición continúa

1 de marzo de 2018 5:48 PM ET

|

37 comentarios

|

Acerca de:

Teekay LNG Partners LP (TGP) ,

TK , Incluye:

TOO

J Mintzmyer

Envío y comercio global, Deep Value, ideas cortas, estrategia de cartera

MERCADO

Valor del borde del inversor

Resumen

Teekay Corporation (TK) es una empresa de desarrollo y gestión de proyectos con participaciones importantes en las industrias de transporte de GNL, producción offshore y transporte de buques tanque de crudo.

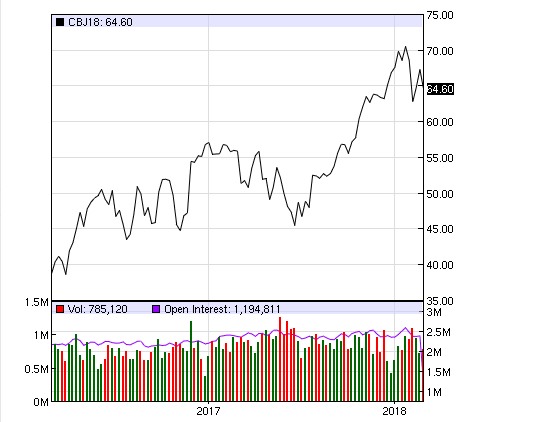

Aunque los CC.TT. tienden a comerciar en correlación con los mercados del petróleo, su principal activo es la propiedad en Teekay LNG Partners (TGP), incluidos los potencialmente lucrativos Derechos de Distribución de Incentivos ("IDR").

Anteriormente, compartimos nuestra extensa tesis para una eventual restauración de distribución en TGP. Tal escenario generaría una ventaja significativa para TK.

TK y TGP informaron sus resultados la semana pasada. Tras la revisión de las transacciones financieras y de refinanciación significativas, TGP parece estar en camino de un crecimiento masivo de DCF.

Este informe revisa el progreso reciente en TGP y también discute la reacción ilógica del mercado al aumento patrimonial prudente de TK. Creo que TK tiene un 70% de ventaja al año.

Esta idea fue discutida en mayor profundidad con los miembros de mi comunidad de inversión privada,

Value Investor's Edge .

Crédito de la foto:

LNG World News

Crédito de la foto:

LNG World News

Revisión de Teekay Investment Thesis

Teekay Corporation (

TK ) fue nuestra principal idea para 2017, que se basó en la perspectiva de estabilización y crecimiento importante en Teekay LNG Partners (

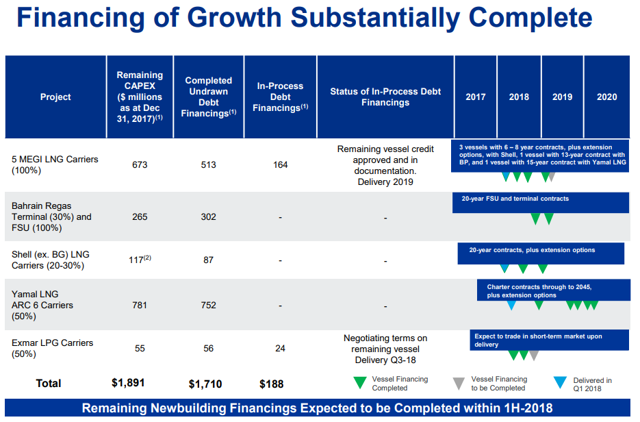

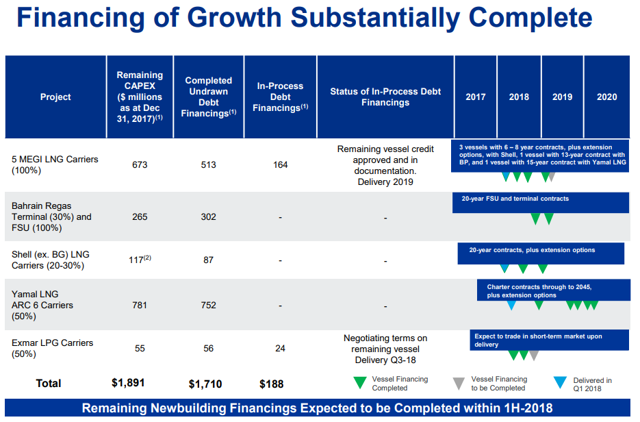

TGP ) que condujo a un eventual aumento significativo de dividendos y una masiva revalorización del GP / IDR controlado por TK. Hemos lanzado casi una docena de informes públicos y privados en los últimos 18 meses, describiendo la transición de TGP de casi $ 2 mil millones en gastos de capital de expansión no fondeados y obligaciones adicionales de refinanciamiento 2018 de más de $ 1 mil millones, a una compañía de crecimiento saludable con el mayor atasco de GNL y la flota moderna en los mercados públicos.

Nuestra tesis siempre ha sido que TGP sobreviviría y podría financiar la totalidad de su cartera de pedidos sin dilución de capital. También creímos que los vencimientos 2018 restantes no generarían serias preocupaciones debido a la cobertura de los activos subyacentes. Aunque fuimos demasiado optimistas en nuestras previsiones iniciales y no anticipamos las profundidades de la exposición comercial relacionada con el GLP de TGP, hasta ahora la ejecución operativa y financiera en Teekay LNG Partners ha sido casi perfecta.

Aunque nos gusta TGP como una inversión, creo que la mayor ventaja es a través de una inversión en el Socio General ("GP"), Teekay Corporation, debido a sus derechos de distribución de incentivos potencialmente lucrativos ("IDR"). Cuando se trata de una sociedad limitada, como TGP, paga grandes distribuciones, el GP obtiene ganancias significativas debido a la estructura IDR.

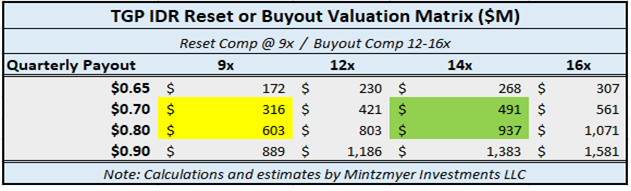

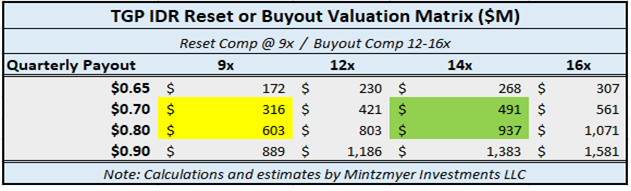

La tendencia actual de las empresas GP / LP ha sido hacia la simplificación de la estructura de capital. Esto a menudo significa que el LP 'comprará' o recomprará el GP / IDR del activo principal, creando una estructura más competitiva para los futuros inversores. Creo que tal movimiento de Teekay podría conducir a un alza importante a corto plazo para las acciones de TK. Como mencioné

en un informe importante el mes pasado, una transacción de compra de este tipo podría generar valoraciones a corto plazo de $ 421 millones a $ 561 millones y valoraciones a más largo plazo superiores a los $ 800 millones. El informe contiene muchos más detalles, pero he copiado uno de nuestros cuadros a continuación:

Escepticismo de mercado versus realidad de resultados

Creo que TK nunca recibió el crédito adecuado para su GP / IDR, principalmente porque el mercado es escéptico sobre la salud de TGP y duda de su capacidad de pago futura. Este escepticismo fue saludable hace 18 meses, o incluso hace un par de trimestres, ya que los proyectos de crecimiento significativos no se financiaron y la investigación bajista de grandes firmas

como Morgan Stanley (NYSE:

MS ) sugirió que los vencimientos de 2018 representarían un obstáculo significativo para las ambiciones de distribución.

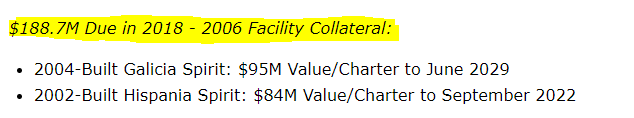

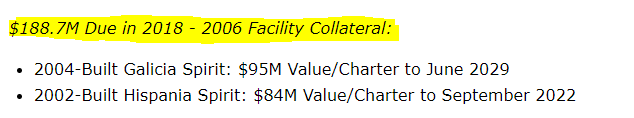

A pesar de estas consideraciones bajistas, creíamos que TGP podría financiar completamente su programa de crecimiento y también podría refinanciar la mayor parte de sus vencimientos para 2018. Esta fue una opinión contraria al consenso durante principios de 2017. En junio de 2017,

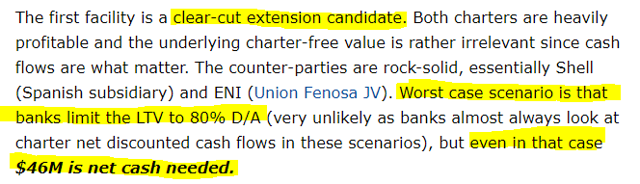

publicamos un informeque detallaba cada uno de los vencimientos de 2018 de TGP. Estimé que incluso bajo estimaciones conservadoras, TGP necesitaría aproximadamente $ 120 millones para manejar todos los vencimientos de 2018.

En diciembre de 2017, TGP anunció el

financiamiento principal final para su importante proyecto de crecimiento Yamal, dejando para descansar todas las preocupaciones restantes sobre su nuevo programa de construcción. Este progreso se cubrió en su

presentación del cuarto trimestre de 2017(diapositiva 11). El requisito de efectivo estimado restante hasta principios de 2020 es negativo $ 7M. TGP recibirá más fondos de los necesarios, muy raros.

Teekay LNG Partners también

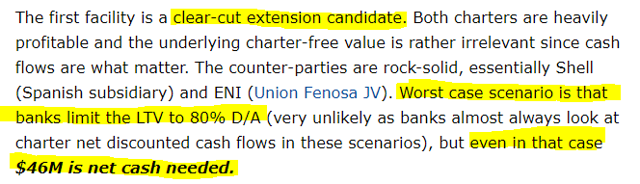

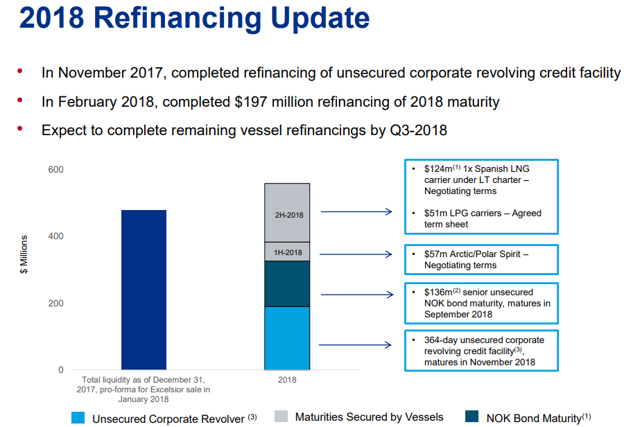

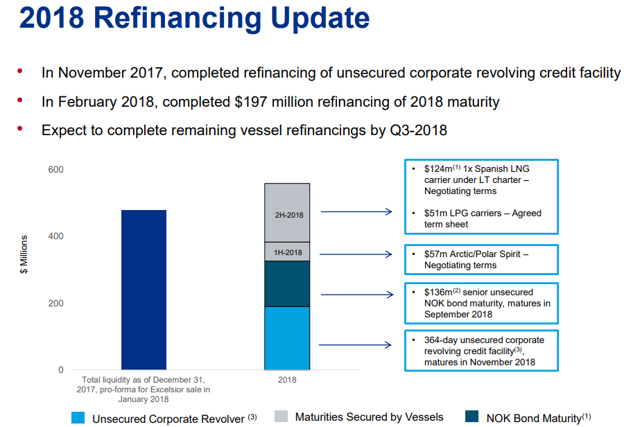

reveló el estado más reciente (diapositiva 12) de sus iniciativas de refinanciamiento de 2018, que incluyeron una refinanciación total de $ 197 millones en dos buques. Incluso en mis cálculos conservadores, predije un refinanciamiento de $ 143M (aproximadamente un 75%) a $ 189M (100%). El acuerdo de $ 197M de TGP fue extremadamente fuerte.

Yo soy quizás uno de los mayores toros Teekay y este nivel de financiación fue mucho más alto de lo que yo esperaba hace unos trimestres. Para proporcionar contexto, mi informe completo del verano pasado

está vinculado aquí , pero he incluido los dos fragmentos relevantes a continuación (se han agregado los puntos destacados):

El cronograma de refinanciamiento actualizado de TGP se muestra a continuación. Como se confirmó en la última

transcripción de las ganancias , la gerencia planea refinanciar esencialmente todos estos vencimientos, pero han insinuado usar el exceso de efectivo para recomprar los $ 136M en bonos no garantizados NOK en septiembre. Este movimiento tiene sentido y mejoraría el DCF trimestral por otros $ 0.03.

La cita exacta del Director Financiero, Brody Speers, se incluye a continuación (énfasis agregado):

Cuando vemos los refinanciamientos de este año, ya hemos completado uno de ellos.

Tenemos tres préstamos garantizados más para refinanciar este año, y nuestro plan es refinanciar los tres. Y apuntamos, en general, a refinanciar aproximadamente los miles de millones pendientes.

Entonces, no vemos ninguna, en esta etapa, necesidad real de equidad en ninguno de ellos en general. Pero cuando miramos el bono NOK, por ejemplo, logramos elevarlo; hicimos la emisión de acciones preferidas en el cuarto trimestre del año pasado. Y eso nos ha colocado en una posición bastante sólida desde el punto de vista de la liquidez, por lo

que es algo que veremos si se hace potencialmente, es posible que se elimine ese vínculo. Pero creo que continuaremos examinando eso a medida que avancemos aquí y seamos oportunistas, especialmente si se ofrecen términos favorables.

Una vez que TGP liquide los vencimientos 2018 restantes, TGP no enfrentará vencimientos significativos de deuda garantizada hasta el 2022. Este será un punto fundamental para ellos. En la última conferencia telefónica, la gerencia de Teekay reiteró una vez más que su prioridad es completar estas iniciativas de refinanciación y que ofrecerán una guía de distribución más detallada este otoño. Esto está en línea con las prioridades que han comunicado durante los últimos 12-18 meses. Siempre quisieron terminar de financiar construcciones nuevas y luego abordar los vencimientos de 2018 antes de establecer una guía o compromisos de pago a más largo plazo.

Cobertura previa y acción de precio reciente

He cubierto ampliamente la tesis alcista sobre Teekay en varios informes, algunos en los últimos dos meses. Estos incluyen una

importante revisión de la empresa a mediados de diciembre y una

tesis completa de 19 páginas actualizada , publicada a principios de enero.

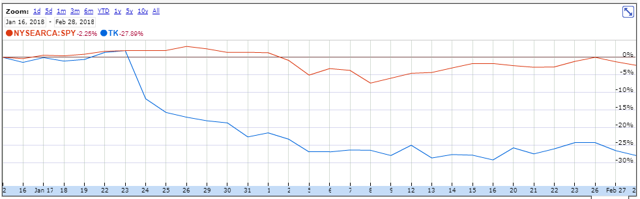

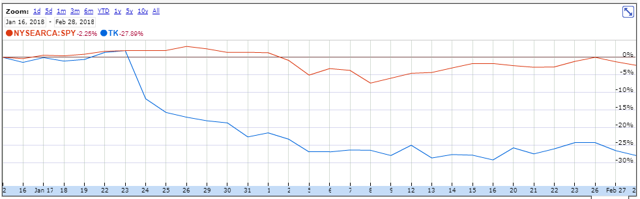

A pesar de un sólido comienzo en 2018, el precio de TK colapsó completamente a fines de enero, como se muestra a continuación en

Google Finance .

Este colapso del precio se aceleró por el reciente pánico del mercado y una leve caída del precio del petróleo, pero la razón principal fue la decisión de TK de emitir nueva

capital a $ 9.75 / sh y vender 5.0% de

bonos convertibles convencimiento en 2023 ($ 11.70 conversión). TK realizó esta emisión de acciones medidas para abordar preventivamente parte de sus bonos del 8,5% de 2020, de los cuales $ 593 millones vencen en enero de 2020. Planean ofertar por parte de estos pagarés, utilizando una combinación de los ingresos convertibles y el capital ordinario.

Si se utilizan $ 100M de los convertibles y $ 50M de efectivo, TK ahorrará casi $ 13M en gastos por intereses anuales al mismo tiempo que fortalecerá su balance general. Aunque se trató de una medida cautelosa, fue una medida muy prudente y totalmente desalienta a la empresa.

La parte impactante es que los TK actualmente cotizan a $ 7.60 / sh a pesar de que solo convencieron $ 100M de dinero institucional para pagar $ 9.75 / sh y otros $ 125M de dinero institucional para comprar convertibles (fuertemente sobresuscritos) con un precio de ejercicio de $ 11.70. Notablemente, los $ 11.70 no se ajustan a la baja para el pago regular de $ 0.055 / qtr.

Los inversores institucionales no compran acciones por $ 9.75 o convertibles a $ 11.70 a menos que piensen que el valor de mediano a largo plazo es significativamente mayor. Sin embargo, a pesar de esta lógica básica de sentido común, el mercado lanzó una rabieta y envió acciones más bajas sin ninguna razón además de una reacción emocional a la "dilución".

La reacción emocional y visceral a esta oferta conservadora superó el pánico que afecta al amplio mercado. Aunque la venta masiva inicial probablemente se vio agravada por la reciente ola de ventas, como muestra el siguiente gráfico,

el mercado se ha recuperado casi por completo en las últimas seis semanas, mientras que los CC.TT. aún caen un 28%.

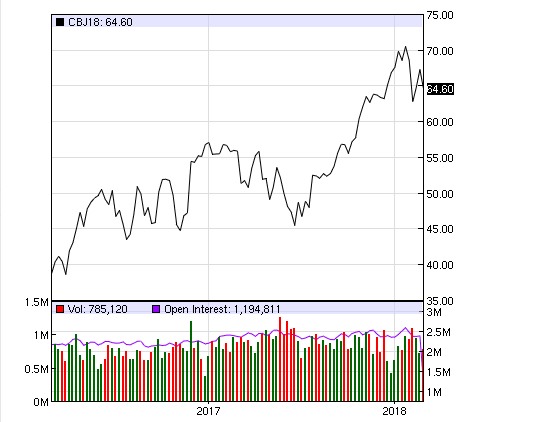

Los precios del petróleo Brent también se desplomaron inicialmente, tal vez aumentando la liquidación a finales de enero, pero TK no se ha beneficiado de ninguno de sus resurgimientos recientes (o generales). De hecho, los mercados del petróleo se encuentran en el mejor nivel que han visto en 2,5 años. A juzgar por las medidas recientes, parece que si el petróleo baja, los CC.TT. se liquidan, pero si el petróleo vuelve a subir, los CC.TT. tampoco son recompensados por los mercados.

El impacto verdadero / lógico de la emisión de acciones

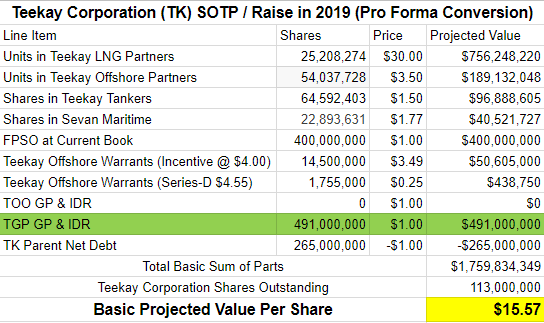

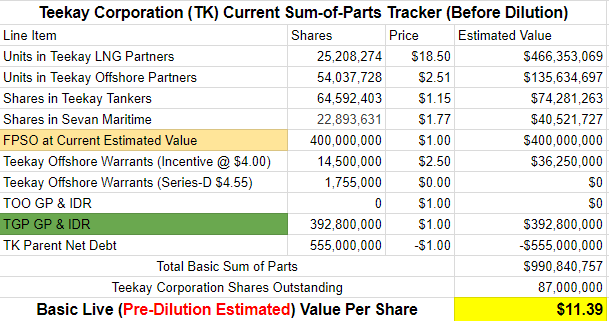

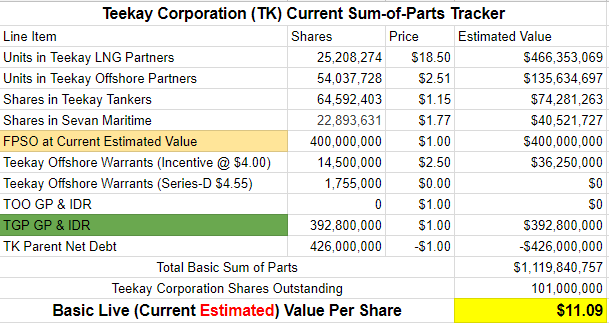

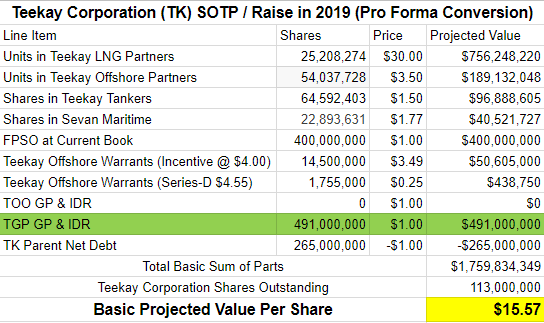

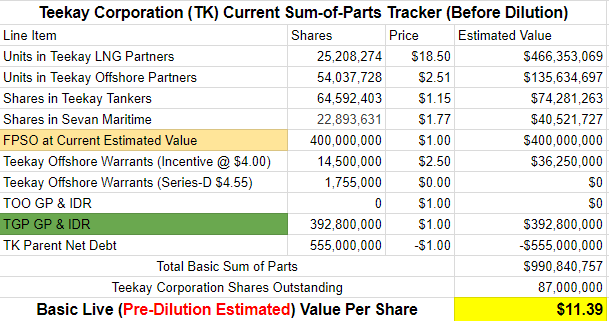

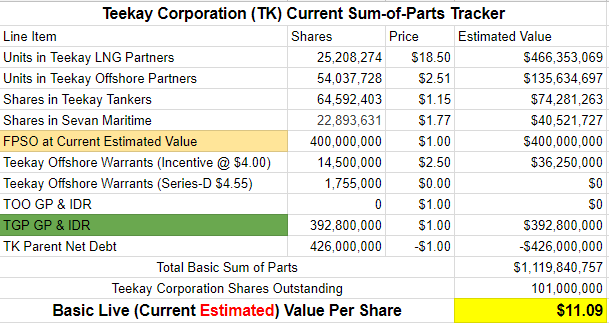

Previamente cubrí el impacto de la emisión de acciones de TK tanto para nuestras estimaciones de valoración inmediata como para nuestras estimaciones de principios de 2019 para ver si la reacción del mercado visceral tenía sentido. Conecté la nueva emisión de acciones y los cálculos de deuda neta esperados en nuestros modelos en vivo. Determinamos que nuestros valores de la suma estimada de las partes ("SOTP") actuales (actualizados para valores de acciones de propiedad al 28 de febrero de 2018) cayeron de aproximadamente $ 11.39 a $ 11.09.

La valoración actual de los CC.TT. descendió en $ 0.30 / sh, o menos del 3% de la "dilución" y, sin embargo, los CC.TT. se han desplomado más del 26% en el trato.

Los inversionistas institucionales acordaron invertir $ 225M entre $ 9.75 y $ 11.70, aparentemente con expectativas de precios significativamente más altos para las acciones en el futuro, y sin embargo, los CC.TT. ahora cotizan a $ 7.60. He visto mudos movimientos de mercado, pero esto es alucinante.

Nota: Valor de GP / IDR de $ 392.8M derivado de una estimación de valuación a mediados de 2019 con un descuento del 20% aplicado.

¿La emisión perjudica el valor a largo plazo?

Una línea de razonamiento común, al menos a partir de observaciones minoristas en Seeking Alpha y en otros foros privados, fue que la emisión de acciones de TK parecía eliminar o dañar en gran medida la tesis alcista. Una vez más, tenemos que entender que $ 225M de dinero institucional se redujo a TK entre $ 9.75 y $ 11.70, presumiblemente con la expectativa de precios significativamente más altos en el corto plazo. Solo en la "Zona Crepuscular" de nuestro caos actual del mercado, esta oferta se traduciría en la asquerosa conclusión de que "los CC.TT. se han roto y merecen comerciarse a $ 7,60 / sh". TK ha declarado que planean usar la gran mayoría de los ingresos para delever por delante de su vencimiento de $ 593M de bonos del 8.5%. Esa es una búsqueda noble y elimina un grado sustancial de riesgo.

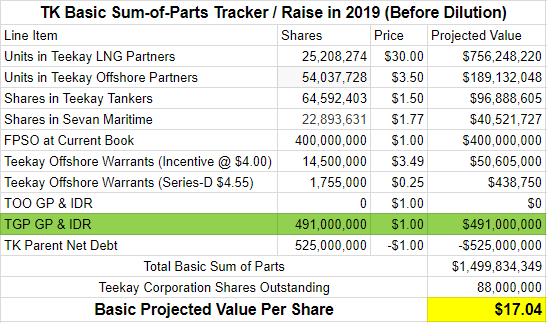

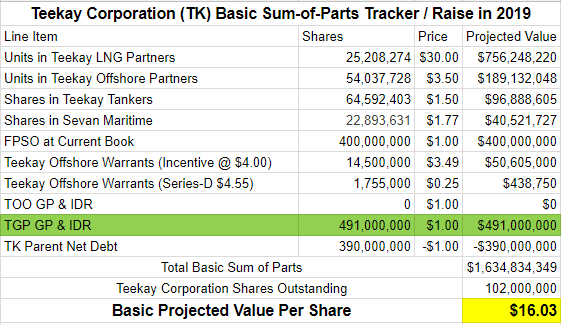

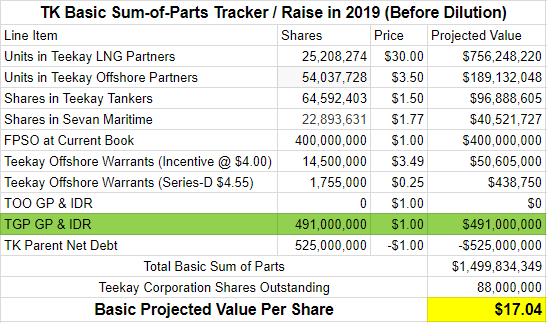

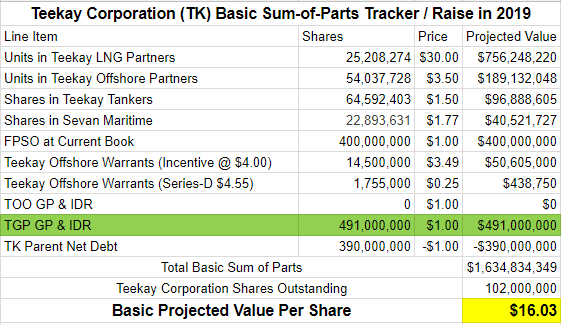

Sin embargo, hay claramente más acciones en circulación. ¿Cómo afectará esto a nuestros objetivos de precios futuros? Como se muestra a continuación, la estimación de TK a mediados de 2019 se reduce de $ 17.05 a $ 16.03, para una "dilución" a mitad de período del 6%. ¿Esto merece un 24% de liquidación?

Nota: Valor de $ 491M para TGP GP / IDR derivado de rangos de valuación comparables de adquisición de MLP (flujos de IDR de 12-16x) en función de un nivel de pago de $ 0.70 / qtr.

Nota: Valor de $ 491M para TGP GP / IDR derivado de rangos de valuación comparables de adquisición de MLP (flujos de IDR de 12-16x) en función de un nivel de pago de $ 0.70 / qtr.

¿Qué ocurre con los impactos convertibles?

Llevando el caso de los CC.TT. un paso más allá, algunos inversores se han manifestado en contra del concepto de pagarés convertibles por $ 11.70. Aunque pueda parecer una tontería preocuparse por la dilución por encima de $ 11.70 cuando el precio de la acción es de $ 7.60 / sh, especialmente considerando $ 125M de dinero institucional está apostando a precios a largo plazo muy por encima de $ 11.70 / sh, todos hemos visto el mercado reacción. El siguiente cuadro ilustra cómo se vería el escenario 2019 después del ejercicio convertible. Tal como se describe

en el folleto , los CC.TT. pueden forzar la conversión cuando el precio de las acciones se negocia al 130% de la huelga de $ 11.70 ($ 15.21) después del 15 de enero de 2021, que creo que tiene una alta probabilidad de ocurrencia casi inmediatamente a principios de 2021.

Como muestran nuestros modelos, manteniendo el escenario antes mencionado a mediados de 2019 constante para la conversión, el precio baja 'completamente' de $ 16.03 a $ 15.57, en comparación con si TK nunca vendió ningún capital y luego tuvo un valor de $ 17.05.

En total, la "dilución" fue del 8,5%, pero la deuda neta pro forma de TK se redujo de $ 525 millones a $ 265 millones.

En resumen, al aplicar nuestros modelos de valoración al caso de dilución, el valor actual de TK cayó de $ 11.78 a $ 11.42 y nuestro valor estimado a mediados de 2019 disminuyó de $ 17.05 a $ 15.58. Sin embargo, TK también eliminó casi la mitad de su deuda neta. Creo que TK analizó una compensación de valuación similar y tomó la clara decisión conservadora de deponer completamente a la compañía.

Como hemos demostrado, muy poco ha cambiado a las valoraciones actuales y futuras, $ 225M de dinero institucional está apostando a TK significativamente al norte de $ 9.75 a corto plazo y $ 11.70 a largo plazo, y aún así los mercados han provocado una rabieta.

Conclusión y valoración: $ 13 / sh, 70% al alza

Este último informe cubre el último progreso de transición en Teekay LNG Partners, al tiempo que refleja el reciente desplome de los precios de las acciones en Teekay Corporation.

Personalmente, creo que el precio actual de $ 7,60 / sh para TK ofrece los mejores prospectos de riesgo / recompensa que he visto para esta compañía. Pagar alrededor de $ 8 / sh hoy por TK es significativamente superior a pagar $ 6 / sh a fines de 2016 o niveles similares a mediados de 2017. Recientemente, agregué de manera significativa mi participación accionaria en TK, casi doblando mi participación en acciones a $ 7.71.

Esta compra a $ 7.71 fue mucho más alta que mi costo promedio anterior de $ 5.76, pero creo que obtuve un trato mucho mejor con mi última compra ahora que TGP ha demostrado un progreso enorme y TK ha descartado por completo su posición para 2020. Esto también es antes de considerar el notable progreso en Teekay Offshore (

TOO ) en comparación con un escenario de base cercano al desastre a mediados de 2017.

Mi precio objetivo actual para CC.TT. es de aproximadamente $ 13 / sh, para un aumento del 70%, que está ligeramente por debajo del punto medio entre mi estimación del valor actual de SOTP ($ 11.09) y mi estimación para valoraciones de mediados de 2019, incluidos convertibles ($ 15.57).

Nota: Valor de $ 491M para TGP GP / IDR derivado de rangos de valuación comparables de adquisición de MLP (flujos de IDR de 12-16x) en función de un nivel de pago de $ 0.70 / qtr.

Nota: Valor de $ 491M para TGP GP / IDR derivado de rangos de valuación comparables de adquisición de MLP (flujos de IDR de 12-16x) en función de un nivel de pago de $ 0.70 / qtr.