Caix

aBank obtuvo en el primer trimestre del año

un beneficio atribuido sin extraordinarios asociados a la fusión con Bankia de 514 millones de euros, frente a los 90 millones registrados en el mismo periodo del ejercicio anterior y afectados por las provisiones constituidas para anticiparse a impactos futuros asociados al Covid-19.

Las cuentas de

CaixaBank no incluyen los resultados generados por la actividad de Bankia en el periodo, ya que la operación se cerró a final de marzo, por lo que en ese sentido

la fusión no ha tenido ningún impacto en las distintas líneas de actividad. Sin embargo,

el balance sí refleja la incorporación de activos y pasivos de Bankia a su valor razonable a fecha de 31 de marzo, que es la fecha que se ha tomado como referencia de la fusión a efectos contables.

Tras la incorporación del patrimonio neto de Bankia, la cuenta de CaixaBank refleja un apunte extraordinario asociado a la fusión (fondo de comercio negativo) de 4.300 millones de euros, que unido a los gastos extraordinarios de la integración y al resultado ordinario da lugar a un beneficio atribuido contable en el primer trimestre de 4.786 millones.

El fondo de comercio negativo es fruto de descontar del patrimonio neto de Bankia (13.088 millones de euros) el precio de adquisición pagado por CaixaBank (5.314 millones de euros) y una serie de ajustes contables al poner a valor razonable diferentes activos y pasivos (3.474 millones de euros).

El resultado sin tener en cuenta el efecto de los extraordinarios de la integración de Bankia se sitúa en esos 514 millones de euros apuntados más arriba, de los que 444 millones de euros corresponden a la actividad bancaria y de seguros, 58 millones proceden de la entidad portuguesa BPI, y 12 millones, de participaciones.

El consejero delegado de CaixaBank, Gonzalo Gortázar, ha explicado que con la fusión con Bankia “consolidamos nuestro liderazgo en el sistema financiero, alcanzamos cuotas de mercado del entorno del 25% y los mejores ratios de solvencia, liquidez y calidad crediticia entre los grandes bancos en España. Ello nos está permitiendo apoyar decididamente a familias y empresas para salir de esta crisis y liderar la recuperación económica”.

Gortázar ha puesto en valor que “terminamos este primer trimestre con un beneficio recurrente de 514 millones de euros, una cifra que muestra ya un claro avance hacia la normalidad”.

INGRESOS CORE, MÁRGENES Y GASTOS

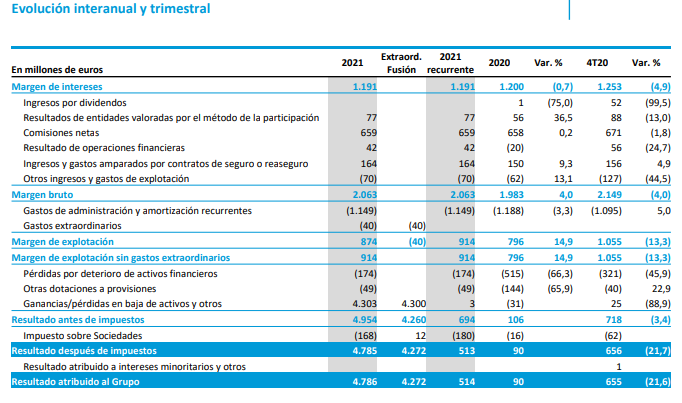

Los ingresos core de CaixaBank -sin integrar en el periodo la actividad de Bankia- alcanzan 2.066 millones de euros a cierre del primer trimestre, con un incremento del 1% en tasa interanual. Por su parte, en un entorno de tipos negativos, el margen de intereses se reduce un 0,7%, hasta 1.191 millones de euros, una caída que se ve compensada por los ingresos por contratos de seguros (+9,3%), los resultados asociados a participadas aseguradoras (+39,2%) y el crecimiento de las comisiones (+0,2%), explica el banco.

El margen bruto se sitúa en 2.063 millones de euros, un 4% más, gracias a la mejora de los resultados de operaciones financieras, que alcanzan 42 millones de euros, y cuya evolución viene marcada, esencialmente, por el impacto negativo en 2020 de la valoración del riesgo de crédito de los derivados financieros.

Los ingresos de la cartera de participadas crecen un 34,4% respecto al mismo periodo del ejercicio anterior, hasta 77 millones de euros, esencialmente, por la mejora del resultado atribuido de SegurCaixa Adeslas, impactado en el mismo trimestre del ejercicio anterior por la valoración de activos.

Mientras, los gastos de administración y amortización recurrentes se reducen un 3,3% en tasa interanual, hasta 1.149 millones de euros, una caída que se debe a los ahorros asociados a las prejubilaciones de 2020, a la gestión de la base de costes y a menores gastos incurridos en el contexto del Covid-19. La entidad ha registrado entre enero y marzo gastos extraordinarios asociados a la integración de Bankia por importe de 40 millones de euros.

Sin tener en cuenta el impacto de los extraordinarios de integración, el ratio de eficiencia del grupo se sitúa en el 53,5% y la rentabilidad (ROTE) alcanza el 8%.

MOROSIDAD Y COBERTURA

El saldo de dudosos, sin tener en cuenta la integración de Bankia, se mantuvo prácticamente estable en el periodo, con 8.650 millones de euros. Teniendo en cuenta el conjunto del balance de la sociedad integrada, este saldo asciende a 14.077 millones de euros.

De esta manera, la ratio de morosidad se sitúa en el 3,6% (un 3,3% sin contar Bankia) y la ratio de cobertura se mantiene en el 67%. Además, el coste del riesgo (últimos 12 meses) se sitúa en el 0,61%.

LIQUIDEZ Y CAPITAL

Los activos líquidos totales alcanzan los 147.146 millones de euros, con un crecimiento de 32.695 millones de euros en el primer trimestre, debido principalmente a la integración de Bankia.

Así, el Liquidity Coverage Ratio del Grupo (LCR) a 31 de marzo de 2021 es del 309%, mostrando una "holgada" posición de liquidez (273% LCR media últimos 12 meses), ha dicho el banco. Además, la entidad subraya su "sólida" estructura de financiación minorista, con una ratio loan to deposits del 97%.

Por su parte, el saldo dispuesto de la póliza del Banco Central Europeo (BCE) a 31 de marzo asciende a 81.159 millones de euros correspondientes a TLTRO III, del que en el primer trimestre se ha tomado 6.223 millones de euros y se ha incrementado el saldo dispuesto en 25.211 millones de euros como consecuencia de la incorporación de Bankia.

En cuanto a la evolución del capital, la ratio Common Equity Tier 1 (CET1) se sitúa en el 14,1%. En el primer trimestre se recoge el impacto extraordinario de la integración de Bankia de +77 puntos básicos y -89 puntos básicos por el efecto de la asignación del precio pagado (PPA).

La evolución orgánica del trimestre ha sido de +30 puntos básicos y +32 puntos básicos por la evolución del mercado y otros aspectos como el impacto por mejoras en la calidad de los datos en el cálculo prudencial del riesgo de crédito. El impacto por faseado de la normativa IFRS9 ha sido de -2 puntos básicos. Sin la aplicación del periodo transitorio IFRS9, la ratio de capital CET1 se sitúa en el 13,6%.

Además, la ratio Tier 1 alcanza el 16,1% y el Capital Total, el 18,9%. Mientras, la ratio regulatoria MREL sobre los activos ponderados por riesgo se sitúa en el 26,3%, alcanzando ya el nivel exigido para 2024.

RECURSOS GESTIONADOS DE LOS CLIENTES

A finales de marzo, y tras la fusión con Bankia, los activos totales del Grupo CaixaBank ascienden a 663.569 millones de euros (+47%) y el patrimonio neto, a 35.552 millones (+40,6%).

Los recursos gestionados de los clientes aumentan en el trimestre un 39,6% en tasa interanual, hasta 579.934 millones. Sin considerar la aportación de Bankia,

los recursos de clientes crecen un 0,9%, hasta 419.335 millones. En cuanto al crédito a la clientela bruto, se sitúa a cierre de marzo en 363.821 millones, con un incremento del 49,2% en el trimestre (-0,5% sin considerar la aportación de Bankia).

CaixaBank dispara su beneficio hasta los 4.786 millones por la fusión con Bankia (bolsamania.com)