#1741

IBM comprará Apptio al fondo Vista Equity Partners por 4.214 millones de euros

La empresa informática estadounidense IBM ha anunciado este lunes un acuerdo por el que pagará 4.600 millones de dólares (4.214 millones de euros) al fondo de capital privado Vista Equity Partners por la compañía de software Apptio.

Según afirma IBM en una nota de prensa, la adquisición se abonará en efectivo y esta "acelerará el progreso en las capacidades de automatización IT de IBM y permitirá a empresas líderes generar un mayor valor de negocio mediante las inversiones en tecnología". De cumplir con todos los requisitos regulatorios pertinentes, la venta se completará en la segunda mitad de este año.

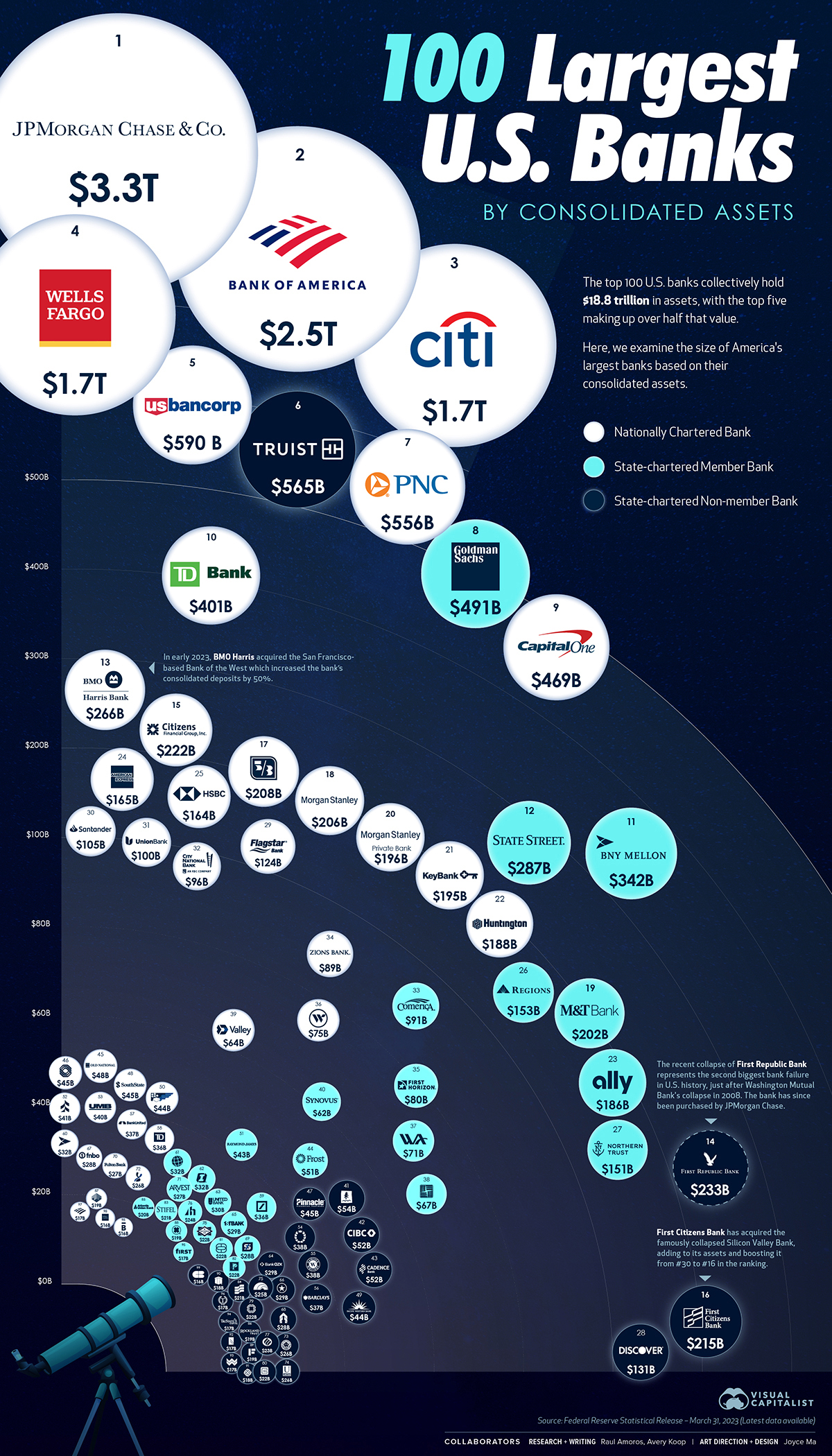

Apptio es una compañía fundada en 2007 que proporciona servicios en línea para crear presupuestos, predicciones y análisis en el campo de las tecnologías de la información. Según su propia página web, cuenta con clientes como el Bank of America o Chevron.

"La tecnología está cambiando el panorama a un ritmo y velocidad nunca antes visto. Para aprovechar estos cambios es crucial optimizar las inversiones que brindan un mayor valor empresarial, y eso es justo lo que Apptio hace", ha valorado el presidente y consejero delegado de IBM, Arvind Krishna.

"Estamos comprometidos con levantar empresas de software resilientes, algo que ha resultado altamente atractivo para compradores estratégicos y financieros, así como para los mercados", ha declarado, por su parte, el presidente y consejero delegado de Vista Equity Partners, Robert Smith

:quality(70)/cloudfront-us-east-1.images.arcpublishing.com/bloomberglinea/55G3E2R77BDFJF7FOQXJB4GJ2E.png)