Los principales índices de Wall Street abren con caídas este lunes después de registrar su segunda semana consecutiva de pérdidas por primera vez desde septiembre. A estas horas, el Dow Jones sube ligeramente sobre los 3.852,78 puntos, el Dow Jones cede sobre los 32.894 puntos y el Nasdaq 100 se deja un 0,1%, sobre los 10690 puntos.

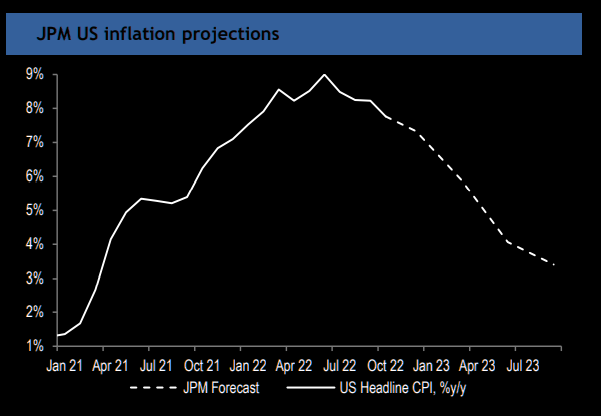

Los principales índices de Wall Street suben este lunes después de despedir, el pasado viernes, otra semana consecutiva a la baja. Un mensaje más estricto por parte de los Bancos Centrales, después de que la FED elevara los tipos de interés en 50 puntos básicos con la expectativa de que seguirá subiéndolos mientras la inflación no se acerque más al objetivo, provocó fuertes ventas en los indicadores occidentales, alimentadas además por el aumento a los temores de recesión. Art Hogan, estratega jefe de mercado de B. Riley Financial reconoce que "

el mercado ha estado en un tira y afloja entre datos económicos mejores de lo temido yuxtapuestos con preocupaciones sobre la posibilidad de que la Fed endurezca demasiado la política monetaria y empuje a la economía a una recesión", escribió en una nota a clientes el viernes. "Ese tira y afloja probablemente continuará en el primer trimestre de 2023, a menos y hasta que la Fed llegue a su tasa terminal de fondos federales". "Es probable que se produzcan tendencias económicas más débiles de cara a 2023 a medida que la Reserva Federal luche contra la inflación, pero una recesión leve podría ayudar a preparar las acciones para una mejor segunda mitad del año", afirma.El viernes, el

Dow Jones cayó 281,76 puntos, un 0,85%. El índice de 30 acciones perdió un 1,66% en la semana, lo que eleva sus pérdidas mensuales al 4,83%. El

S&P 500 cayó un 1,11% y un 2,08% en la semana, con lo que sus pérdidas mensuales se elevan al 5,58%. El

NASDAQ 100 cayó un 0,97% el viernes y un 2,72% en la semana. Este mes ha perdido un 6,65%."La política monetaria se ha vuelto rápidamente restrictiva ahora que la Fed ha subido los tipos 400 puntos básicos en 9 meses", escribió el viernes Ed Moya, estratega senior de mercados de Oanda, en una nota con clientes. "Los riesgos de recesión solo crecerán ahora que [el presidente de la Fed, Jerome Powell] ha señalado que debemos esperar 'aumentos continuos'".Desde el punto de vista corporativo, Goldman Sachs ha nombrado a

SolarEdge Tech y

First Solar como principales selecciones para el nuevo año, señalando que ambos valores tienen un gran recorrido al alza durante los próximos 12 meses. "Aunque los valores de energía solar obtuvieron mejores resultados en 2022 que en R2K, siguen estando un 20% por debajo de los niveles máximos alcanzados a principios de 21 y las valoraciones se mantienen por debajo de los niveles previos al IRA", escribió el analista Brian Lee. "Esto es así a pesar de que los fundamentales presentan un impulso positivo significativo que, en nuestra opinión, propiciará una subida saludable en muchos segmentos del grupo en 2023, especialmente en el contexto de la mejora de los márgenes y los vientos favorables de las políticas (no las incertidumbres)", añadió Lee.Musk, propietario de

Twitter y consejero delegado de

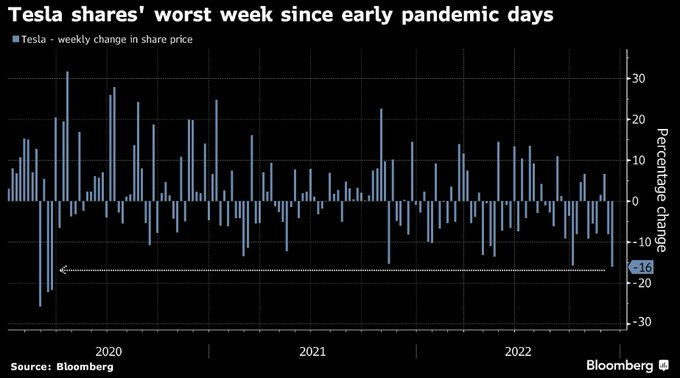

Tesla ha asegurado que acatará los resultados de la encuesta, que según los datos preliminares apunta a que un 57% de los usuarios que han participado han señalado que estarían a favor de que dejase el cargo. El riesgo de errores operativos en Tesla ha aumentado a medida que Musk se ha ido centrando en la reestructuración de Twitter de forma muy pública y a menudo caótica. "Desde el plan de suscripción de verificación chapucero hasta la prohibición de periodistas y las tormentas políticas provocadas a diario, ha sido la tormenta perfecta, ya que los anunciantes han huido y han dejado a Twitter en números rojos, potencialmente en camino de perder unos 4.000 millones de dólares al año, según nuestras estimaciones".Niffett Nathason ha rebajado la recomendación de AT&T a "infraponderar" desde igual de mercado, diciendo que las acciones están sobrevaloradas. La Comisión Europea ha comunicado a

Meta que la empresa matriz de Facebook está abusando de su posición dominante en el sector de los anuncios clasificados en línea y que podría estar infringiendo las leyes antimonopolio de la UE. La UE también dijo que Meta podría ser objeto de una multa de hasta el 10% de los ingresos anuales si determina que se violaron esas leyes.

Moderna sube más del 3% en las primeras operaciones de la sesión después de que Jefferies elevara el valor de "mantener" a "comprar", destacando la solidez de su cartera de productos más allá de los tratamientos Covid.En los próximos días también darán a conocer sus cifras trimestrales varias importantes compañías como

Nike ,

Fedex y

Micron Technologies , siendo muy relevante lo que puedan decir sus gestores sobre cómo está impactando ya en su actividad la desaceleración económica y sobre cómo ven el devenir de sus negocios en los próximos meses.

A nivel macro,

este lunes se publicará la encuesta de la Asociación Nacional de Constructores de Viviendas, que mide el sentimiento mensual. Por otro lado, en el corto plazo los mercados siguen muy pendientes de la reapertura económica en China. Algo que , a juicio de Link Securities, puede incluso “jugar en contra” de los mercados “ya que ésta va a ser compleja, como ya se está comenzando a comprobar, con el incremento exponencial de casos de Covid-19 -se habla ya de 40 millones de casos, aunque las autoridades chinas, como es habitual, no están siendo nada transparentes al respecto; más bien están intentando ocultar la realidad-, incremento que, de momento, está paralizando la actividad económica en muchas regiones del país”. No obstante, a medio/largo plazo, China se puede volver a convertir en el motor de la recuperación económica mundial. Recuperación que también puede dificultar la lucha contra la inflación a nivel global por el fuerte incremento esperado de la demanda de muchas materias primas, entre ellas del gas y del petróleo.A estas horas, los

futuros del petróleo suben. El Brent se anota un 0,7%, hasta los 79,58 dólares mientras el West Texas avanza un 0,6%, sobre los 74,95 dólares.