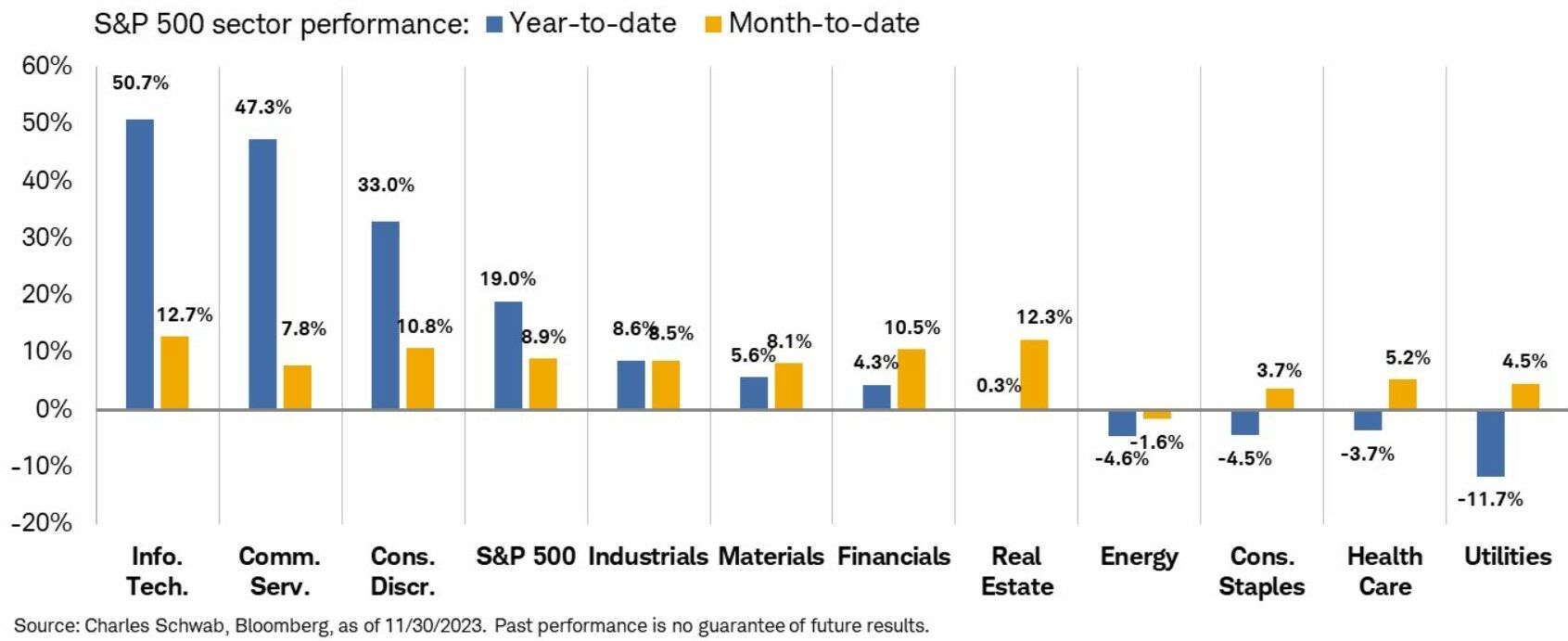

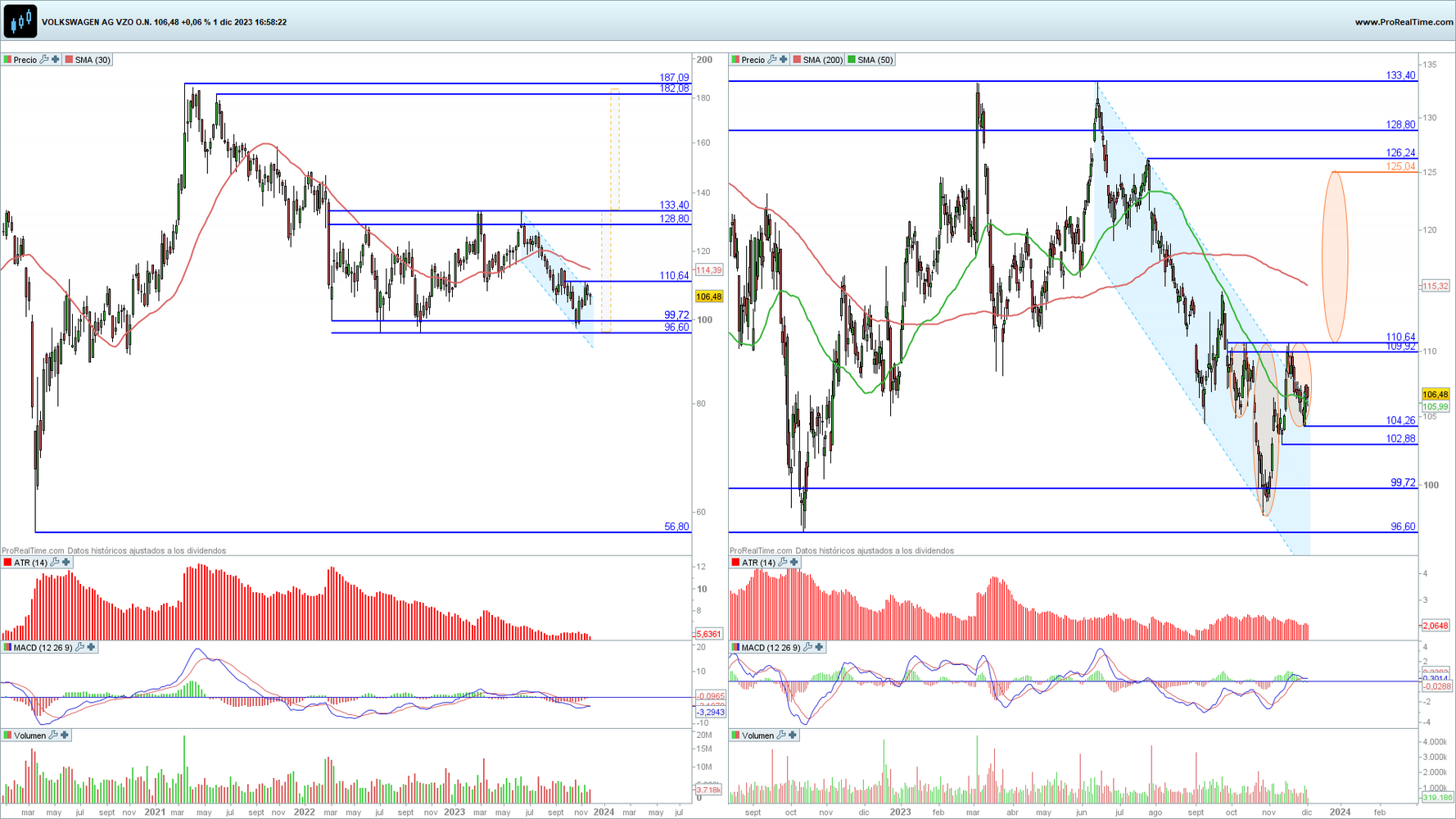

Primeras señales positivas en dos compañías del sector de la automoción

Analizamos dos compañías de Europa del sector de la automoción que han alcanzado el área de soporte de relevancia técnica, eliminado los excesos de sobrecompra acumulados en el oscilador MACD semanal, desde donde se encuentran describiendo figuras con implicaciones alcistas, que, de confirmarse, permitirían plantear avances hacia la zona de máximos anuales, nos referimos a: CIE Automotive y Volkswagen.

Analizamos la situación técnica de dos valores automovilísticos: CIE Automotive y Volkswagen, los cuales, han logrado eliminar los excesos de sobrecompra acumulados en el oscilador MACD sin dañar su estructura creciente de fondo y han alcanzado el área de soporte de relevancia técnica desde donde están planteando potenciales figuras de acumulación en forma de doble suelo y hombro cabeza hombro invertido.

Por otro lado, en la sección de indicadores de la zona Premium, podemos obtener un análisis cuantitativo de los principales índices mundiales, así como, de las principales acciones de Europa y EEUU .

CIE Automotive

La cotización de

CIE Automotive ha alcanzado el nivel de soporte de relevancia técnica de los 23,78 euros, junto con el área del 61,8% / 50% del Fibonacci de todo el movimiento alcista que parte desde los mínimos de septiembre del 2022, eliminando las abultadas lecturas de sobrecompra acumulada en el oscilador MACD semanal.

A partir de aquí, el valor ha logrado romper al alza la banda superior del canal bajista de medio plazo, junto con el nivel de resistencia de los 25,72 euros, activando una figura de implicaciones alcistas en forma de doble suelo. El siguiente hito va a ser superar el máximo decreciente proyectado a la altura de los 26,18 euros, permitiendo plantear recuperaciones hacia el objetivo teórico mínimo de la figura de doble suelo situado en 27,82 euros y el área de máximos anuales entre 28,2 / 29,16 euros por acción.

La ruptura de los actuales máximos anuales y máximos históricos de los 28,20 / 29,16 euros, supondría una nueva señal de fortaleza, reactivando la secuencia de máximos y mínimos crecientes que parte desde marzo del 2022.

Mientras no asistamos a una perforación de la zona de soporte de los 23,70 / 23,78 euros, mantendríamos una predisposición alcista.

CIE Automotive en gráfico semanal (Izq.) y diario (Dcha.) con indicador de volatilidad ATR, oscilador MACD y volumen de contratación

Volkswagen

La cotización de

Volkswagen I ha alcanzado la banda inferior del amplio rango lateral de largo plazo de los 96,60 /99,72 euros por acción, eliminado las lecturas de excesos alcistas en el oscilador MACD.

A partir de aquí, el mercado está describiendo una potencial figura de acumulación en forma de hombro cabeza hombro invertido. De este modo, vigilamos la superación de la zona de resistencia de los 109,92 / 110,74 euros, donde activaría la figura de hombro cabeza hombro invertido, permitiendo plantear avances hacia el objetivo teórico mínimo de los 125,04 euros y la banda superior del rango lateral de largo plazo comprendido en torno a los 128,80 / 133,40 euros, en un entorno positivo donde el oscilador MACD semanal está a punto de iniciar un cruce ascendente con un amplio margen hasta alcanzar niveles de sobrecompra.

La ruptura de la banda superior del rango lateral de largo plazo de los 128,80 / 133,40 euros, permitiría actualizar próximos objetivos alcistas rumbo al área de máximos del año 2021 entre los 182,08 / 187,09 euros por acción.

Mientras no asistamos a una perforación de la banda inferior del rango lateral de largo plazo comprendido entre los 99,72 / 99,60 euros, los riesgos bajistas permanecerían acotados.

Volkswagen en gráfico semanal (Izq.) y diario (Dcha.) con indicador de volatilidad ATR, oscilador MACD y volumen de contratación

Fuente.- Estrategias de Inversión