Adopta una nueva perspectiva para diversificar tu cartera

Las tensiones geopolíticas son un recordatorio (y uno de los muchos motivos) que invitan a los inversores a enfrentarse a participar en los mercados financieros con un mayor grado de diversificación en las carteras, según indican los expertos de Wellington Management

Aspectos destacados:

- Un contexto económico, fiscal y monetario más cíclico requiere un enfoque articulado para la diversificación, tanto entre las diferentes clases de activos como dentro de cada una de ellas, con el objetivo de reducir la volatilidad y el riesgo general de la cartera.

- En vista del probable aumento de la divergencia económica y de los mercados, una estrategia de gestión activa que combine una amplia gama de perspectivas basadas en el análisis puede resultar muy beneficioso.

- Tras un año complicado, la renta fija puede convertirse en una importante fuente de rentas y crecimiento en 2024. La diversificación será clave para aprovechar ese potencial y sacar el máximo partido al carácter defensivo de esta clase de activo en un clima de incertidumbre en torno al crecimiento.

Por qué la diversificación puede ser más beneficiosa pero más difícil de conseguir

En un entorno marcado por ciclos económicos más breves y dispares y la consiguiente volatilidad del mercado, esperamos que aumente la dispersión dentro de cada clase de activo y aumente la diferenciación entre países y empresas. Ante este panorama, los inversores necesitan flexibilidad y diversificación en las carteras, para así adaptarse a la coyuntura de mercado en cada momento y aprovechar las correcciones en cuanto tengan lugar.

En 2022 y buena parte de 2023, el mercado se vio fuertemente influenciado por el persistente aumento de la inflación obligando a los principales bancos centrales del mundo a subir los tipos de interés. En un entorno macroeconómico como este, la rentabilidad negativa que experimentaron muchos títulos de deuda, junto con una mayor correlación con la renta variable, pusieron en evidencia la falta de una diversificación adecuada en muchas carteras de renta fija.

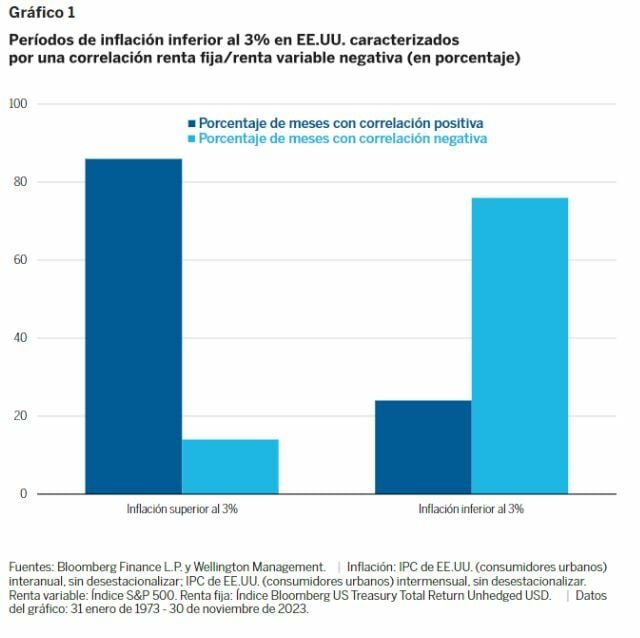

A pesar de la débil rentabilidad en este contexto de tipos e inflación más altos, los bonos se han consolidado como una sólida fuente de diversificación a largo plazo. Creemos que una cartera diversificada de títulos de renta fija puede proporcionar una buena cobertura a los activos de riesgo en 2024, incluso si la relación entre la renta variable y la renta fija se mantiene inestable y las correlaciones son persistentemente más altas. Asimismo, nuestro análisis revela que, si los precios continúan su desaceleración, o al menos se estabilizan, podemos esperar una mayor divergencia en la rentabilidad de ambas clases de activo. En efecto, tras estudiar la evolución de la inflación, la renta variable y la renta fija en el período de 50 años comprendido entre 1973 y 2023, comprobamos que la correlación negativa entre las dos clases de activos es más estrecha con niveles de inflación inferiores al 3%, como ilustra el gráfico 1.

Después del temporal, es el momento de reevaluar la cartera

Actualmente la inflación está disminuyendo en todo el mundo desde niveles muy altos, aunque es probable que siga siendo estructuralmente más volátil y elevada que en el pasado.

Entretanto, el excepcionalmente intenso ciclo de subidas de tipos parece estar llegando a su fin. En nuestra opinión, ahora que nos alejamos del ojo del huracán, es un buen momento para reevaluar las carteras de renta fija y adoptar una nueva perspectiva, no solo en términos de asignación general de activos, sino también —y es igualmente importante— dentro de los mismos, con el fin de robustecer las carteras. En este nuevo régimen de inflación estructuralmente más alta y mayor incertidumbre económica, un mix diversificado de asignaciones en renta fija puede brindar protección frente a los descensos en la cotización de las acciones que suelen caracterizar las primeras etapas de las recesiones.

Cómo aumentar el conjunto de oportunidades

Los inversores que quieran aumentar la diversificación de su cartera de renta fija con un riesgo controlado podrían considerar las siguientes áreas:

-

Bonos core de mayor calidad. La desaceleración de la inflación, el repunte de los riesgos geopolíticos y la amenaza de recesión mundial dotan a las estrategias de bonos core, sobre todo del segmento de crédito, de mayor atractivo, desde el punto de vista de las rentas como la protección del capital, porque combinan un alto rendimiento y, a diferencia de la liquidez, un significativo potencial de crecimiento en un contexto de aversión al riesgo. En esta última etapa del ciclo marcada por la mayor dispersión entre valores, cobra más importancia si cabe seleccionar los títulos de crédito de forma activa.

-

Estrategias de retorno total. Si bien incorporar renta fija high yield y de mercados emergentes en la asignación a renta fija puede brindar cierto potencial de rentas y crecimiento, esos sectores son más sensibles al ciclo económico que las estrategias de retorno total, que tratan de alcanzar su objetivo en cualquier contexto macroeconómico, sacando partido de las fases de volatilidad en dicho contexto y en el mercado.

-

Factores fundamentales regionales. Un régimen macroeconómico más dispar ofrece un conjunto de oportunidades más amplio, ya que las economías atraviesan los ciclos a diferentes ritmos. Esta disparidad es ya una realidad, como demuestra el hecho de que el régimen vigente en Japón sea reflacionario, en Europa y el Reino Unido, estanflacionario, y el de China se caracterice por la reducción del desapalancamiento y la deflación. Las trayectorias de los tipos de interés también reflejarán esa divergencia. La exposición táctica a estas divergencias permitiría a los inversores participar en las oportunidades más interesantes de cada país.

-

Inversión sostenible. Creemos que invertir en estrategias de renta fija que integran criterios de sostenibilidad también puede brindar rentabilidades atractivas. Dado que las tendencias climáticas y otros cambios estructurales cada vez influyen más en la economía real. La inversión sostenible aporta una perspectiva adicional desde la cual gestionar el riesgo y diversificar la cartera en nuevas áreas de innovación y crecimiento. En concreto, con la integración del análisis fundamental (bottom-up) o el análisis fundamental de impacto, los inversores pueden identificar y financiar directamente a emisores y proyectos diferenciados. El floreciente mercado de bonos sostenibles ofrece asimismo una vía directa para conciliar las inversiones con los intereses de los clientes, en la medida en que pueden financiar proyectos concretos y supervisar el progreso de los emisores sobre la base de unos indicadores de sostenibilidad acordados.

-

Estrategias temáticas. Adoptar un enfoque temático para diversificar en áreas como la inversión de impacto y capitalizar el éxito de los ganadores —sectores y valores— de las tendencias estructurales asociadas podría ser beneficioso. Con una considerable influencia de los cambios estructurales, las inversiones temáticas pueden contribuir a reducir la sensibilidad al ciclo e incrementar la diversificación.

Reflexiones finales

Si bien somos de la opinión de que, en el actual régimen macroeconómico, diversificar la exposición a la renta fija es un elemento esencial de una estrategia de inversión, es necesario que los inversores la consideren en el marco de una gama más amplia de fuentes potenciales de diversificación que puede incluir activos como las materias primas y las inversiones alternativas, pero también estrategias que aumenten aún más el conjunto de oportunidades de renta fija. Así pues, pensamos que la cartera resultante de este enfoque, con la renta fija en el centro, optimiza el potencial alcista tanto de los ingresos como del crecimiento y, al mismo tiempo, mantiene sus propiedades defensivas en un contexto tan volátil como el actual.

Fuente.- Estrategias de Inversión