Viene un cambio de régimen en los mercados

En las bolsas se avecina un cambio que es muy importante para los inversores y es que vamos a tener que aprender a lidiar con crecimientos bajos en algunas economías, cómo las europeas, crecimientos altos cómo en EEUU y bajada de tipos de interés a finales de año. La volatilidad va a crecer en las bolsas por los efectos de la geopolítica, habrá que ser tácticos y estratégicos.

El propio

Larry Fink, presidente de la mayor gestoras de activos,

Blackrock, lo acaba de decir, estoy preocupado por Europa y esperanzado con EEUU, las diferencias de sus crecimientos y productividad, van a hacer que haya mucho ganador y perdedor extremo en el mercado.

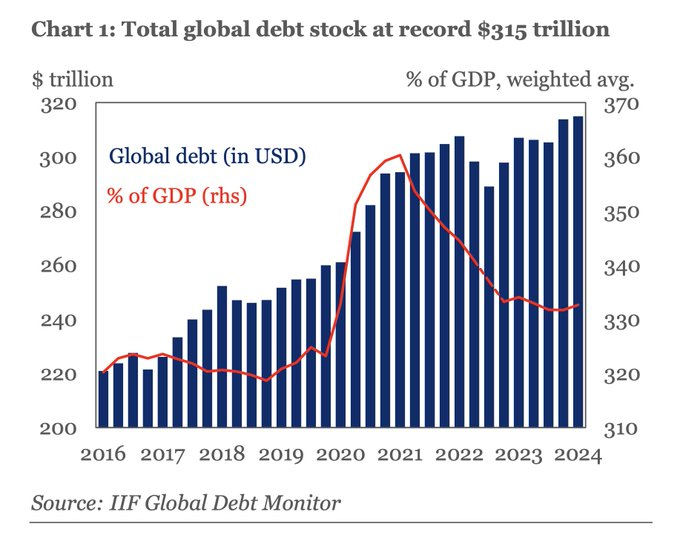

El principal motivo de esta preocupación es los altos niveles de endeudamiento de las principales economías, que hacen que los grandes inversores vayan con mucho cuidado en el mercado, intentando no meterse en algún charco futuro que se pueda ver afectado por algún riesgo de crédito.

Vean en el gráfico la deuda global a nivel mundial, supera los 300 billones de dólares, aquí está incrementando deuda todo el mundo, EEUU, Europa, China, Países Emergentes...Nadie sabe vivir sin deuda.

Cuando la deuda es un problema a nivel general, lo que hay que ver es quien tiene más fortaleza para salir de la deuda, y tener más tasas de productividad es uno de los mejores remedios para estar en el lado bueno del mercado, vean en este gráfico la diferencia de productividad entre EEUU y Europa.

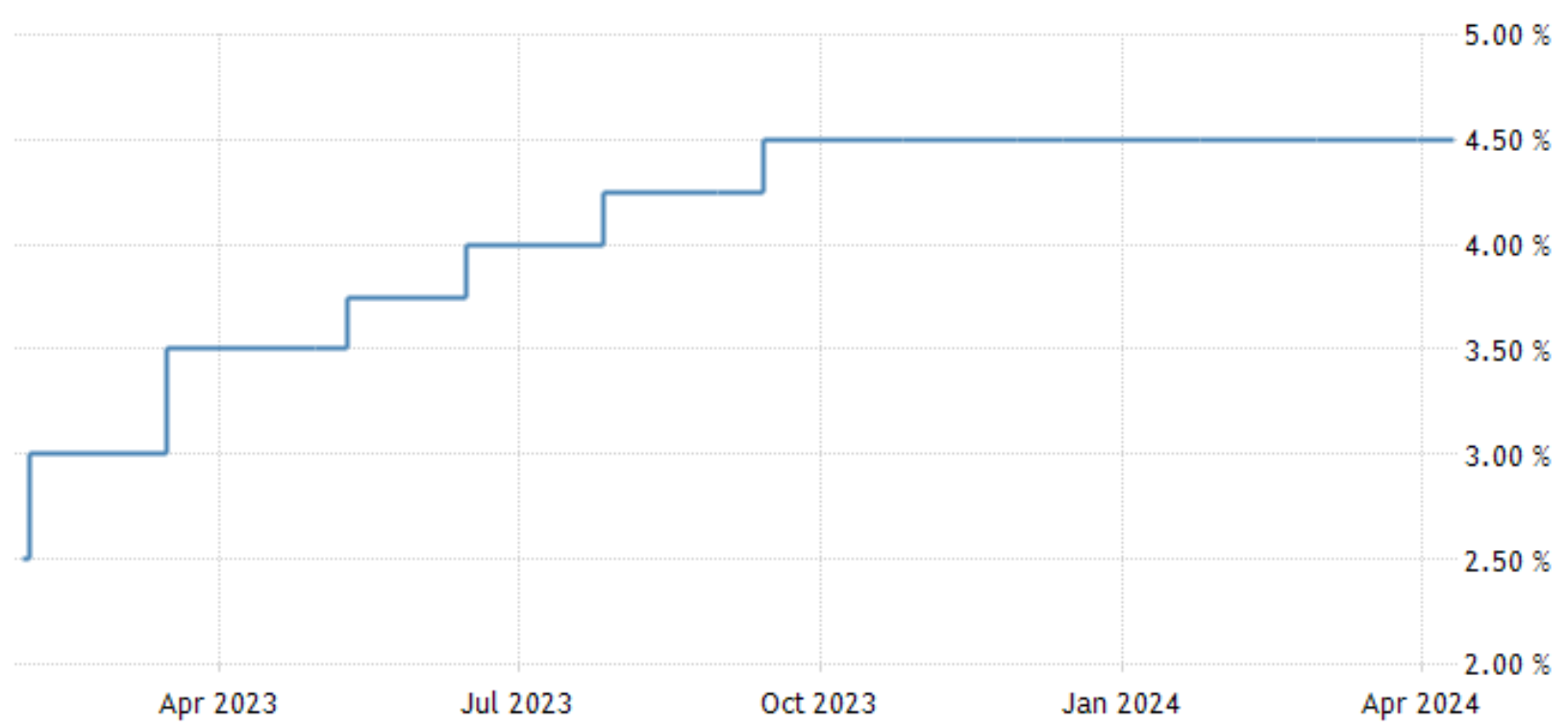

Esta diferencia de productividad que junto con las posibles bajadas de tipos que se están produciendo por parte de algunos bancos centrales y de los que vienen en camino ( no crean que en Europa van a ser rápidos), van a hacer que las cosas empiecen a cambiar.

De hecho, las bajadas de tipo, pueden dar "alas" al mercado temático cómo acaba de decir Fidelity,

Las estrategias temáticas se han topado con serias dificultades durante los últimos 12-24 meses. El ritmo de subidas de los tipos de referencia por parte de los bancos centrales y el ascenso de los rendimientos han erosionado las valoraciones de los activos de duración larga, cuyos flujos de efectivo son más sensibles al aumento de las tasas de descuento. Sin embargo, ahora que las expectativas de tipos están estabilizando y se esperan recortes, la coyuntura macro de las inversiones temáticas debería mejorar.

Uno de los sectores más sensibles a las expectativas de tipos es la

tecnología. Estos valores rebotaron el pasado año debido al entusiasmo por la

IA generativa. Los clientes cloud siguen incrementado agresivamente la capacidad, lo que explica que

NVIDIA y otros catalizadores de la IA hayan batido las previsiones de beneficios. La tecnología de la IA está evolucionando rápidamente y los ejemplos de adopción están multiplicándose en áreas como las plataformas empresariales.

Sectores que necesiten de mucha inversión como transición energética, consumo y biotecnología pueden verse afectados por estas bajadas de tipos y ser activos ganadores para final de año.

Fuente.- Estrategias de Inversión