#37351

Re: La actualidad de los mercados

Oportunidades en renta fija en un entorno de tipos de interés más altos

17/07/2024

En los últimos años, en los que la Reserva Federal ha subido los tipos de interés y han aumentado los rendimientos, los mercados de renta fija se han movido por terrenos complicados. Sin embargo, los activos de crédito, desde la deuda corporativa de grado de inversión a los bonos de titulización hipotecaria (MBS), ofrecen valor potencial.

En los últimos años, en los que la Reserva Federal ha subido los tipos de interés y han aumentado los rendimientos, los mercados de renta fija se han movido por terrenos complicados. Sin embargo, los activos de crédito, desde la deuda corporativa de grado de inversión a los bonos de titulización hipotecaria (MBS), ofrecen valor potencial.

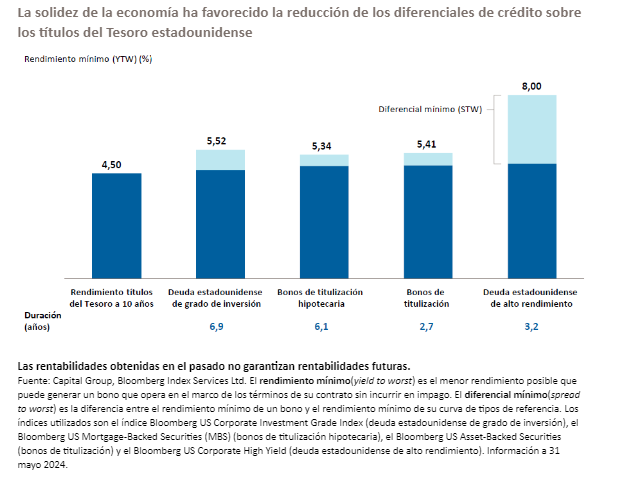

A medida que la economía ha ido avanzando y la demanda de los inversores ha mantenido su solidez, el diferencial de rendimiento entre los activos de crédito y los títulos del Tesoro estadounidense se ha reducido de manera considerable. Por lo tanto, el mayor potencial de estos títulos no procede de un posible estrechamiento de los diferenciales, sino de una posible reducción de los tipos de interés.

Dado el reciente repunte que han registrado los diferenciales de la deuda corporativa, encontramos más oportunidades en los sectores de mayor calidad con rendimientos atractivos, como el crédito titulizado y los bonos de titulización hipotecaria emitidos por organismos gubernamentales.

La deuda de grado de inversión y los bonos de titulización hipotecaria están bien posicionados. En este último segmento, resultan especialmente atractivos los bonos de calidad y cupón elevado, como los emitidos por organismos gubernamentales. Dados los tipos hipotecarios actuales, hay pocas probabilidades de que este tipo de bonos se refinancien antes de su vencimiento. Además, la dinámica de la oferta también juega a su favor. Así, la venta de viviendas se ha ralentizado, ya que los propietarios prefieren mantener los tipos hipotecarios de la época de la pandemia.

La exposición a los bonos de titulización hipotecaria emitidos por organismos gubernamentales permite a los inversores mantener una cartera de inversión equilibrada en la que se incluyen oportunidades de crédito. La historia nos ha demostrado que los diferenciales de crédito pueden mantenerse en estos niveles durante mucho tiempo, sobre todo si las perspectivas económicas siguen apuntando al crecimiento.